在社会经济体系中,金融行业既是重要的参与者,也扮演着维护社会稳定的角色。随着金融机构精细化运营趋势的不断发展,如何快速迭代风控规则,保障金融安全相关产品在高流量、高业务中的性能、效果和交付的稳定性,成为行业面临的新挑战。

9月24日,深圳市金融科技协会联合腾讯科技(深圳)有限公司举办湾区金科(FinTech)对接会(第二十九期),围绕腾讯云在金融风控领域的创新实践,深入探讨腾讯云如何通过风控技术提升金融机构的风险管理水平。

湾区金科(FinTech)对接会现场

腾讯云安全产品生态合作总经理张彤、产品运营总监陈波、金融风控相关负责人谭颖,深圳市金融科技协会秘书长罗振伟出席了此次活动。此外,小雨点数科、暨南大学深圳校区、农业银行深圳分行、百行征信、金蝶信科、浦发行深圳分行、微众银行、平安人寿、微言科技、CFCA华南分公司、金电云、脉山龙信息、华青融天、鹏元征信、微众信科等深金科协会会员单位及福田金科双园企业代表等30余位行业专家到场参与研讨。

腾讯云安全产品生态合作总经理张彤表示,腾讯已在金融风控领域形成一定优势,目前也在积极打造生态体系,希望能够跟与会嘉宾在生态体系内建立合作伙伴关系,在国家对金融风控的政策支持背景下,腾讯的数据、能力、模型及客户经验能够与参会单位的自身优势形成结合。

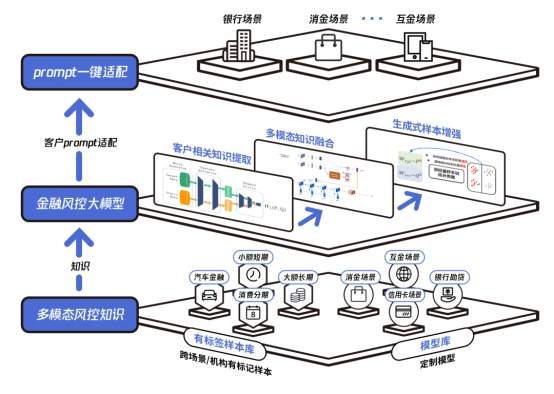

此前,腾讯云将大模型技术引入反欺诈等风控场景,形成 MaaS金融风控场景创新方案。该方案融合了腾讯安全天御大量风控建模专家的经验以及知识,以及逾20 年沉淀的海量欺诈样本与多场景风控模型能力。

腾讯云金融风控大模型

金融机构只需要少量提示样本就能自动构建适配自身业务特点的定制化风控模型,从样本收集、模型训练到部署上线的过程不仅全流程零人工参与,建模时间从以往2周缩短至2天。中原消金、东风日产金融租赁、华瑞银行等各类型金融机构均通过MaaS的方式构建了专属的风控模型,相比传统方案反欺诈效果提升了20%,高效率护航金融业务开展。

与此同时,腾讯云也致力于在标准制定、行业生态共建方面作出努力。去年11月,腾讯联合中国信通院、中国科学技术大学、华中科技大学、微众银行、马上消金、度小满、百信银行等科研院校及金融机构,成功立项全球首个IEEE金融风控大模型标准,将于2025年正式发布。在IEEE金融风控大模型标准立项之前,腾讯云还与信通院共同启动了行业大模型标准联合推进计划,并联合信通院牵头开展国内首个金融行业大模型标准。

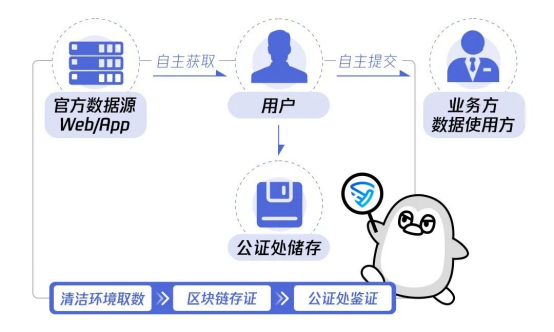

会上,腾讯云金融风控产品总监陈波以信鸽产品为主,就腾讯金融风控产品的基本情况、主要优势和行业实践作了深入分享。腾讯云信鸽是腾讯云自主创新推出的基于“个人数据可携带权”的金融风控产品,一站式解决企业数据流通的难题。

“个人数据可携带权”,即是数据主体有权将其提供的个人信息数据无障碍地从一个控制者处转移至另一个控制者处。腾讯云信鸽,通过清洁可信环境、加密技术、区块链等数字技术让用户和企业之间快速建立信任关系,用户可自主从数据源获得数据,自主提交给业务方企业,使数据流通更合规可信。

腾讯云信鸽使用流程

目前,支持腾讯云信鸽清洁环境取数的数据源已覆盖银行流水、个税、国内外学历等,在越来越多的金融场景中帮助用户与金融机构建立信任联系,帮助扩大金融机构的用户服务范围,金融机构的业务流程效率也得到了大幅提升。同时,腾讯云信鸽也在交通行业的网约车司机证照核验、婚恋行业学历认证等场景中发挥作用,广泛应用在金融、出行、人力资源等领域,累计服务用户超 2500 万人次。

陈波表示,腾讯云信鸽将持续聚焦个人隐私数据安全,完善丰富数据流通场景,助力用户掌握隐私主动权,助力企业安全合规地基于数据开展业务,安全激发数据潜能。

值得一提的是,在今年IDC发布的《中国零售信贷智能风控解决方案市场份额,2023》报告中,腾讯云依托天御风控解决方案以14%的市场份额排名第一。此外,腾讯安全天御金融风控大模型解决方案以“网络安全解决方案”赛道全国第二名的成绩斩获2024年中国网络安全创新创业大赛总决赛二等奖,并多次获得IDC、Gartner、Forrester、《亚洲银行家》等权威机构的认可。

业务风控是最靠近用户的资产环节,也是整个金融业务环节里最容易感知的部分,因此“业务风控”被称为黑灰产应用新技术的第一攻防战场,是护航企业业务健康发展的重要保护屏障。未来,腾讯将持续探索安全与增长的新路径,将AI能力服务化,助力企业更高效、从容地应对数智时代的风控挑战。