昨天,万众瞩目之下,芯片巨头英伟达华丽丽地交出了一份亮眼的财报。

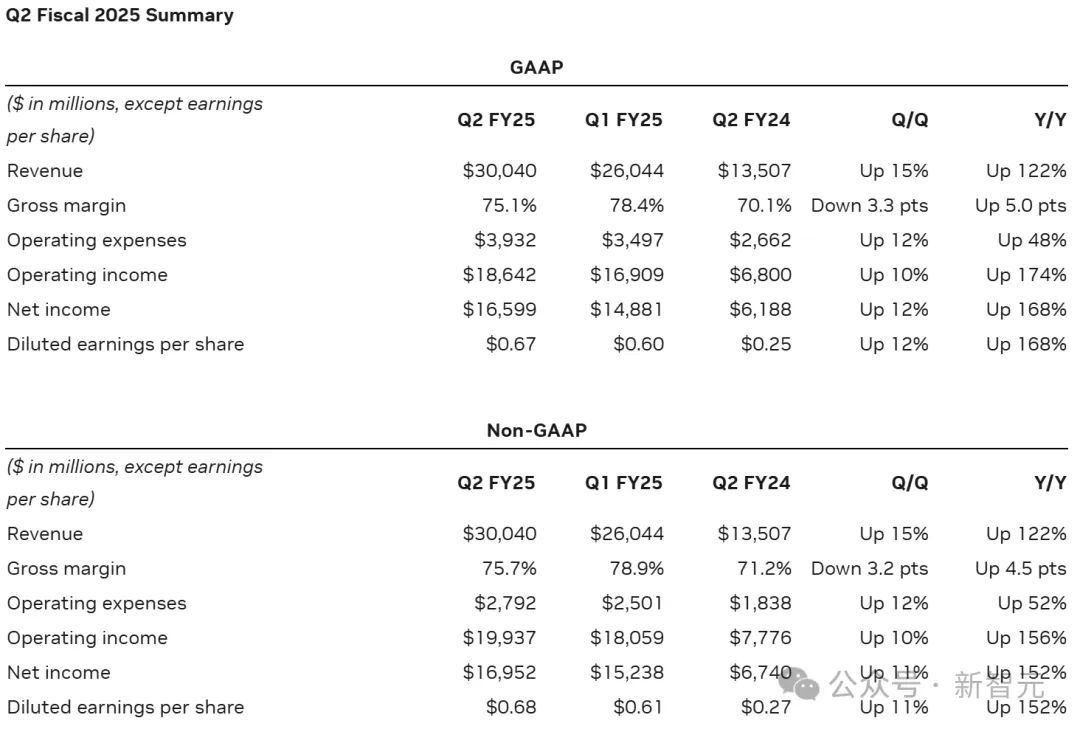

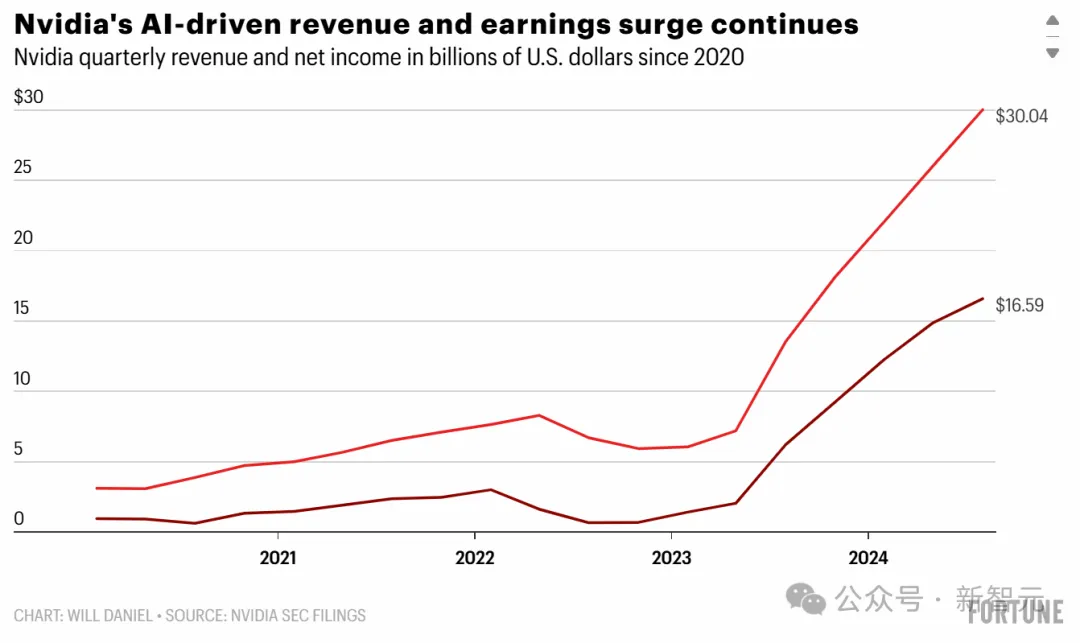

根据英伟达2025财年第2季度财报显示,公司报告营收增长122%,净利润增长至168%至166亿美元。

然而,华尔街却不买账了?

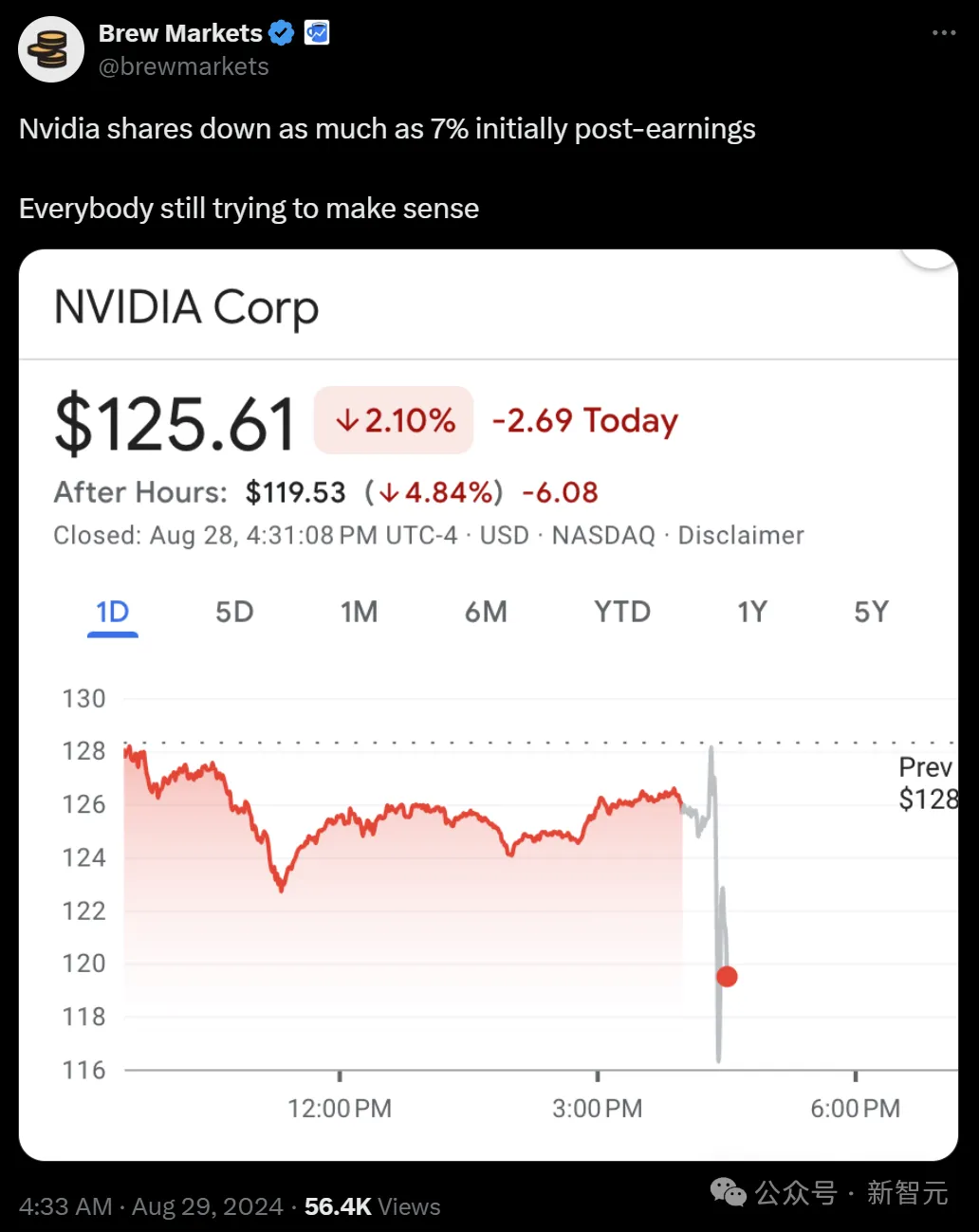

电话会议后,盘后交易出现了小幅抛售,英伟达股价一路暴跌,一度跌超8%,还带垮了整个美股科技股。

关于背后原因,目前呼声最高的解释,是英伟达预计第三财季的营收增长将放缓至两位数,但华尔街此前的预期是,英伟达的营收仍应保持三位数的增长。

此外,还有人分析称,Blackwell芯片至今尚未兑现,因设计缺陷导致推迟到2025年推出,也是导致市场人心不稳的诱因之一。

截至当天,英伟达是全球市值第二高的公司,仅次于苹果,市值为3.09万亿美元。

公司报告收入300亿美元,是去年同期收入的两倍。

其166亿美元的利润也超过了一年前的两倍,公司表示预计本季度收入为325亿美元,高于分析师预期的319亿美元。

尽管黄仁勋的话中充满乐观,也挡不住英伟达股价的下跌。

财报信息一片向好,全球经济被英伟达托住了?

英伟达发布财报前,全球市场都在屏息凝神、静静等待。

这份财报,可谓是近年来科技界最重要的财报,全球市场是涨是跌,就看英伟达的了。

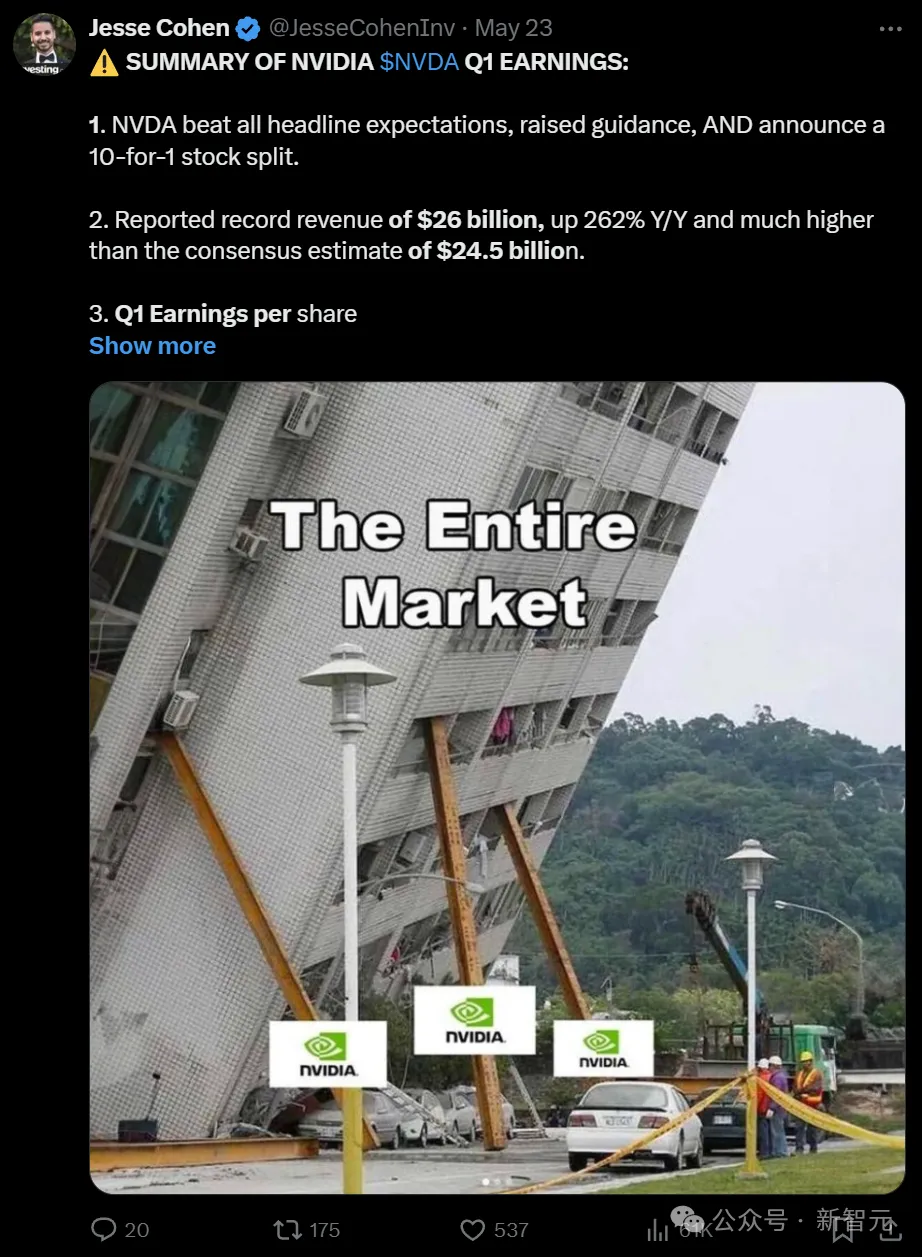

财报显示,英伟达上一季度的收入同比飙升了122%,达到300亿美元,这主要得益于GPU大卖。

此次财报对应的时间段,为2024年2月到2025年1月。

财报发布后,网友们锐评:全球经济,终于被英伟达给托住了。

老黄回避问题:只有卖铲子的一个人赚钱?

外媒The Information,向英伟达和全球科技市场提出了一个尖锐的问题——

英伟达是盈利了,然后呢?

即使英伟达的净利润已经增长到了166亿美元,我们仍然没有找到下面这个问题的答案。

科技巨头及其客户大笔砸向AI的真金白银,是否能给他们带来可观的回报?

华尔街终于开始担心:如果AI市场中,只有一个英伟达能从AI中获利,那么这个市场的结局,最终就可能会走向崩溃。

此事对于英伟达本身,并不利好;而对于那些动辄扔出一个小国GDP的支出,来到处兴建大型数据中心的大科技公司来说,这个消息也颇为不妙。

这个阴影,过去几周一直笼罩在大型科技股上空。

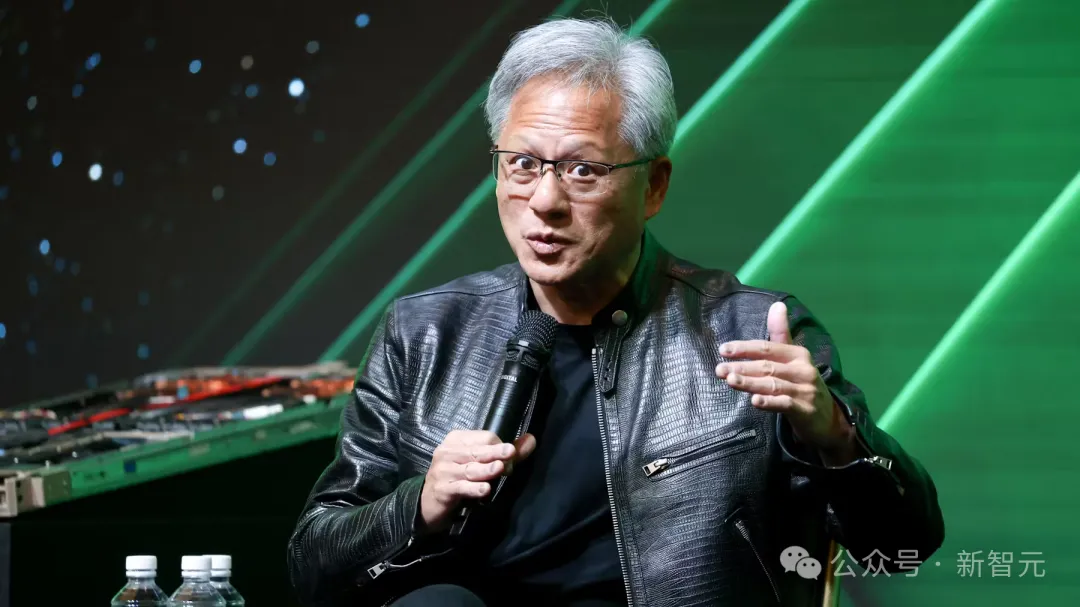

面对分析师的几次尖锐质疑,CEO老黄每次都刻意避开了。

他在尽力模仿着大学教授,坚持「从大局出发」。

在财报电话会议上,老黄一次又一次地谈论着从通用计算到加速计算的过渡。

他甚至断言:在某个时刻,所有购买英伟达设备的人,会立即获得回报,因为「the more you buy, the more you save」!

英伟达,正在失去华尔街的信任?

首先,就是Blackwell的延迟出货问题。

在五月,老黄曾表示Blackwell将在第二财季开始出货,在第三财季加速生产。

今年五月的英伟达财报发布后

然而,在八月就曝出:Blackwell芯片存在设计问题,影响了生产率,导致出货延迟三个月。因此,加速生产只能推迟到第四季。

同时,大数法则也在削弱着英伟达炙手可热的增长率。

英伟达对于第三季度的同比增长预测,仅仅为79%。显然,没有超过三位数的数字,瞬间就引发了华尔街的恐慌,导致英伟达股票在盘后交易大跌7%。

显然,虽然老黄口中英伟达前途一片大好,但长期的增长前景并不明朗。

英伟达的毛利率在过去八个季度中稳步上升,然而在本季度却下降了几个百分点(当然仍达到了令人惊叹的75%)。

毛利率下降的部分原因,就是我们上面提到的,英伟达不得不减少低收益的Blackwell硬件库存。(但其实,早在今年2月英伟达就预测了此时的毛利率会在70%左右。)

The Information今天再发一文,题为《老黄死命防守》

关于毛利率的下降,英伟达的首席财务官Colette Kress表现得颇为神秘。

他仅仅表示,去年第四季度(以及后来的今年第一季度)超过75%的上升,是由于「供应链中有利的组件成本」。

另外,除了Blackwell问题外,Kress还将毛利率的下降归因于「数据中心内新产品比例的提高」。

也就是说,Blackwell的新芯片,制造成本会更高。这也意味着,英伟达从AI芯片爆炸中获得的激增收入中流入底线的部分会减少。

此外还有一个原因,就是英伟达的运营费用在本季度上升了48%,相比之下,运营费用第一季度的增长为39%,去年第四季度为23%。

Kress解释说,英伟达去年的运营费用预计将上升到40%的范围内,因为公司正在开发下一代产品。

如果云服务客户失去信心,麻烦就大了

财报中还有一处有趣的细节:英伟达的数据中心收入中,有45%来自云服务提供商。

如今,许多公司都在开发自己的GPU平替。

到目前为止,微软、谷歌和亚马逊等云服务提供商一直在大力投资数据中心,以满足AI开发者激增的需求。

但最近几个月以来,对AI回报的怀疑日益增长。

因此,如果这些云服务提供商的客户突然对AI浪潮失去信心,英伟达面临的麻烦,恐怕会不小。

对于这种担忧,老黄自己都圆不回来了。

为了回应这些担忧,他试图举出一些具体例子,强调了从生成式AI中能够节约的成本,比如电信公司Amdocs利用AI智能体后,将客户服务成本降低了30%。

然而再被问及此事时,老黄开始支支吾吾,闪烁其词,回答也更加冗长。

他开始讲,首先模型开发者越来越多,并且这些开发者创建的模型会越来越大。

然而他却回避了重要的一点:这些开发者每年也在亏损数十亿美元,如果他们的客户无法获得物有所值的回报,那么这种投入将越来越不可持续。

尤其是最近,Adept、Inflection和Character等模型公司一个接一个被大科技公司收购,这样的公司可能很快就会所剩无几。

无脑买,就对了

总之,被问到客户支出的可持续性时,老黄一直在顾左右而言他,对AI改变计算的能力赞不绝口。

他强调,如今全球标准的普通CPU已达到峰值容量,而英伟达GPU驱动的加速计算创造了奇迹,甚至主权国家也在纷纷加入AI的行列。

在他口中,生成式AI的势头正在加快,而ChatGPT、AI图像生成器和编码助手都只不过是冰山一角而已。

当分析师再次质疑客户支出的问题时,老黄给出了这样一句话。

「那些投资于英伟达基础设施的人迅速获得了回报。选择我们的基础设施,是你今天能做出的最佳投资回报率的选择。」

当数据中心客户——占公司300亿美元收入中的约260亿美元——已经在通用计算基础设施中投入了数万亿美元,为什么还要建造更多呢?

「对于每10亿美元的通用CPU基础设施,你可能以不到10亿美元的价格租用,因为它已经商品化」,老黄这样回答。

另外他还表示,创建AI「下一个前沿」的新兴初创公司的需求正在增加。

「通用计算的世界正在向加速计算转变。人类工程软件的世界正在向生成式AI软件转变。如果你要构建基础设施以现代化你的云和数据中心,那就用英伟达的加速计算来构建吧,这是最好的方式。」

虽然但是,英伟达的股票依旧可买?

不过,对于英伟达的下跌,某些资深市场观察者并不担心。

Capital Economics亚太市场负责人Thomas Matthews就表示,「尽管投资者对英伟达快速盈利增长表现出明显失望,但我们认为,AI的上涨行情还有进一步发展的空间」。

即便在英伟达股价回调后,华尔街分析师仍未放弃他们的高价目标,大多数人认为价格下跌是一个买入机会。

由Vivek Arya领导的美国银行全球研究分析师重申了他们的买入评级,并在昨天的财报发布后,将英伟达股票的目标价从150美元上调至165美元。

在他们看来,英伟达仍是「关键的生成式AI周期受益者」,并且在给客户的报告中,敦促他们「忽略季度噪音」。

「就基本面而言,毛利率可能是唯一略微负面的关注点,但解释得相对充分,并且仍然符合指导方针,」Gabelli Funds的投资组合经理John Belton表示。

「重要的是,管理层提出了一个令人信服的论点,即像Meta、谷歌和亚马逊这样的大型消费互联网客户,已经在其核心业务中产生了显著的AI支出回报,」Gabelli Funds的Belton说。

总体而言,英伟达的财报对于CEO黄仁勋来说是一个「震撼时刻」,证实了「AI革命」将持续下去,Wedbush科技分析师Dan Ives表示。

Ives最后表示——

「英伟达的业绩/前景/电话会议只会加强和证实我们看涨的观点。」

「英伟达改变了科技和全球格局,因为它的GPU,已成为新的石油和黄金。」