2022,是云计算的“分水岭”之年。

与前两年的火热相比,2022年云计算行业实属不太好过:阿里云一季度营收增速创出历史新低,腾讯云的市场份额也被后来者华为云反超,沦为第三。

在此情形下,2023年伊始,各大云厂商纷纷“换挡”,重新定基调、调整组织结构、更换市场策略。

阿里巴巴集团董事会主席兼CEO张勇亲自挂帅阿里云智能总裁,并将2023年的关键字定为“进”;腾讯创始人兼CEO马化腾重新为腾讯云战略发展方向奠定基调;京东科技集团将京东云作为独立事业部开始运作……

一系列的举动,向我们透露出一个重要信号:云计算的风向要变了。

1.组织变阵云计算战场再起波澜

根据Canalys云服务统计数据显示,中国地区的云基础设施服务支出同比增长11%,在2022年Q2达到73亿美元,占全球整体云支出的12%。

与全球云服务市场33%的高增长势头相比,中国市场增长明显放缓,首次跌破20%。

云计算行业增长按下“刹车键”,一大原因是互联网行业对云的需求开始减缓。

互联网客户对云资源的部署已经基本完成,而且互联网行业流量已经见顶,没有支持持续投入的市场需求。

实际上,过去一年,互联网大厂云业务一直都于调整状态。

阿里云的最新战略已经从“定”转向“进”。阿里巴巴集团董事会主席兼CEO张勇亲自坐镇,启用更年轻、更具活力的高管团队,这足以显示整个阿里巴巴集团对云业务的重视,同时也意味着未来对阿里云业务战略倾斜力度将进一步加大。

技术方面,阿里云打穿技术底座,从自研芯片到革新计算架构,已形成一套完整的技术栈,“云钉一体”便是阿里云各种技术协同应用的“实验田”,未来有望成为核心增长曲线。

人事方面,阿里找来了曾任华为中国政企业务总裁的蔡英华担任集团资深副总裁、阿里云全球销售总裁,管理销售业务。

其上任后随即启动组织架构和策略的调整,一方面,要优化销售组织,形成“行业主建、区域主战”的模式,另一方面,要向生态伙伴让利。

不止是阿里云,腾讯云也开启了“大转向”,关注点从规模转向价值。

腾讯高级执行副总裁、云与智慧产业事业群CEO汤道生表示,未来腾讯将专注“关键产品赛道”与“打造技术壁垒”,腾讯云将作为“被集成方”,协助合作伙伴完成集成和交付。

腾讯在2022年新设立政企业务线,由曾任SAP全球高级副总裁的李强担任总裁。

此前在CSIG架构下平行独立存在的智慧产业各部,主要覆盖政务、工业、农业、能源、文旅、地产、体育等多个领域,这给腾讯云挖掘大客户提供了契机。

中国信通研究院曾预测,2021年的国内云计算市场中,仅政务云一个细分领域占比就会超过40%。

可见,预算充足、客单价高,市场潜力大的政企大客户,必然将是云计算厂商的必争之地。

京东科技也在2023年开年将云计算作为新一年重点发展方向,以“京东云”作为集团主要突出品牌。

新成立的京东云事业部将整合原京东云事业群,聚焦IaaS、PaaS产品、销售、标准交付的一体化,建立信创云产品矩阵。

集团技术委员会主席、京东科技京东云事业群云产品研发部负责人曹鹏将出任京东云事业部负责人。

京东科技的组织结构调整后,京东云的战略地位加速提升,不仅代表着京东科技集团的发展方向与云计算深度融合,更意味着京东云将作为零售、物流和大健康之外的“第四驾马车”,加速前行。

可以看到,所有云厂商都在强调向技术和服务本质回归,把浮夸的、泡沫的东西挤掉。

云企业要给客户带来业务价值,同时也需要得到对等的利润回报,只有实现云计算价值的双向转化,才能让整个产业健康、可持续的发展下去。

2.互联网大厂向下运营商发力向上

腾挪转移的背后,可以看出互联网大厂在面对云计算市场的内外部环境变化时,都不敢掉以轻心。

一方面,2022年,互联网行业、传统行业都在降本增效,对应到云计算市场上,前者需求下滑,后者又补位不足,导致国内云计算市场出现增速放缓的局面。

国内公有云市场的增速,前几年能够达到30%左右,2022年可谓是断崖式下跌,增速只有10%左右。

IDC发布的《中国公有云服务市场跟踪》报告也显示,2022上半年中国公有云IaaS+PaaS市场与2021上半年48.7%的增速相比下滑18%。

Canalys报告显示,2022年Q3中国云服务支出达到78亿美元,同比增长8%,年增长率首次跌破10%,已经连续三个季度放缓。

另一方面,国内云计算市场竞争激烈,有四大流派争夺市场。

除了以阿里、腾讯为代表的互联网大厂流派,还有以天翼云、移动云和联通云为代表的运营商流派,以华为云、浪潮云为代表的ICT厂商流派,以及以金山云、青云科技、优刻得为代表的独立云厂商流派。

互联网厂商流派,面对大盘增速放缓,对于云业务亏损的容忍度也在降低,主动进行战略收缩,各家业务增速下滑明显。

据阿里财报显示,阿里云在2022年前三季度的营收增速分别为12%、10%、4%,而在2021年四个季度的营收增速分别为37%、29%、33%和20%。

2022年前三季度,包括腾讯云业务在内的金融科技与企业服务业务,整体收入增速为4.6%,这远低于一季度时市场15%-20%的增速预期。

百度智能云业务过去的三个季度增速分别是45%、31%、24%,也出现了增速下滑。

而独立云厂商的业绩表现也不尽如人意。根据青云科技财报,2022年前三个季度,其营收2.33亿元,同比减少21.01%;优刻得的财报显示,2022年前三季度,其营收14.89亿元,同比减少36.43%。

金山云2022年前三季度的营收为60.49亿元,同比下降5.5%。

为了提升利润率,金山云也在主动收缩,将营收占比大、但毛利率低的CDN业务进行了大幅缩减。

与此同时,运营商云却逆势保持高增速。

以中国移动、中国电信、中国联通三大运营商为代表的“国资云”表现强势,借政务市场之风快速崛起,正在重构云计算市场秩序。

截至2022年Q3,虽然阿里、华为、腾讯、百度一直保持着四朵云的格局,但天翼云却成为一匹黑马,超越了金山云跻身前六。

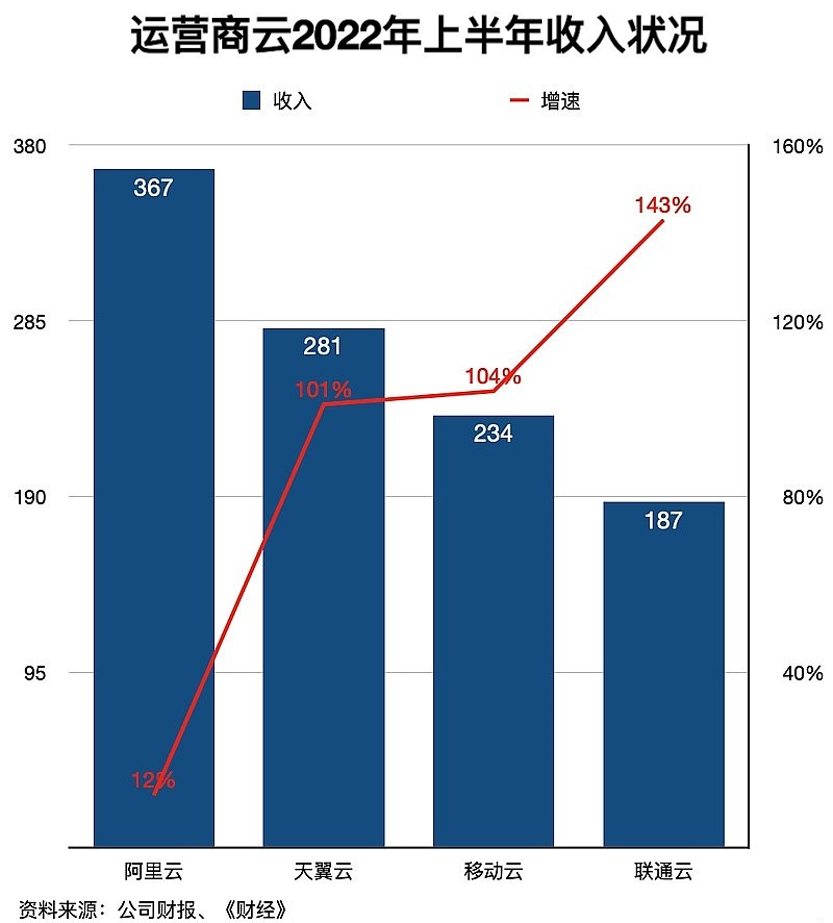

根据2022年上半年财报,中国电信旗下天翼云收入281亿元,同比增长101%;移动云收入234亿元,同比增长104%;联通云收入187亿元,同比增长143%。

整个上半年,三大运营商都实现了翻番增长。

格局的变化,也是因为曾经互联网行业的发展驱动了云计算行业的高速增长,带来了公有云的高速发展,而到2022年,随着互联网行业客户增长放缓,云厂商们也在向传统行业拓展,政企大客户便是抢夺重点。

政企大客户成为赛点,一方面是在疫情及国家大政策的影响下,政企大客户的需求到了爆发的阶段,是云计算市场新的增长点。

随着国家层面对数字经济发展的推动,政企大客户上云用云,已经成为大趋势。

另一方面,拿下政企大客户,意味着业务金额高、续订率高,客户付费能力强,且复购意愿大。

往往是一次突破成功,就能换来长期合作,投入的成本最终可以换回收入。

云计算市场的玩家中,除了互联网大厂之外,还有华为云,以及天翼云、联通云、移动云这些长期深扎政务市场的玩家,它们在云计算市场的营收,在过去一年里不断攀升。

运营商云之所以能够铺得这么快,和其在政务市场拥有多年积累密不可分。

这几家运营商云以及华为,都是在to B和to G领域深耕已久。

而to C起家的互联网大厂还需继续补课,在做to B和to G业务时,渠道网络和后期服务与交付都是短板,这不是一朝一夕就能改变的。

当前,云服务已从最初的概念发展到普及和广泛应用的阶段。虽然2022年国内云计算市场的整体增速放缓,但依然充满希望。

IDC预计,未来五年,中国整体云计算市场复合增长率将在20%左右。

而这样的增速对于所有云服务厂商而言,是绝不能错过的机会。

随着云计算玩家们“大调整”的开启,2023年,这些调整的成果将陆续放出,届时,整个云市场或将更加热闹。