我们都听说过 10 亿美元的期货合约清算导致比特币和以太坊盘中价格暴跌 25%的故事,但事实是,自 BitMEX 推出以来,该行业一直受到 100 倍杠杆工具的困扰, 2016 年 5 月的永续期货合约。衍生品行业远远超出这些零售驱动的工具,因为机构客户、共同基金、做市商和专业交易员可以从使用该工具的对冲功能中受益。

2020 年 4 月,价值 1300 亿美元的对冲基金 Renaissance Technologies获准使用芝加哥商品交易所上市的工具投资比特币期货市场。这些交易猛犸象与零售加密货币交易商完全不同,而是专注于套利和非定向风险敞口。

与传统市场的短期相关性可能会上升

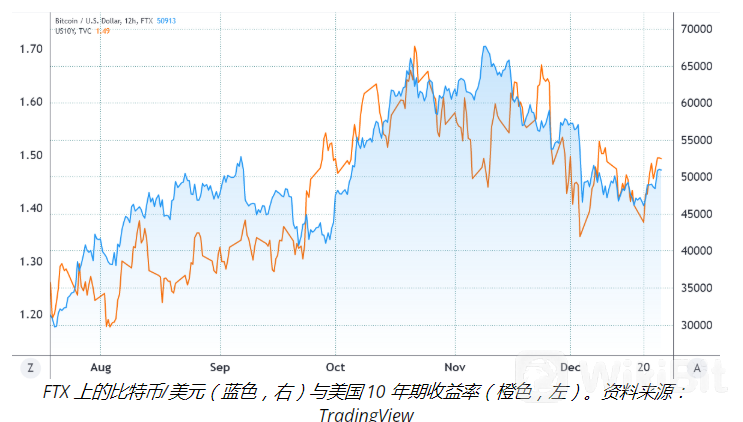

作为一种资产类别,加密货币正在成为全球宏观经济风险的代表,无论加密投资者是否喜欢它。这并不是比特币独有的,因为大多数商品工具在 2021 年都受到这种相关性的影响。即使比特币价格按月脱钩,这种短期风险承担和风险规避策略也会严重影响比特币的价格。

请注意比特币的价格如何与美国 10 年期国库券稳定相关。每当投资者要求持有这些固定收益工具的更高回报时,就会对加密货币敞口提出额外要求。在这种情况下,衍生品是必不可少的,因为大多数共同基金不能直接投资于加密货币,因此使用受监管的期货合约,例如 CME 比特币期货,可以让他们进入市场。

矿工将使用长期合约作为对冲

从矿工的角度来看,加密货币交易者没有意识到短期价格波动对他们的投资没有意义。随着矿工变得更加专业,他们不断出售这些代币的需求显着减少。这正是最初创建衍生工具的原因。

例如,矿工可以卖出三个月后到期的季度期货合约,有效地锁定了该期间的价格。然后,无论价格如何变动,从这一刻起,矿工都事先知道他们的回报。通过交易比特币期权合约可以实现类似的结果。例如,矿工可以出售 40,000 美元的 2022 年 3 月看涨期权,如果 BTC 价格跌至 43,000 美元,或比当前的 51,100 美元低 16%,这将足以补偿。作为交换,高于 43,000 美元门槛的矿工的利润减少了 42%,因此期权工具起到了保险的作用。

比特币作为传统金融抵押品的用途将扩大

富达数字资产和加密借贷和交易平台 Nexo 最近宣布建立合作伙伴关系,为机构投资者提供加密借贷服务。该合资企业将允许无法在传统金融市场中使用的比特币支持的现金贷款。

这一运动可能会缓解特斯拉和 Block(以前的 Square)等公司继续将比特币添加到资产负债表中的压力。将其用作日常运营的抵押品,大大增加了他们对该资产类别的敞口限制。与此同时,与传统固定收益相比,即使是不寻求定向投资比特币和其他加密货币的公司也可能受益于该行业更高的收益率。对于不愿意直接暴露于比特币波动性但同时又希望获得更高资产回报的机构客户来说,借贷是完美的用例。

投资者将利用期权市场产生“固定收益”

Deribit 衍生品交易所目前持有比特币和以太期权市场 80% 的市场份额。但是,像 CME 和 FTX US Derivatives(以前称为 LedgerX)这样的受美国监管的期权市场最终会受到关注。

机构交易者挖掘这些工具是因为它们提供了创建半“固定收益”策略的可能性,例如覆盖看涨期权、铁鹰看涨期权、看涨期权价差等。此外,通过结合看涨(买入)和看跌(卖出)期权,交易者可以设置具有预定义最大损失的期权交易,而没有被清算的风险。

全球各国央行很可能会将利率维持在接近零并低于通胀水平。这意味着投资者被迫寻求提供更高回报的市场,即使这意味着要承担一些风险。这正是机构投资者将在 2022 年进入加密衍生品市场并改变我们目前所知的行业的原因。

波动性降低即将到来

如前所述,目前众所周知,加密衍生品会在发生意外价格波动时增加波动性。这些强制平仓订单反映了用于获取过度杠杆的期货工具,这种情况通常由散户投资者引起。

然而,机构投资者将在比特币和以太衍生品市场获得更广泛的代表性,因此会增加这些工具的买卖规模。因此,零售交易者的 10 亿美元清算对价格的影响较小。

简而言之,越来越多的专业玩家参与加密衍生品将通过吸收订单流来减少极端价格波动的影响。随着时间的推移,这种影响将体现在波动性的降低上,或者至少可以避免诸如2020 年 3 月BitMEX 服务器“宕机”15 分钟之类的问题。