特斯拉原本计划今年9月推出的二代FSD芯片可能要延迟到2022年下半年甚至2023年,搭载二代FSD的CyberTruck也因此一再延迟,这中间主要原因是原本计划采用的晶圆代工厂由台积电改为三星,特斯拉为何要这么做?要深入了解其中奥秘,先要了解一下晶圆代工产业。

2018-2020年全球晶圆代工厂家收入排名(单位:百万美元)

资料来源:互联网

2019年全球汽车半导体市场规模大约372亿美元,2020年萎缩至350亿美元,2021年强劲增长,增幅预计为30%,市场规模达455亿美元,这其中,来自IDM的占比大约90%,来自Fabless的大约占10%,换句话说,自己设计并制造芯片的占90%,自己设计委托别人代工厂代工的占10%。也就是说汽车芯片晶圆代工规模大约45亿美元,这是个不大的市场,利润也不算丰厚,晶圆代工厂没有积极进取的动力。台积电在汽车芯片晶圆代工领域市场占有率大约50%;其次是意法半导体,意法半导体是Mobileye除EyeQ5外唯一代工厂家,市场占有率大约24%;再次是Global Foundries,市场占有率估计有15%;再次是三星。这个市场集中度极高。

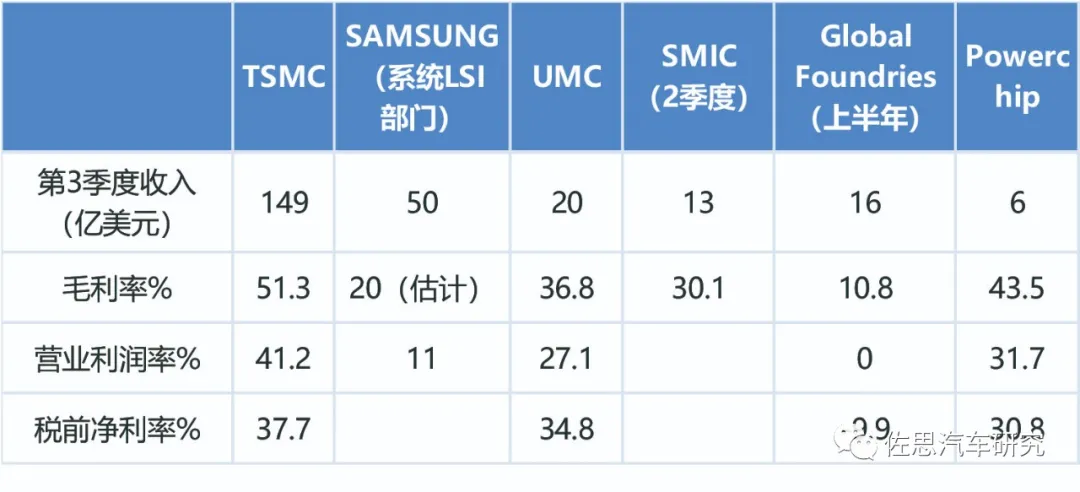

单看收入规模不能看出晶圆代工厂的优劣,需要看毛利率、营业利润率和税前净利率。

2021年第三季度全球六大晶圆代工厂收入、毛利率、营业利润率和税前净利率

资料来源:互联网

Global Foundries长期亏损,刚在美国上市,2021年上半年Global Foundries毛利率刚刚转正。三星的晶圆代工业务隶属系统LSI部门,对外没有公布过单独晶圆代工业务的任何财务数据,晶圆代工是系统LSI部门的主要业务,但并非全部。除了晶圆代工,三星系统LSI部门也对外出售芯片,如图像传感器、供货给奥迪的座舱SoC等芯片。三星系统LSI部门第3季度的营业利润率预计只有11%,2季度为5%,1季度为负5%,考虑到系统LSI部门单独出售芯片的利润率远高于晶圆代工,三星晶圆代工业务第3季度的营业利润率肯定低于10%,预计只有8-9%,与中国台湾三大代工厂相比差距明显,估计第3季度三星晶圆代工业务收入大约45亿美元。三星的晶圆代工业务大而不强,体质很弱,反观台积电,营业利润率是三星的4倍。

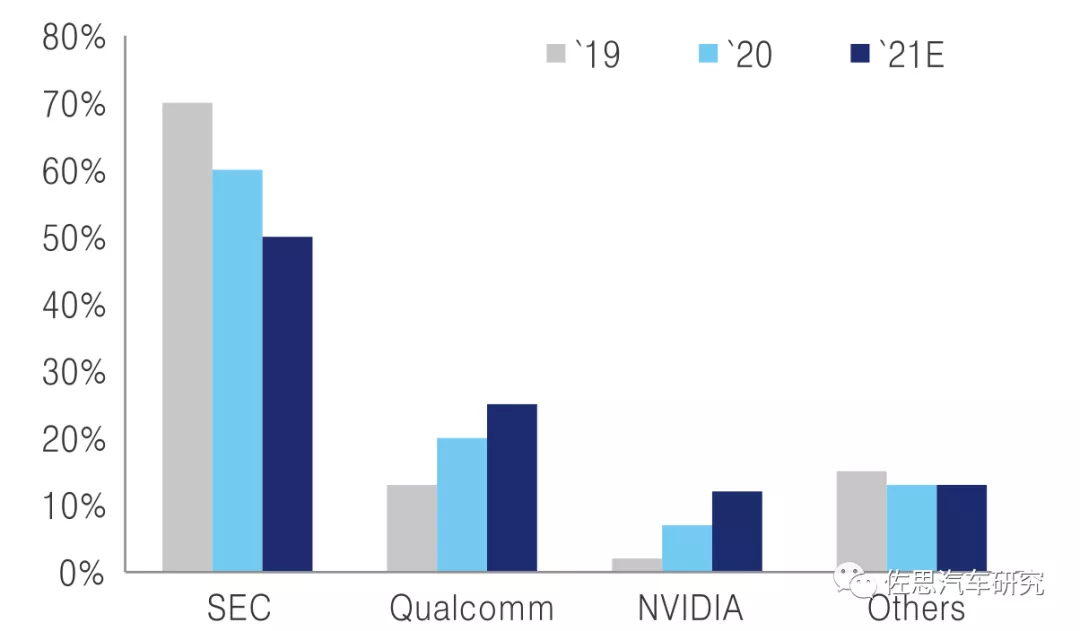

三星系统LSI部门2019-2021年晶圆代工客户分布

资料来源:互联网

三星系统LSI部门主要客户包括三星内部的手机芯片和DDI,呈逐年下滑趋势,2021年占三星晶圆代工收入大约50%,有人会说因为是内部客户所以才导致利润率偏低,实际不对。三星系统LSI部门2020年营业利润率有11%,2021年更多外部客户加入,营业利润率反而下滑了,预计只有7%。显然,内部客户贡献的利润更多,对外部客户,三星是在极低价与台积电竞争,同样是7纳米,三星的价格可能不到台积电的一半。特斯拉的芯片出货量跟手机领域动辄上亿比可以说微不足道,可以忽略,这就导致特斯拉芯片价格竞争力远低于高通之类的厂家。高通和英伟达是三星晶圆代工主要客户,其他客户主要是中国的展讯(UNISOC),其他还有中国台湾(如安霸)和韩国厂家,中国的百度和瑞芯微也有很少量投片,特斯拉占三星晶圆代工业务的比例估计不到1%,和展讯千万级的量比,特斯拉太低了。

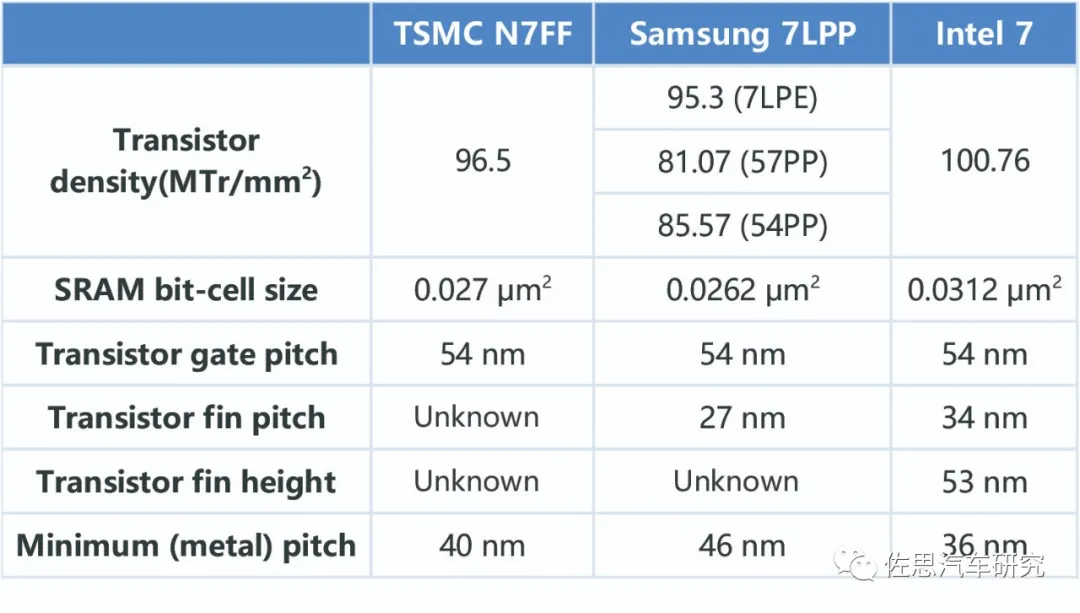

三大厂7纳米工艺性能对比表

资料来源:互联网

上表中英特尔遥遥领先,奈何英特尔目前不做代工,需要指出英特尔这个7纳米就是以前的10纳米,改了个名字,因为晶体管密度超过了台积电和三星的7纳米,所以,英特尔也放弃了老实诚恳路线,比自己低那么多的三星都敢称7纳米,自己何必还说10纳米,晶体管密度是半导体工艺唯一核心指标。台积电在密度上略胜三星,SRAM尺寸上也占优势,意味着可以塞进更多的SRAM,最小线宽领先三星更多,意味着功耗更低。台积电完胜三星。

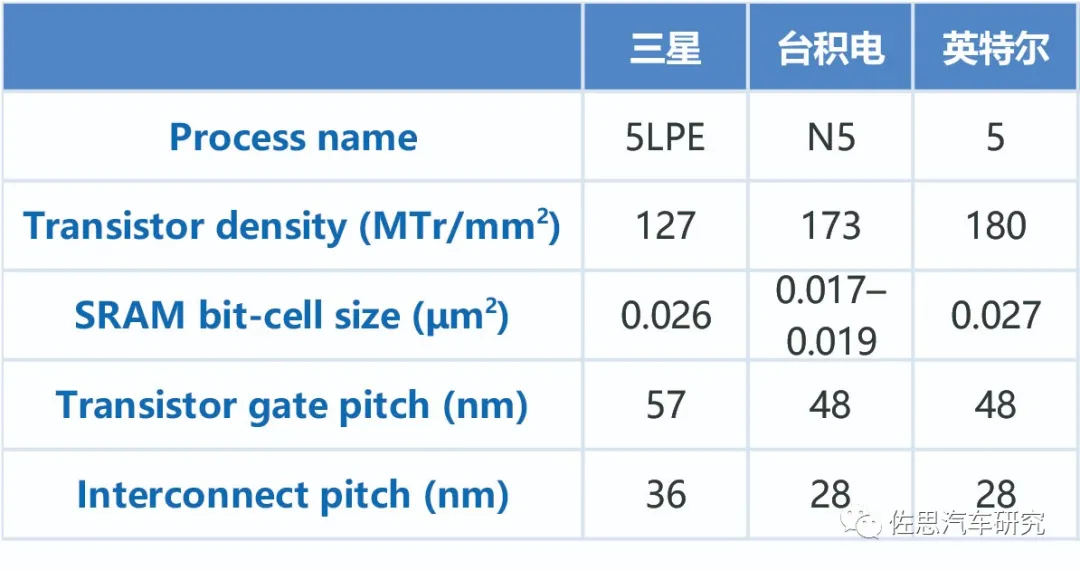

三大厂5纳米性能对比

资料来源:互联网

上表中台积电完胜三星,与英特尔也相差无几,无论闸极还是内联线宽,台积电都完胜三星,意味着功耗方面,三星差台积电很多,高通的骁龙888变火龙888一点也不奇怪。

特斯拉选择三星就无法选择5纳米,因为三星的5纳米比7纳米提升不多,功耗也偏高,选择三星只能选7纳米,工艺更成熟,至于性能,没几个特斯拉用户真正知晓的。

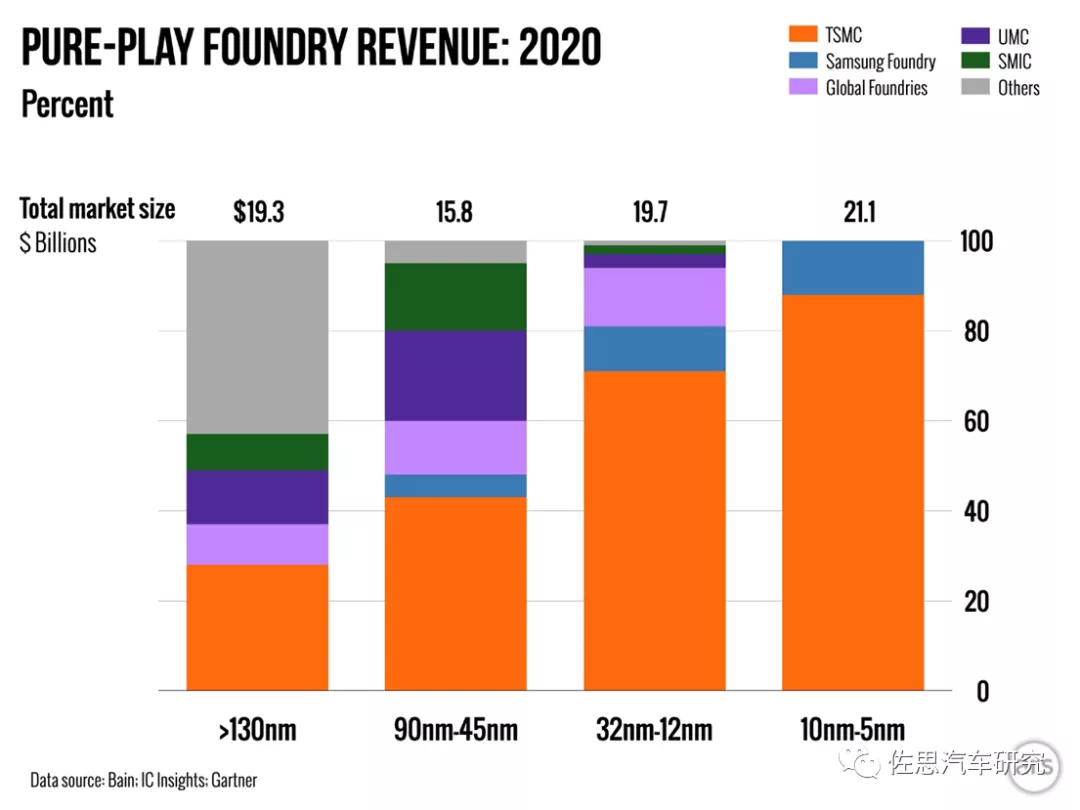

资料来源:Bain, IC Insights, Gartner

上图是按工艺的市场占有率分布,在10纳米以下,台积电市场占有率大约85%,这也反证了台积电的超高性能。

台积电性能超一流,毛利率高达50%也是情理之中,产能依然紧缺,显然台积电根本不缺客户,特斯拉下单量很低。在台积电那里,特斯拉只能排队等待产能。

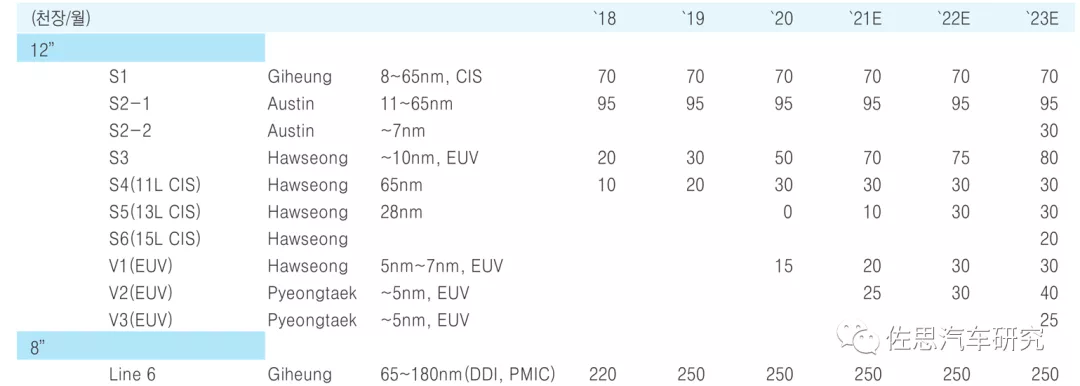

三星晶圆代工生产线2018-2023年产能,单位:万片

资料来源:互联网

三星目前在美国德州奥斯汀有一条生产线,最高只到11纳米,特斯拉的一代FSD就在奥斯汀代工,而特斯拉的总部也在2021年搬到了奥斯汀。有地利之便,就在一个城市,沟通起来方便很多。而三星在本月即将动工一条新生产线,预计2023年投产,而特斯拉的FSD二代也因此推迟到2023年底。首先搭载二代FSD的CyberTruck也因此一再延迟。那么有没可能转到韩国本土代工,FSD还是采用成熟的7纳米工艺,三星目前有两条线可以对应,一是华城的V1线,二是平泽的V2线。V1线建设之初主要就是为了满足高通和英伟达的需求,产能基本上被高通和英伟达包了,V2线在今年8月底才量产,应该还是高通和英伟达包下了产能,新线要量产,应该还是比较成熟的产品设计为主。

那么有没可能再回台积电呢,也没可能。尽管特斯拉的二代FSD是和台积电十大客户之一的博通联合开发的,但博通在台积电也还是小客户,苹果占了台积电大约25%的收入,AMD占大约10%,高通、联发科、英伟达各占台积电大约6-7%的收入,博通占比应该低于5%,话语权不多。

2020Q1-2021Q3台积电汽车业务收入

资料来源:互联网

3季度汽车业务所占比例仍然为4%,2021年前3季度台积电汽车业务大约为16.2亿美元,大幅增长了51%。这是在美国政府一再催促下的结果。

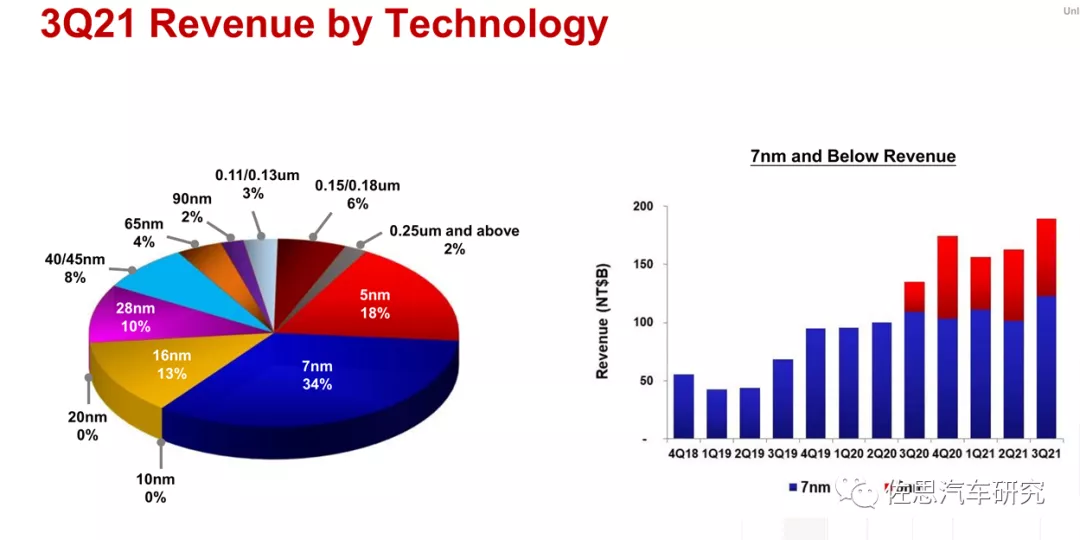

台积电收入技术分布

资料来源:互联网

台积电收入技术分布,7纳米占了34%,这中间也包括了高通的座舱芯片SA8155P。

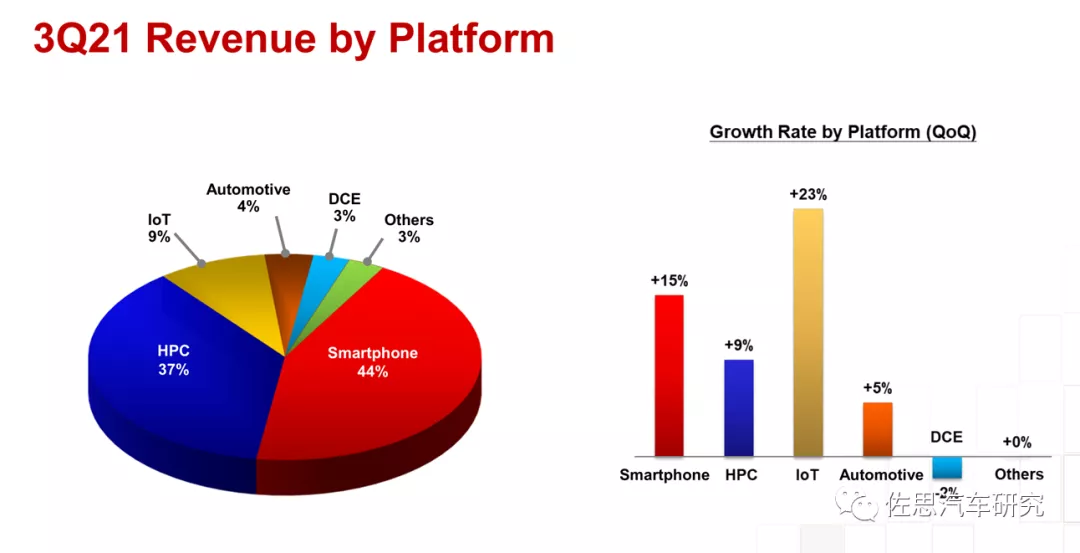

台积电收入平台分布

资料来源:互联网

就台积电收入平台分布来看,台积电主要收入来自智能手机和HPC,HPC就是高性能运算。

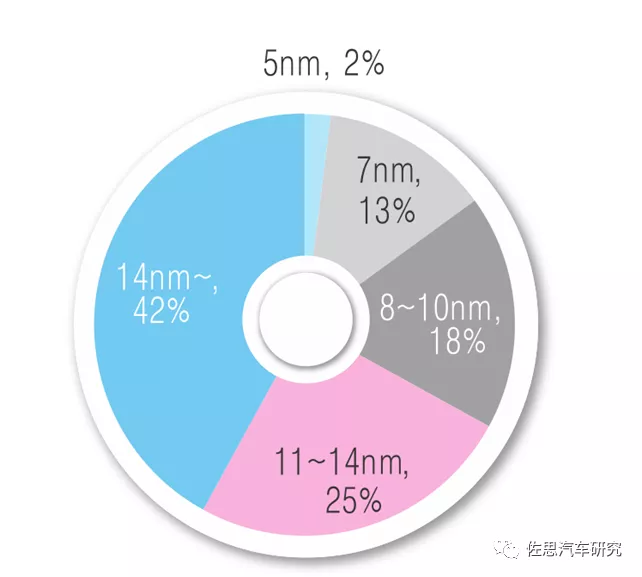

三星2021年收入技术分布(预测)

资料来源:互联网

上图是三星2021年收入技术分布(预测),7纳米和5纳米合计大约15%,远低于台积电的52%。

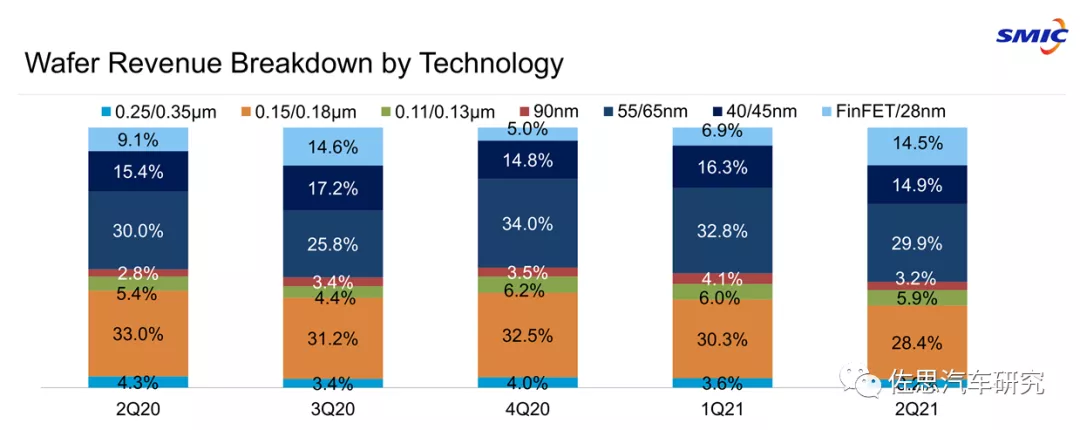

中芯国际连续5季度收入技术分布

资料来源:互联网

中芯国际连续5季度收入技术分布,最多到28纳米,且2季度只有14.5%,与三星和台积电差距很大。

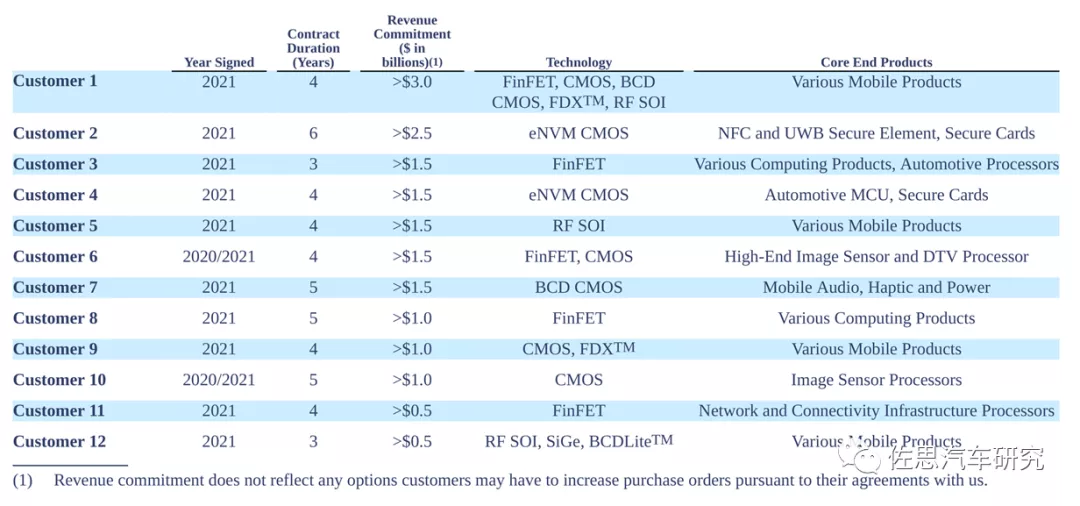

Global Foundries的汽车业务主要有三个客户,分别是NXP、瑞萨和博世。

Global Foundries的主要长期合约

资料来源:互联网

Global Foundries的主要长期合约情况见上图,其中客户3可能是瑞萨,客户4应该是NXP。

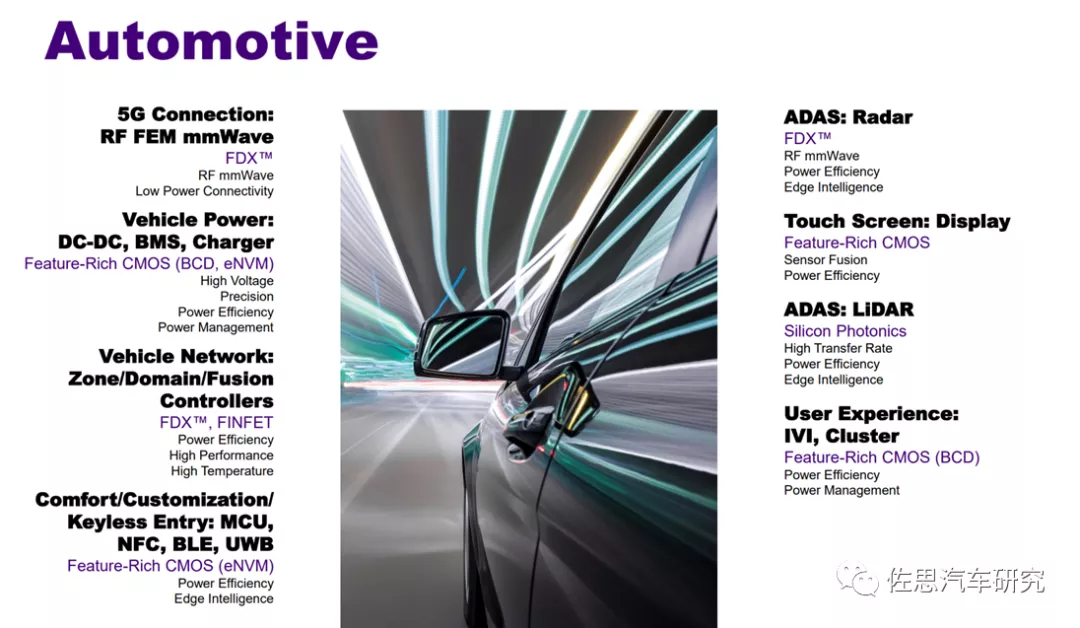

Global Foundries汽车领域技术分布

资料来源:互联网

Global Foundries当初也信誓旦旦地要拿下7纳米,奈何多年亏损,加上技术落后太多, GlobalFoundries已放弃10纳米以下,最高做到12纳米。

实际不仅对特斯拉,不少高性能运算厂家都面临着艰难选择,选择台积电,性能固然好,但小客户估计要等很久,且价格很高,除了苹果和AMD能得到台积电的照顾,其他厂家都不行。选择三星,各方面都好,特别是价格,然而性能就差点。