安防行业是为了满足社会安全需求而崛起的行业。近几年公众可以明显感知到,摄像头逐渐遍布公共空间的每个角落,社会治安变得越来越好,生活变得越来越有安全感。家中有儿童、老人的人们,逐渐倾向于在家里装上一个摄像头,以便远程实时关注家中情况。即使在偏远的农村地区,各种看家摄像头也逐渐普及,成为防盗或者外出务工子女与家中父母联系的重要手段。

当前安防产品大致可以分为视频监控、门禁和防盗报警三大类。市场调研数据表明,2019年中国安防设备市场规模达1360亿元,其中视频监控类产品占据50%以上的市场份额,达700亿元,防盗报警类产品达189亿元,出入口控制类产品达269亿元,楼宇对讲/智能家居类产品达220亿元。因此,可以说视频监控领域是安防行业的晴雨表和风向标。本文将以视频监控产品为重点,阐述运营商智慧安防业务的发展趋势。

运营商曾是政府安防类项目的主体

视频监控从发展历程上看,可以分为模拟监控、数字监控、网络高清监控和智能监控4个阶段。2006年,中国电信、中国联通分别通过“全球眼”“宽视界”等网络监控平台切入安防行业。最初的动机是挖掘除电信网络业务之外新业务增长点。据了解,当时视频监控业务可以帮助运营商在一定程度上扭转宽带用户ARPU值低迷的局面,并可以有效带动虚拟网络、专线租用业务和ADSL/LAN接入业务,拉动运营业务的整体增长。

运营商部署的运营级视频监控业务,均是依托于其自身遍布全国的宽带网络资源,通过应用广泛的远程网络监控中心服务平台,以集中式分区化运营方式将分散、独立的采集点图像信息进行联网处理,实现跨区域的统一监控、统一管理及分级存储,满足客户进行远程监控、管理和信息传递的需求。实质上,运营商是提供了一种租赁建设模式,项目建成后,以租赁方式交给用户使用,运营商分期收回建设费用,并提供后续维护和运营。

随着“雪亮工程”“平安城市”等大型政府安防项目的推出,各省市积极推进安防设施建设。运营商以稳定可靠的服务质量、强大的运营管理能力及可扩展的网络资源、平台规模等优势,承包了许多政府安防大单,逐步成为政府类安防项目的主体。其中,运营商的承包模式除了为安防行业带来了视频监控应用及成熟的运营,还倒逼各大安防厂商设备产品接口标准一致,促进安防行业的规范化。

安防厂商积极转型,运营商市场份额被压缩

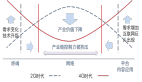

在政府大型安防项目的推动下,安防头部企业纷纷调整战略。2013年,产业链中游的安防硬件提供商飞速发展,积极从产品设备厂商向一体化解决方案提供商转型,在行业细分区域下沉,业务覆盖公安、交通、金融、楼宇、司法、文教卫、能源等行业,迅速在安防市场获取大量份额,如海康威视、大华股份、宇视、科达等安防企业。相反,运营商出于种种原因,在安防领域风头稍减,更侧重于网络传输领域。

从竞争方面来说,运营商与安防企业并不构成“你死我活”的市场竞争关系,毕竟运营商并不提供产品,只提供平台应用及后续运维,因而需要与行业巨头进行芯片、产品甚至系统集成方面的合作。故两者之间更多的是合作与利润分配的关系。但随着安防巨头逐步向行业解决方案提供商进行转型,提供从前端到后端的整套产品,兼具设备厂商、集成商与工程商的能力,直接压缩了运营商的利润空间。未来运营商角色如果不能有所改变,那么市场境况或不乐观。

智慧安防将推动行业走向何处?

随着国家对信息化需求的不断提升,5G、物联网、大数据、边缘计算等技术的推进,“智慧安防”得以在更多场景推行。“智慧安防”指在传统安防的基础上结合大数据、人工智能等技术,获取海量的安防信息并进行智能分析,建立一个多元化和智能化信息采集、视频智慧应用、大数据处理、保障安全的完整体系。智慧安防也是我国“智慧城市”的重要组成部分。

从视频监控产品方面看,业内均认同未来安防行业将与5G、AI技术较好结合,监控摄像头将向更清晰、更“智慧”演变。首先,5G技术推动监控摄像头走向4K/8K,意味着有更高清的画面及更丰富的细节。其次,摄像头AI化,可以实时抓取图像进行分析推理。同时,5G技术可以极大提升视频资源的传输速度与终端的智能数据处理能力,减少传输中的损耗。故5G技术与AI摄像头的结合,能够较好满足智慧安防行业进行大数据采集、数据分析甚至万物互联的需求。

从应用场景方面看,安防将更多应用于商用、民用场景,从传统的公安、交通、楼宇场景延伸至生产制造、物流运输、智慧商企、智慧家庭。

从行业竞争方面看,更多新兴公司将参与到安防行业中。传统安防厂商巨头一直以来紧跟时代趋势,涉足芯片、云平台、视频算法等多方面,坚持软硬件一体化,在智能化潮流中积极提升规模与影响力。同时,随着软件平台、AI技术及分析算法等在安防产品中越来越重要,一些芯片厂商、科技企业或算法公司也加入到智能安防市场中,给安防行业带来了新的竞争。

运营商将面临怎样的机会与挑战

机会一:政府安防需求持续,向二三四线城市下沉

为大致了解当前政府安防项目中标情况,笔者在中国政府采购网以“雪亮工程”中标公告为关键字,统计了2021年1月1日—2月28日期间的中标项目数量及其金额。

统计结果显示,1—2月“雪亮工程”共计中标成交57个项目(部分项目有超过1个供应商),其中运营商占比54%;中标金额方面,1—2月“雪亮工程”项目成交金额达49亿元,其中运营商中标金额占比高达90%,仍是“雪亮工程”主体供应商。可见,对于超大型项目运作,运营商巨大的规模、充足的资金与强大运营能力还是能够得到政府的青睐。

此外,通过查询采购方所在区域可以看出,大部分采购方为三四线城市及县区政府。整体上呈现出政府需求渠道下沉现象。根据中央政策导向,未来政府安防类业务预算将更倾向城镇、乡村方面。

机会二:公众市场崛起

商用、民用市场是安防企业待开垦的沃土。智能安防满足了不少商业客户的升级需求,如疫情期间,一些商业用户对红外测温摄像机及非接触式门禁需求激增。随着人民生活水平的提升、安全防范意识的加强,家庭用户对安防问题越来越重视。越来越多家庭用户愿意为智能门锁、智能摄像头、红外入侵探测器、声光报警器等产品设备付费。用户可直接通过手机APP随时查看家中情况,以达到远程照看老人、儿童以及防火、防盗等目的。

在用户触点方面,运营商手握丰富的集客与个人用户资源,与视频安防设备厂商有广泛的合作,在发展集客与家庭业务的同时通过定制化推广发展相关视频安防业务,从理论上说具备先发的优势。此外,运营商不断强化5G网络优势——积极建设发展云业务叠加完备装维队伍,在视频安防后端平台及运维方面亦具备良好的竞争优势。

挑战:巨头林立,竞争激烈

不少龙头企业不仅在AI产品上积极布局,同时也在开拓无人机、AGV、汽车电子等创新业务,具有较强的横向业务拓展能力。同时如上所述,在智能安防的推动下,大量新兴互联网科技公司、算法公司进入该行业,共同争夺安防市场的“大蛋糕”。

然而,就行业发展来看,安防产业链各环节仍是分工合作、互利共赢的,与此同时行业巨头积极向上下游产业链延伸,实现规模拓展与利润最大化。故在这种行业竞合的环境下,运营商如何找准自己的角色,发挥长处,在智慧安防业务中实现自身与产业链各环之间的互利共赢,构建可持续发展的生态圈,是一个巨大的挑战。