2020年开始掀起“新基建”建设高潮时,云计算行业便被认为将得到最大利好。那么,在过去的一年多时间里,云计算究竟被“新基建”改变多少,或者说云计算的行业格局在“新基建”的加速推进下又有何变化呢?

在2019年我们曾对云计算有过几次比较详细的分析,彼时我们将注意力放在了政务云上,结合当时政务改革所产生的巨大上云需求(一网、一门、一次),且工业部门在宏观经济调整期内普遍又面临利润走低等客观压力,认为政务云对国内云计算至关重要(占比将在50%上下),同为互联网公司的阿里云和腾讯云,借自身在SaaS端的流量和用户优势,开始加大在政务云的角逐,政务云也成了当时云计算行业的重要看点。

互联网企业一把手纷纷化身云计算头号推销员,与政府进行战略合作,头部企业频频出现在各地政务云的招标名单中。

2020年过去了,这一年受疫情影响,国内采取了宽松的货币政策,工业部门在Q2后也逐渐恢复了产能利用率,在新一轮的基建刺激下,工业部门在融资宽松以及政策指导下,对投资也采取了较为积极的态度。

那么,云计算的发展轨迹是否会随之发生偏移或改变呢?

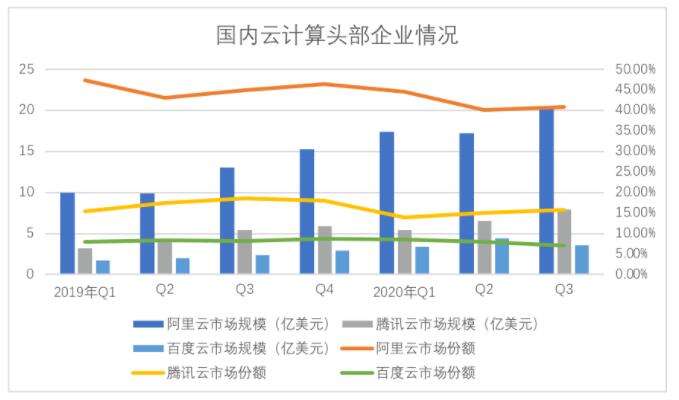

我们以Canalys数据为基础,整理了近两年以来国内云计算的市场规模变化情况,见下图

在过去两年时间里,我国云计算行业保持了快速的增长势头,尤其在疫情之下的2020年,云计算增长速度得到了巩固和加强,这与疫情严峻,生产生活受到严重制约的全球云计算市场有明显区别,同样以Canalys数据为准,2020年全球云计算增长有明显变缓趋势,若剔除中国地区对增长的拉动力,该数字还要得到进一步下调。

这或许可视为在正常或者无政策刺激下的云计算的正常发展脉络,简而言之,在我国“新基建”的刺激之下,很大程度上扭转了部分领域的云计算发展轨迹,这些变化又是如何呢?

我们又整理了近两年来代表云计算厂商的市场份额变化情况,见下图

BAT作为国内互联网头部企业,虽然不同企业在云计算前期的态度各有不同(典型为腾讯和百度,上马云计算要晚于阿里),在2020年之前,这三家企业在云计算总份额是不断增加的,行业聚集度较为明显,但其后,BAT阵营的总市场份额开始下滑,三家企业的份额都在往下掉。

虽然这三家公司的云计算收入都在创各自的历史新高,这块云计算的蛋糕也越来越大,但分食蛋糕的人明显多了,那就是华为云,2020年华为云在国内云计算市场份额由Q1的14.1%上升到Q3的16.2%,并在Q2正式超过了腾讯云,正式跻身云计算第二把交椅。

这又是为何呢?

在云计算行业因为“新基建”进入新一轮高成长后,是如何改变原有行业格局呢?在此前我们对政务云的分析中,曾认为在“一网、一门、一次”的行政改革目标下,实现不同政府部门之间的数据流动,以及在用户终端的SaaS服务为切入,阿里和腾讯亦有支付宝和微信两大现象级产品,创造了SaaS和IaaS汇合的局面,在终端和底层技术方面的投入和优势,也奠定了互联网企业在云计算方面的领先感。

阿里云把钉钉纳入其业务子集,推动“云钉一体”战略,我们也认为这是云计算行业由IaaS加速向SaaS汇合,突出底层技术和应用端双方发展的信号。

但在2020年,我们认为行业并未完全按此预测进行。

我们试图通过国家统计局公布的固定资产投资这一目录来找到相关线索,计算机、通信和其他电子设备制造业在2020年固定资产总投资较上年增加了12.5%,在“新基建”感召下,数字化开始贯穿于各个工业子集,诸如汽车制造业,智能工厂等等,电子设备制造业在进行明显的产能扩张,我们认为:2020年工业重点领域的云计算普及速度可能超过了预期。

虽然在2020年Q1,由于疫情原因限制了正常生产投资行为的继续,但其后我们在国家统计局的数据中观察到,部分领域的固定资产投资在下半年有加速的趋势,诸如化学工业品制造业,专用设备制造业,电气机械等领域固定资产投入较上年相差已经不大,可见下半年投资力度之大。

一方面国家提倡“新基建”,希望以此实现中国制造质的飞跃,并希望用区别于以往钢筋水泥的新基建为基础,以数字化全面重塑中国制造业形象,另一方面,电子设备在2020年产能实现明显扩张,加之重点领域固定资产投资加速进行,我们有理由相信,2020年工业用云是加速的。

在2019年我们曾以利润率压力过大判定工业云投资短期很难提振,但在2020年虽然发生了疫情这一黑天鹅事件,但由于我国及早控制了疫情,生产及时恢复,工业出口反借此机会得到放大,贸易顺差扩大,且,在宽松货币政策支持下,企业实现了热启动(亦有资本市场走高企业直接融资能力提高等因素),到2020年11月,规模以上企业的经营状况已经有了根本性好转,不仅产能利用率恢复正常水平,且经营效率也得到充分的表现。

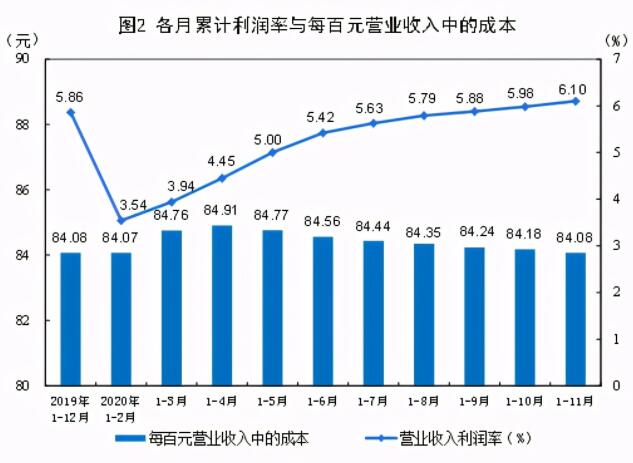

我们从国家统计局摘录了规模以上企业各月累积利润率和每百元营业收入的成本情况,见下图

在2020年11月,我国规模以上工业每百元营业收入成本已经优化到上年末水平,而各月累积利润率也高于上年末,这些都为继续扩大工业云创造了条件。

值得注意的是,受疫情影响,老百姓消费场景受到限制,又以提高储蓄率来对冲不确定风险,使得全年PPI都在一个较低的区间,如若2021年在疫苗普及后疫情得到根本性控制,内需得到充分释放,供过于求的局面得到彻底扭转,结合上述经营效率正在改进通道这一事实,2021年工业企业可能会有更大的固定投资尤其是云计算的投资意愿。

回到2020年,我们认为工业部门上云的加速,或许是云计算局面得到调整的重要原因。

根据工信部数据,我国工业互联网网络体系加速建设,截至2020年10月已经覆盖300个城市、连接18万家工业企业。

平台连接工业设备数量达4000万台套,工业APP突破25万个,35万家以上工业企业上云。

这组数据也可以佐证我们以上分析。

当然,我们并不否认政务云在2020年的投入,疫情中以健康码为代表产品,打破省级,部门之间的数据鸿沟,在对疫情的控制中起到举足轻重作用,政务云必然也会增速的,只是:工业云突然增长增加了变数,尤其是随着5G基站的加速建设,为工业企业加速云化创造了重要条件。

这是否是这一年中华为云快速成长的主要原因呢?我们尚不得而知,但有一点几乎是确定的:云计算厂商要重新回归技术基础技术研发,让云计算先解决产业的云化问题。

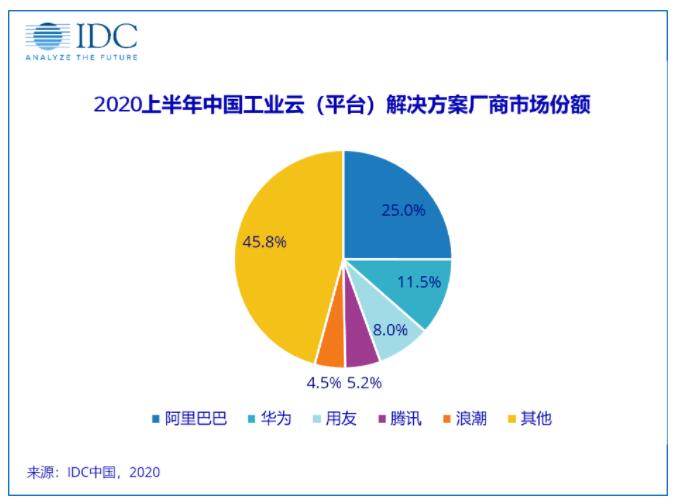

IDC在不久前曾分别预测了近年我国智慧城市支出和工业云的情况,就大概可看出未来云计算的发展侧重点,见下图

政务云是智慧城市的重要支出之一,如果我们假设政务的用云量与智慧城市支出增长保持一致,那么可以比较明显看到,此后的三年时间里,工业云的增长都是要高于政务云的。

由于我本人对2021年的工业部门的表现给予了较为乐观的估计,甚至认为工业云的增长可能会超过IDC的预期。

对于云计算厂商,如果要积极应对此变化就必然要为工业企业解决更加务实的问题,诸如跨云的应用孤岛和数据集成问题,公有云的成本优化问题,通过云解决组织的协调问题等等,而这一切又都要依托于底层研究的能力。

如果要总结云计算的发展趋势,那就是:在新基建下工业用云量的飙升,云计算厂商用应用端和IaaS服务捆绑销售的市场扩张方式可能要进行调整,而这一变化可能令一些厂商短时间内难以适应。

下图是IDC整理的2020上半年我国工业云解决方案厂商市场份额分布,华为云位居第二,而腾讯云则落后较大,这是否就代表了华为云赶超的主要原因呢,我们尚不得而知,但或许可以看出,工业云在现有周期内对云计算厂商的价值。

我本人在2020年末也曾参观过一些智能工厂,在5G配合下,一些工厂已经实现车间的无人化操作,提高了工业生产的精度和效率,而与此配合的要有智能机器人,云计算,组织的改造等等,在表面的黑科技下,其实需要多种生态的支持,而这又是所参与者的机会。

如果说新基建给以上智能工厂提供了发展的先决条件,那么接下来国家政策在此的扶持,以及上云企业在增效之后对产品品质和定价能力的把控力,也会加速行业的变革,我们也不认为云计算格局已经稳定,相反,序幕才刚刚开始。