一、市场回顾: 疫情催化海外云服务商业绩及估值双升

1.1 疫情导致全球 IT 开支短期下降,云计算渗透率加速提升

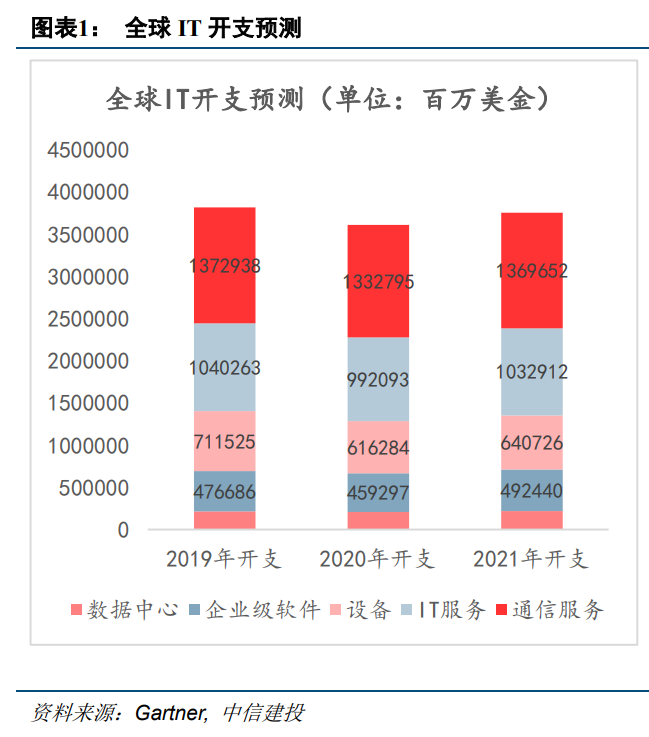

根据 Gartner 预测,由于疫情的影响,2020 年全球 IT 支出预计将达到 3.6 万亿美金,同比下降 5.4%,预 测所有 IT 支出细分市场都将下滑,数据中心、企业软件、设备、IT 服务、通信服务分别同比下降-3.1%、-3.6%、 -13.6%、-4.6%、-2.9%、-5.4%。IT 支出的下滑主要体现在今年 4-8 月,外加云服务供应商预付模式,将 2020 年的云收入在一定程度上后延。尽管疫情对各行业造成一定的压力,但数字化程度更高的企业在疫情期间表现 更好,疫情从中长期看驱动企业数字化转型的加速。Garter 预计 2021 年全球 IT 支出有望同比增长 4%至 3.8 万亿美金,其中企业软件预计在 2021 年迎来强劲反弹,同比增长 7.2%至 4924 亿美金。

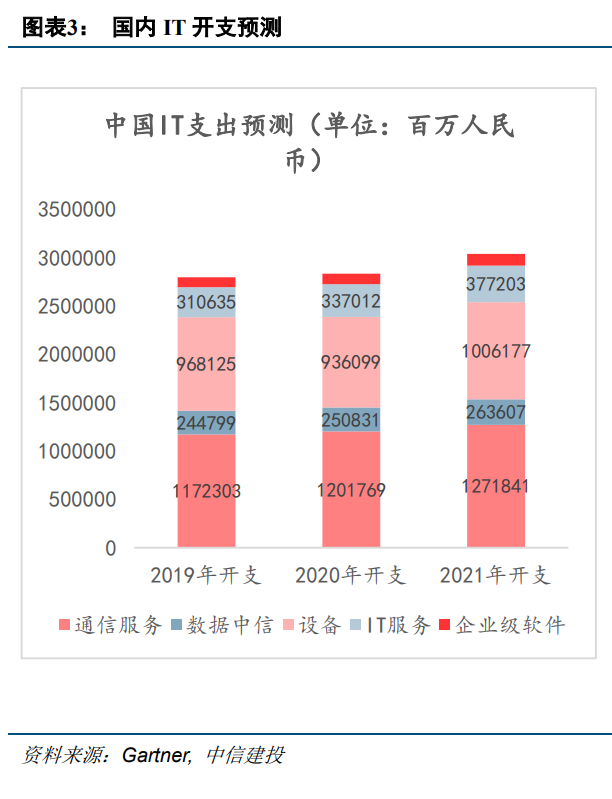

国内层面来看,Gartner 预计 2020 年中国 IT 支出预计同比增长 1.3%至 2.84 万亿元人民币,2021 年中国 IT 支出将同比增长 7.2%至 3.04 万亿人民币,其中企业级软件有望同比增长 10.4%至 1206.97 亿元人民币。

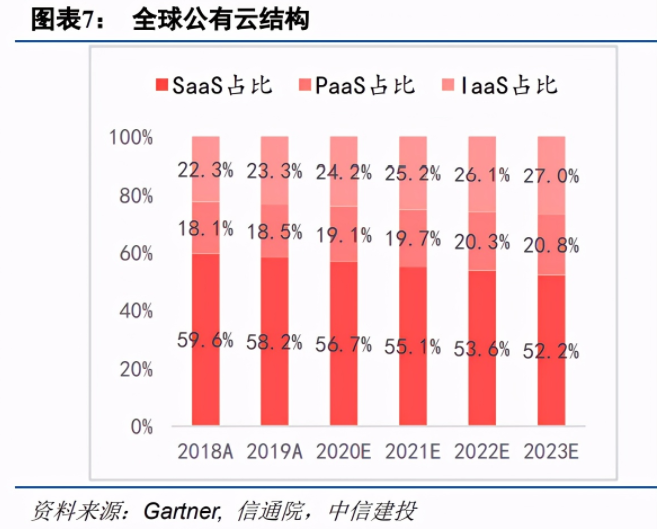

从全球终端用户云支出层面来看,预计 2020 年有望同比增长 6.1%至 2575 亿美元,2021 年公有云服务支 出将同比增长 18.4%至 3049 亿美元。疫情有望驱动云计算渗透率加速增长,预计 2024 年,云服务将占全球企 业 IT 总支出的 14.2%,高于 2020 年的 9.1%。其中 SaaS 仍然是最大的细分市场,预计 2021 年将增长到 1177 亿美元,PaaS 预计以 26.6%的增速持续上涨。

从公有云收入结构来看,根据 Gartner 和信通院数据,全球云计算市场规模在 2019 年同比增长 20.86%至 1883 亿美元,预计未来有望保持 18%的复合增长率,至 2023 年超过 3500 亿美金的市场规模,其中 SaaS 市 场达到 1095 亿美元(yoy21%),占比 58%,PaaS 占比 18.5%,IaaS 占比 23.0%。我国公有云市场规模于 2019 年首次超过私有云至 689 亿元,预计 2023 年市场规模将超过 2300 亿元。其中,SaaS 市场 2019 年达到 194 亿元(66%yoy),占比 28%,与全球市场差距明显。美股体量最大的 6 家 SaaS 服务商营收均大于或接近阿里 云、腾讯云收入,而中国体量最大的 7 家 SaaS 服务商营收几乎均小于阿里云、腾讯云的 10%,我国 SaaS 仍 处发展初期,长期发展空间巨大。我国 PaaS 市场规模 42 亿元,占比 6%;IaaS 市场规模 453 亿元,占比 65%。

1.2 营收及财务指标变动情况分析

1.2.1 IaaS:头部云厂商增速回暖,疫情催化企业上云进程

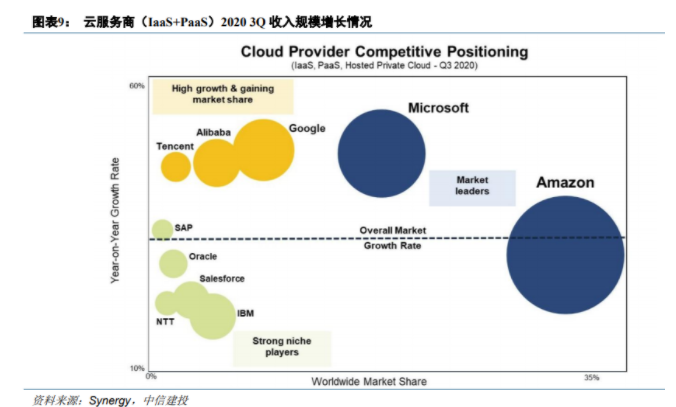

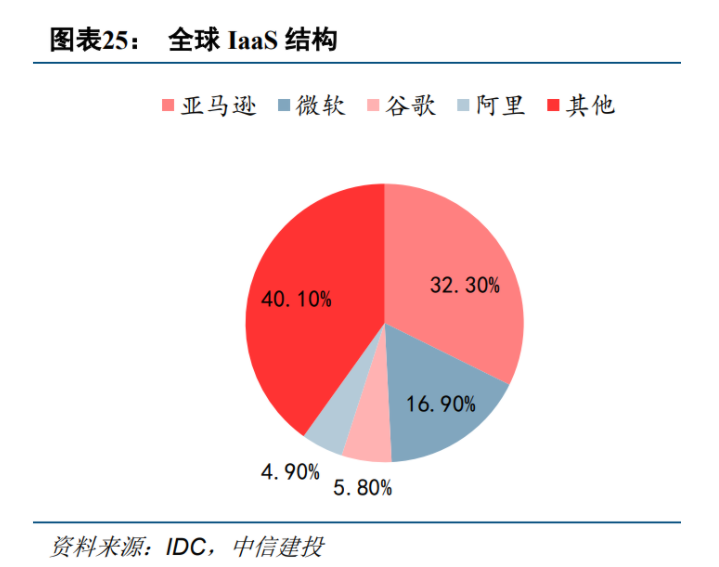

根据 Synergy 数据,2020 年 3Q 全球 IaaS+PaaS 市场收入同比增长 33%(vs. 2Q 32%增速),环比增加 25 亿美金,其中亚马逊占比 33%,微软占比超过 18%,谷歌、阿里巴巴、腾讯加总占比 17%,但三家公司正 在以高于行业平均增速的速度增长,有望获取更多的市场份额。在前十的云服务商中,除上述公司外,还有 IBM、 Salesforce、Oracle、NTT 及 SAP,前十大云供应商占据全球 80%的市场份额,余下众多中长尾供应商占据 20% 的市场规模。

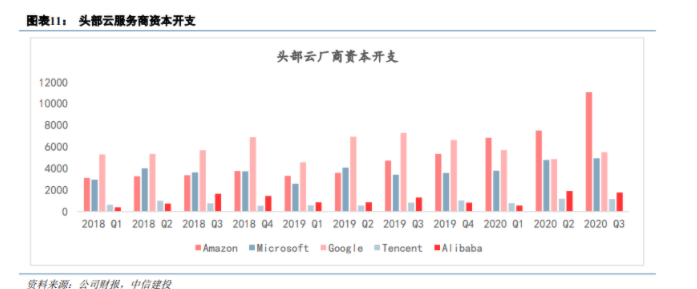

今年在疫情的影响下,企业远程办公需求激增,大部分工作转移至线上,云服务对此提供支撑并凸显其优 势,企业线上转移的加速促进云服务商营收增速回暖。我们从营收及资本开支层面分析 IaaS 厂商今年在疫情影 响下前三季度的表现:

· 亚马逊:营收层面,亚马逊 2020 年 Q1-Q3 营收同比增长 35%至 2605 亿美金,云业务板块营收同比增长 30%至 326 亿美金,其中 3Q 云业务同比增长 29%至 116 亿美金。公司预期 20 Q4 销售收入约为 1120-1210 亿美金,营运利润为 10-45 亿美金。资本开支层面,20 3Q 资本开支同比增长 136%至 110.6 亿美金,环比 增长 48%;2020 年 1Q-3Q 合计资本支出同比增长 119%至 253 亿美金,电商基础设施业务建设驱动资本 开支大幅上升。亚马逊预计将集中投资于物流设施,预计 2020 年的物流网络覆盖面积将增加 50%。

· 微软:营收层面,微软 2020 年 Q1-Q3 营收同比增长 13%至 1102 亿美金,商业云业务板块同比增长 21% 至 386 亿美金,其中 Q3 同比增长 31%至 152 亿美元(Azure 同比增长 48%)。资本开支层面,Q1-Q3 资 本开支同比增长 34%至 134 亿美元,其中 Q3 资本开支同比增长 45%至 49 亿元,并预计 Q4 资本开支环比持平。

· 谷歌:营收层面,谷歌 2020 年 Q1-Q3 营收同比增长 8.5%至 1256 亿美金。谷歌云业务 Q3 同比增长 45% 至 34.4 亿元,环比增长 14%。资本开支层面,Q1-Q3 资本开支同比降低 14%至 160 亿美金,其中 Q3 同 比下滑 24%至 55 美金,环比增长 13%,去年同期由于房产并购投资导致 Capex 比较高。谷歌预计全年资 本支出总水平将有所下降,服务器是投资的最大部分。

· 阿里巴巴:营收层面,阿里巴巴 2020 年 Q1-Q3 营收同比增长 27%至 605 亿美金,其中云业务板块营收同 比增长 60%至 56 亿美金,60%的 A 股上市公司为阿里云的客户,管理层表示认为疫情后上云的需求得到 进一步的增强,阿里云预计在 2021 财年内实现盈利。资本开支层面,Q1-Q3 整体同比增长 40%至 42 亿美 金,其中 Q3 同比增长 36%至 17.49 亿美金。

· 腾讯:营收层面,腾讯 2020 年 Q1-Q3 营收同比增长 26%至 498 亿美金。资本开支层面,Q1-Q3 整体同 比增长 59%至 31 亿美金,其中 Q3 同比增长 34%至 11.46 亿美元(经营性 Capex),环比下降 6%。

1.2.2 SaaS:营收保持快速增长,EBITDA 利润率逐渐优化

我们统计分析了 44 家北美 SaaS 公司(均于 2019 年前上市)营收增速情况,2020 年 Q1-Q3 板块整体同 比增速分别为 17.0%、16.4%、17.1%,在统计的 44 家公司 Q3 增速中,Sopify 以 96.5%的增速位于行业第一。 从今年 Q2 美股 SaaS 公司指引调整来看,板块在 2020 Q2 期间对于 2021 财年的营收指引上调 1.9%,相较 20 Q1 -2.4%、19 Q4 -1.5%的下调有一定程度回暖。

从受到疫情影响的情况来看,明显受益于疫情,在 Q1-Q3 增速加速显著的公司包括 Cornerstone(人力资 源管理)、DucoSign(电子签名)、Intuit(财务软件)、Shopify(电商)等公司,主要为远程办公/协作软件及电 商 SaaS 领域,除上述公司外,于 2019 年后上市的 Zoom、Snowflake、Slack 等同样表现亮眼。以 Zoom 为 例,今年 Q1-Q3 收入同比增速分别为 169%、355%、367%,主要由于疫情导致远程视频需求激增驱动。另一 方面,SAP、Ansys、ADP、Paylocity 等公司受到疫情带来的负面影响,营收增速有所下滑。44 家公司平均 EBITDA 利润率整体自 2018 年以来呈现环比优化趋势,20 年 Q3 板块平均 EBITDA 利润率进一步优化至 15%。

总体来看,疫情对北美 SaaS 公司在 Q1-Q3 的业绩影响较小,营收同比增速与疫情前水平接近。全年来看, 疫情驱动在线办公及协作应用类 SaaS 软件的渗透加速。我们认为,虽然疫情短期影响复工节奏,中长期而言 催化了企业的数字化转型。

1.3 海外云服务厂商估值创历史新高

1.3.1 IaaS 厂商股价自 3 月下旬开始提升,估值得以拔高

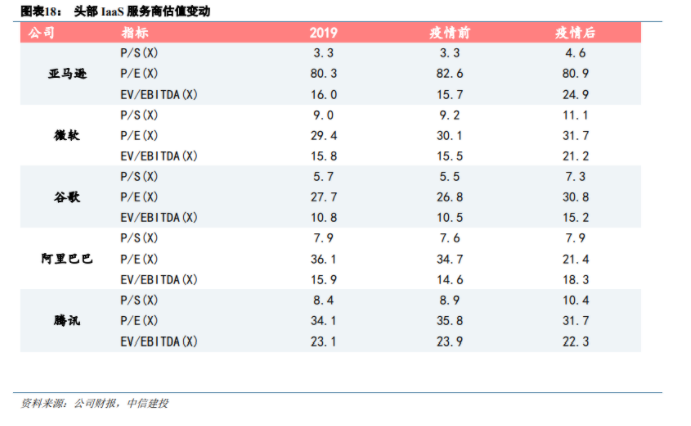

3 月 11 日世界卫生组织宣布新冠为大流行之后,美国股市不断下跌,3 月中下旬各 IaaS 公司股价达到 2020 年最低值,之后随着疫情得到控制而逐渐回暖并达历史新高水平,8 月中下旬达到高位,此后有小幅调整。截 至 2020 年 12 月 1 日,亚马逊、谷歌、微软、阿里巴巴股价分别为 3220、1795、216、264 美元,较年初 1 月 1 日涨幅分别为 74%、34%、39%、24%,腾讯截至 12 月 1 日股价为 578 港币,较年初 1 月 1 日涨幅为 54%; 5 家公司相较 3 月中下旬美股熔断后最低点股价而言,分别上涨 92%、70%、60%、50%、67%。

从估值的角度看,5 家头部 IaaS 厂商 P/S、P/E、EV/EBITDA 均呈现上升趋势,亚马逊、微软、谷歌、阿 里巴巴、腾讯 P/S 较疫情前涨幅分别为 39%、21%、33%、4%、17%。

1.3.2 SaaS 估值大幅拔高,远程办公板块上涨幅度最大

估值层面,美股 SaaS 公司 P/S(TTM)从 3 月的 9.9x 上升至 12 月的 20.9x,估值整体大幅拔高。其中,营收增速高于 40%的高增长 SaaS 公司 P/S 上升的幅度最大,自 3 月的约 20x 增长约 100%至超过 40x;营收增 速为30%-40%的公司 P/S(TTM)自 3 月的 15x 上升 73%至 26x;营收增速为 20%-30%的公司 P/S(TTM) 达到从 8x P/S(TTM)上升至 14x;营收增速小于 20%的公司 P/S(TTM)从 6x 上升至 10x。

从细分领域来看,自 2019 年底至目前,涨幅最大的分类为 CPaaS,增长 261%,其次为视频会议、FMS, 涨幅分别为 126%、118%。CPaaS 即 Communication Platform as a Service,通信平台即服务,是一个在云端 运行的电讯应用服务器,选取的企业有 Twilio 以及 Sinch。FMS 为 Financial Management System,即财务管 理系统,选取企业包括 Blackline、Bill.com、Coupa Software、Oracle 等。

整体而言,我们认为美股 SaaS 板块相较其他行业受到疫情的影响较小,并在疫情后估值恢复至此前水平 甚至创新高,主要原因为:1)SaaS 公司以内需为主,受到疫情的蔓延以及中美贸易摩擦等国际因素的影响较 小,相对其他领域而言稳定性较强;2)疫情在一定程度上催化了线下传统企业的数字化转型趋势,远程办公、 电子商务、CPaaS 等领域由于企业上云需求的激增,领域所在公司业绩在 2020 年 Q1-Q3 实现超预期增长;部 分公司因疫情导致线下的客户推广延迟造成短期业绩影响,中长期而言影响有限;3)美国利率下滑和对长期云 渗透率加速提高的预期拉高了估值,美国国债利率自 2019 年底的 1.79%下降至 6 月 21 日的 0.64%。

我们认为长期而言疫情加速企业数字化转型,企业上云进程得以加速,利好 IaaS/PaaS/SaaS 服务商。

1.4 国内云服务厂商受疫情影响不一,估值跟随海外趋势

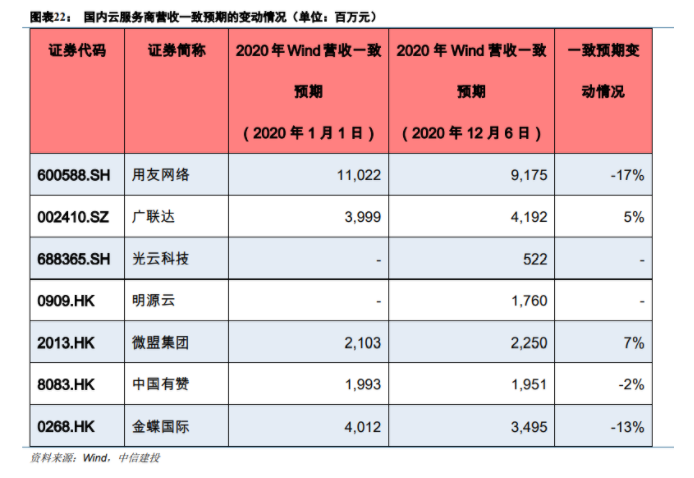

营收层面,我们将用友网络、广联达、金蝶国际、中国有赞、微盟集团于 2020 年 1 月 1 日 Wind 营收一致 预期和 2020 年 12 月 6 日更新的 wind 一致预期做比较,以分析疫情前后营收一致预期指引的变动。广联达、 微盟一致预期分别提升 5%、7%,金蝶、有赞、用友一致预期变动分别为-13%、-2%、-17%。由于明源云及光 云科技年初尚未上市,因此未有年初的一致预期,我们通过上半年实际的业绩增速与去年增速做比较,明源云 2019 年、2020 年 H1 营收同比增速分别为 38.5%、37.3%,上半年与去年全年的增速基本保持一致,其中云业 务板块增速于 2019 年、2020 年 H1 分别为 54.8%、64.9%,上半年增速提升。光云科技 2019 年全年、2020 年 H1 营收同比增速分别为-0.2%、5.2%,增速有所提升。

综上,我们认为金蝶、用友以中大型客户为基础,用户获取周期较长,且新客户的拓展需要地推人员线下 推进,由于疫情阶段无法线下面对面销售,因此业绩受到影响,营收一致预期有所下滑;广联达、明源云位处 垂直行业,客户粘性较高且部分地产商在疫情下需要线上营销类功能,导致需求在一定程度上增加,抵消 Q1 无法线下推广带来的影响,营收指引/收入增速有所上调;微盟、有赞、光云科技以服务小中型客户为主,电商 在疫情下需求激增驱动客户数增长,另一方面由于小微客户受宏观经济影响较大,流失率略有提升,利弊因素 抵消后整体业绩保持稳定,微盟由于广告业务受益于疫情增长加速驱动整体营收指引有所上调,有赞、光云大 体保持稳定。

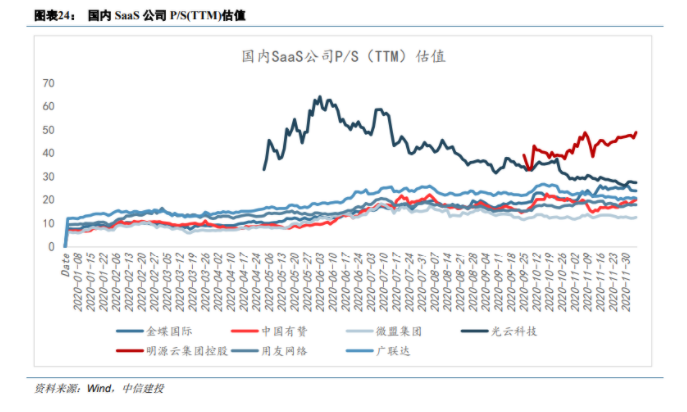

估值层面,由于国内较多 SaaS 公司为传统软件转云业务,云业务在整体营收中的占比不一,导致 P/S 倍 数与海外纯 SaaS 公司相比会有一定程度差异,在此我们主要分析疫情前后估值倍数的上调以分析变动的情况。 由于国内 SaaS 行业尚处发展初期,上市公司数量较为有限,我们以金蝶、用友、明源云、广联达、有赞、微 盟、光云科技为成分股观察平均 P/S TTM 走势,7 家公司平均 P/S 倍数由年初的 8.26x 增长至 7 月中下旬高点 25.69x,此后有小幅调整,截至 2012 年 12 月 2 日,平均 P/S 倍数为 23.97x。除光云科技由于今年刚于科创 板上市,P/S 有所下滑外,其余 6 家公司均呈现上升趋势。我们认为国内 SaaS 公司的估值整体趋势与北美 SaaS 板块一致。

二、政企客户加速上云带动 IaaS 厂商盈利能力增强

2.1 公有云市场 IaaS 层龙头效应明显

美国 IaaS 前两名是亚马逊和微软,亚马逊是全球最早做公有云的厂商,技术、资金积淀深厚,是全球目前 唯一盈利的 IaaS 厂商;微软依靠其在软件时代积累的大客户资源迅速崛起。

我国前两名是阿里、腾讯,主要原因是云 IaaS 是重资本投入业务,阿里、腾讯具有资金实力去做;其次阿 里、腾讯本身的生态圈很广,涉及到的业务种类很多,因此他们相对于例如华为同样有资金实力的对手有更丰 富各行业落地的经验。

2.2 政企客户加速上云,带动云厂商盈利能力提升

私有云是目前国内云计算市场的主体,政府、国企、央企为重要客户群

从中美两国公有/私有云占比 IT 投入上来看,中国的私有云占比远高于美国,根据麦肯锡统计,2017 年中 国私有云、公有云占 IT 投入分别为 7.9%、6.5%,私有云比例明显高于公有云;而 2017 年美国私有云、公有云 占 IT 投入分别为 5.2%、23.9%,私有云比例远低于公有云。

政府、央企、国企是中国私有云的主力军。从下游客户来看,政府、制造业、金融业的私有云建设占比最 高,分别约 33%、17%、11%。

政企客户上云带动 IaaS 厂商盈利能力提升

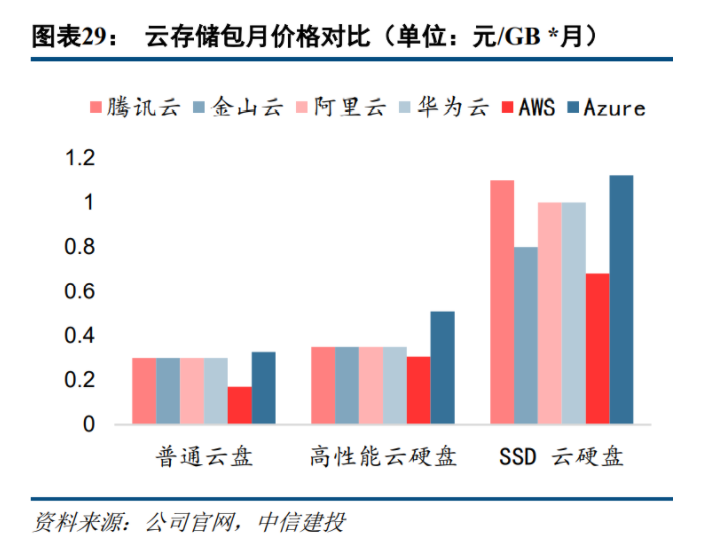

IaaS 厂商的云计算收入构成主要为基础服务(计算、存储、CDN)以及增值服务,基础服务由于差异化较 低,因此毛利率相对增值服务的毛利率较低。以我国主流云厂商报价为例,阿里云、腾讯云、华为云、金山云 四家厂商的普通云盘价格无论是按照包月还是按照小时计费,价格都相差不大;高性能云硬盘的价格差别情况 与普通云盘基本类似,略微不同点是腾讯云和金山云按小时计费的价格略高于其他;SSD 云硬盘无论是包月还 是按小时计费,腾讯云的价格都是最高,按照包月对比金山云最便宜,按照小时计费阿里云和华为云价格最低。

计算方面,我们按照 1 核 1G、1 核 2G、2 核 4G 共 3 种不同算力进行对比,对比发现,三种算力计费无论 是 1 年期还是 3 年期,进入云市场较早的阿里云和金山云的价格都比进入市场较晚的腾讯云和华为云低,但整 体价格差别也不是十分明显。

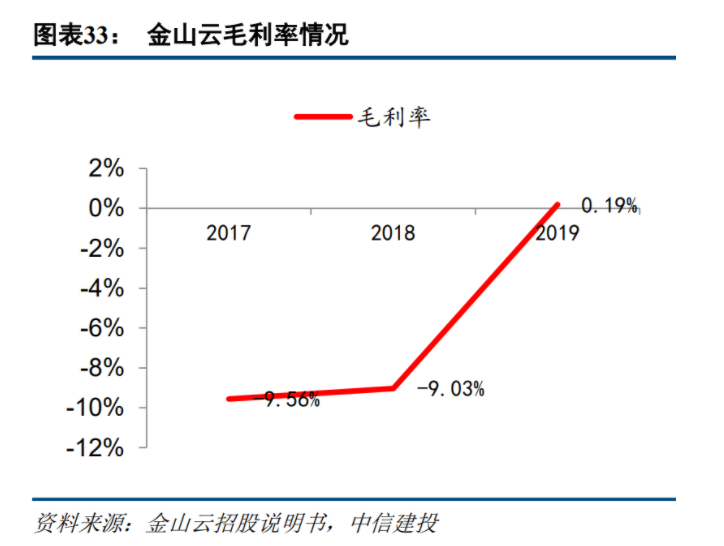

政企客户相对于互联网客户对 IaaS 厂商的需求主要来自增值服务,对基础服务的需求占比较低,因此政企 客户对于 IaaS 厂商而言,可以贡献更高的毛利率,因此我们判断未来随着政企客户的收入占比提升,将带动 IaaS 厂商的整体盈利能力提升。以金山云为例,2017-2019 年公司的毛利率伴随着企业云收入占比持续提升,3 年毛 利率分别为:-9.56%、-9.03%、0.19%,企业云收入占比分别为:1.2%、4.3%、12.3%。

三、PaaS 能力成为云计算下一个重要战场

3.1 传统云计算巨头率先开始 PaaS 平台建设

PaaS 平台作为承接 IaaS 以及 SaaS 的中间层,逐渐成为 IaaS/SaaS 公司加强生态建设、巩固竞争力的重要战 场。

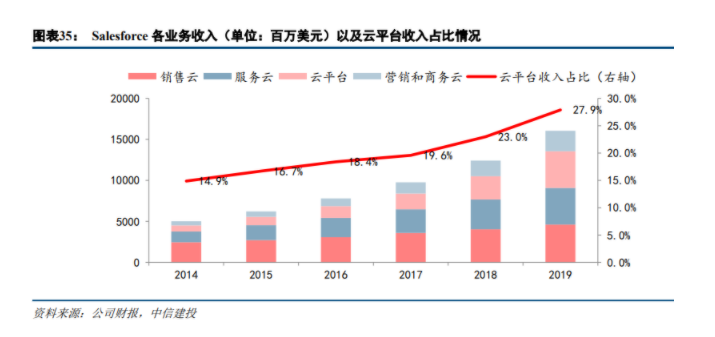

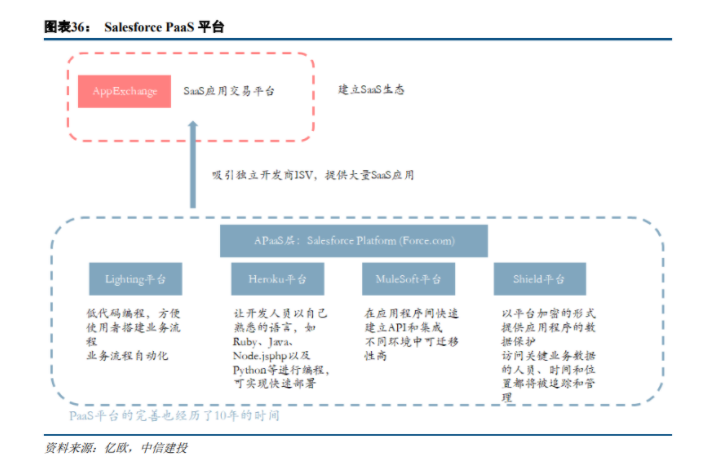

以 Salesforce 为例,2005 年以前是纯 SaaS 服务商,服务客户数量为十几万家,自 2005 年开始建立 PaaS 平 台至 2019 年底,服务客户数量超过 500 万。具体而言:Salesforce 的 PaaS 平台包括应用开发平台、AIoT 平台、 大数据服务、集成和 API 管理,SaaS 服务包括销售云、服务云、客服云、电商云、行业云应用,帮助企业完成 销售全流程、企业管理解决方案。2005 年创建了 AppExchange 平台,允许第三方 SaaS 应用开发者在平台上开发和发布 SaaS 产品,并供他人免费或收费订阅,公司不收取费用。2008 年 Salesforce 推出了全球首个 APaaS 平台 Force.com,支持应用程序在云端的开发、部署和运行,提供软件开发中的基础工具给用户,包括数据对象、 权限管理、用户界面等,同时第三方开发者支付的平台使用费用也成为了 Salesforce 平台收入来源,截至 2019 年年底,平台 SaaS 应用超过 5000 个,服务客户超过 500 万。Salesforce 的平台收入也逐年增长(有外延并购收 入),到 2019 年平台占收入比例达到 28%。

除 Salesforce 外,国内外云计算亚马逊、微软、阿里巴巴、SAP、Workday 都较早推出 PaaS 平台支撑大型 企业的数字化转型、定制化需求和 SaaS 功能的持续迭代。

3.2 新崛起云计算公司也加入的 PaaS 平台建设队伍

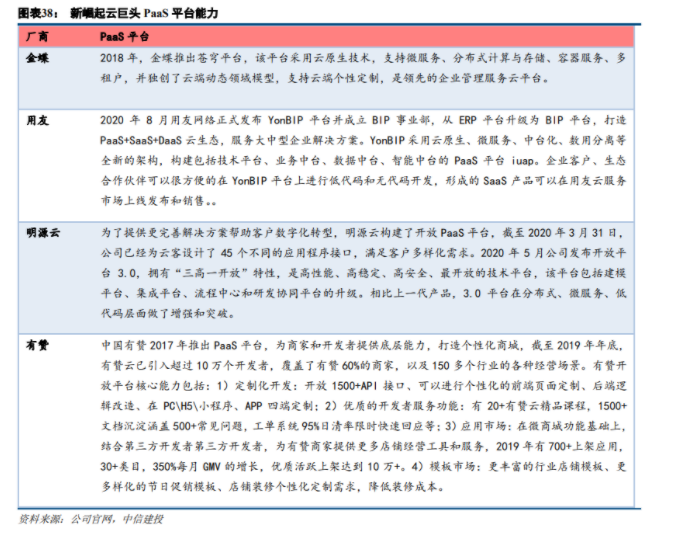

除了上述云计算巨头以外,2019 年至今国内 PaaS 呈百花齐放的状态,用友、金蝶、有赞、明源云、浪潮、 北森、销售易等业务垂直 SaaS 提供商和垂直行业 SaaS 提供商,如今都有自己的 PaaS 平台,且仍然在持续加大 研发投入力度和生态拓展速度。

以金蝶为例,金蝶通过先进的 PaaS 平台顺利切入到市场空间更大的高端 ERP 市场。金蝶此前是以为中小 客户提供 ERP 软件以及云服务起家,为了进入高端客户,2018 年金蝶推出苍穹云平台,该平台采用云原生技术, 支持微服务、分布式计算与存储、容器服务、多租户,并独创了云端动态领域模型,支持云端个性定制,是目 前我国领先的企业管理服务云平台。苍穹平台推出后进展非常顺利,2019-2020 年拿下了温氏、海信、中联水泥、 国家电投、中国航信、中车唐山机车等国企、央企和大型企业项目,尤其是今年以来进展迅速,2020H1 苍穹产 品收入达到 6270 万元,同比增长 318%。

四、SaaS 市场空间巨大,我国 SaaS 处于快速发展阶段

4.1 SaaS 服务优点众多,我国渗透率较低

SaaS 服务优点众多,对于客户而言:1)使用 SaaS 服务更容易;2)可以缩短‘实施’软件的时间;3)在 获取最新的软件的同时释放资源;4)获得企业技术。对于供应商而言:1)可以获取更高的收入可见度;2)扩 大服务范围至原来覆盖不到的客户。

我们认为软件 SaaS 化是未来行业发展趋势,这点从海外成熟市场已经得到不断验证。根据中国信通院统计, 全球 SaaS 市场 2019 年预计达到 1035 亿美元,我国 SaaS 市场 2018 年达到 25.1 亿美元,2019 年全球 SaaS 市场 规模是我国的 52 倍。

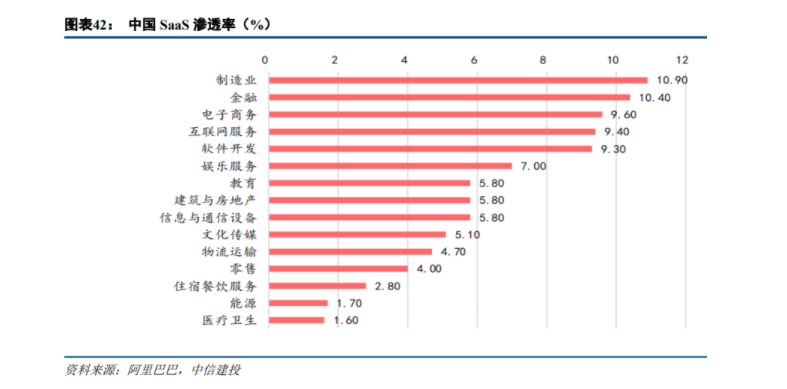

从渗透率角度来看,国内同样远低于全球。根据 Altman Vilandrie & Co. 白皮书预测,2015 年全球 SaaS 渗 透率达到 24%,2020 年预计将达到 36%,而根据阿里巴巴《2018-2019 中国 SaaS 市场洞察报告》 估算,中 国 2018 年 SaaS 市场渗透率不到 10%,其中制造业、金融、电商、互联网服务等行业渗透率较高。

4.2 疫情加速培养企业上云习惯

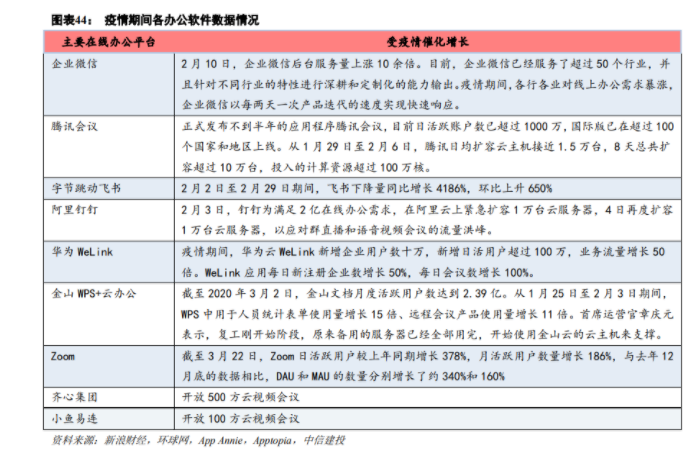

2020 年疫情以来,使得远程办公成为常态,员工和雇主逐渐适应了远程办公的形式,根据 Gartner 调查, 74%的 CFO 认为在疫情后可将部分员工拥有转移到在线办公。

我国相关云 SaaS 应用同样在疫情得到了爆发式需求,例如:金山办公的金山文档月活由 2019 年底 6700 万 激增至 2020 年峰值 2.4 亿;阿里钉钉、腾讯会议也在疫情期间不断扩容云服务器来满足在线办公的爆发需求; 疫情期间华为云 WeLink 新增企业用户数十万,新增日活用户超过 100 万,业务流量增长 50 倍。

4.3 我国 SaaS 公司有望复制海外成熟市场成长经验

目前,云转型已经全面拉开序幕,表现为传统软件云化、传统企业上云和新进企业上云。背后有两个方面的原因:一方面,传统软件在交付方式、定制化特性、未来延展性上都缺少灵活性,客户覆盖面有限,目前其 渗透率逐渐到达瓶颈。另一方面,云化软件提供更为多样的交付方式、丰富的产品组合、更有想象空间的未来 延展性,提升了客群覆盖面积和客户支付意愿,从而实现增量和 ARPU 值的双重提升。随着云化时代到来,传 统软件上云提供 SaaS 服务、进一步发展 PaaS 已经成为了必然趋势。

打开市场空间的第一个维度:新用户上云刺激增量需求爆发

以软件转云典范 Adobe 为例:Adobe 是垂直领域云服务企业的代表,传统业务主要是提供影像、文档管理 等领域的软件服务,公司旗下的软件产品套件 Creative Suite 在 2012 年云化转型为 Creative Cloud,从此以后 用户规模空间被彻底打开。转型之后用户数量快速提升带动了营收水平的爆发式增长。用户数在 2013 年至 2017 年间用户数由 143.9 万上升到了 1200 万,年化增长率高达 69.9%;营收水平由 19 亿美元上升到了 42 亿美元, 实现翻倍增长。

Creative Cloud 作为 Creative Suite 的云化产品,包含 Creative Suite 中所有软件之外,还加入了吸引人的 云端特性:如通过云端连接手机、平板电脑等多种终端设备,将作品轻松发送到不同的终端设备上展示与编辑, 还可以通过云端服务与团队成员协同处理共享项目等。与 Creative Suite 不同,Creative Cloud 采用免费试用+ 月度/年度付费的模式,与过去 Creative Suite 按照软件授权付费的模式有很大不同。免费试用与按需付费的模 式为 Creative Cloud 拓展了大量新的价格敏感客户,并且 Creative Cloud 的团队协作特性和云端性能提升也吸 引了新的企业级用户。

打开市场空间的第二个维度:云化赋能,ARPU 值提升

云化时代的另一个推动维度是 ARPU 值提升。通过提升单位用户的支付意愿,提升存量价值。ARPU 值提 升背后的原因其实是软件使用价值的提升,使用价值的提升主要由两个原因驱动:(1)云转型之后,可以将数 据、应用模块和运算在线化,提升软件使用体验,并且能够提供场景更丰富的定制化增值服务;(2)云化后, 供应商可以向用户更及时地推送新版本应用与新功能模块,可以更敏捷地满足用户精细化需求。

但软件本身使用价值提升的同时,需要看终端用户是否为额外提升的价值买单,应当分析用户群体是否存 在与之匹配的需求挖掘空间。比如 CRM、ERP、企业财税等管理类软件对应的管理需求极大,这些软件云化之 后相应地具有更大的 ARPU 值提升空间。

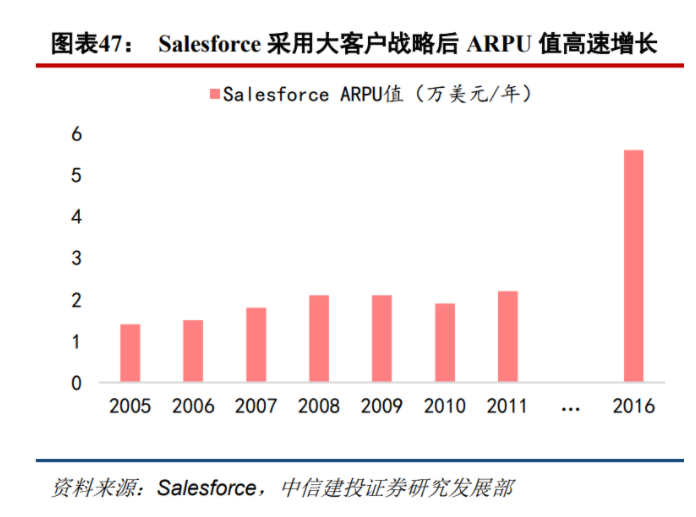

CRM 起家的 Salesforce 是原生的云服务厂商,主营业务为销售云、客服云、营销云和 PaaS。根据公司此 前披露的数据,公司 2011 年至 2016 年间 ARPU 值由 2.2 万美元/年上升到了 5.6 万美元/年,增长了 154.5%。 在 ARPU 值提升的同时,用户数量由 10.4 万提升到了 15 万,增长了 44.2%。对比同期 154.5%增幅的 ARPU 值,可以发现 ARPU 已经成为了 Salesforce 营收提升的关键驱动力。

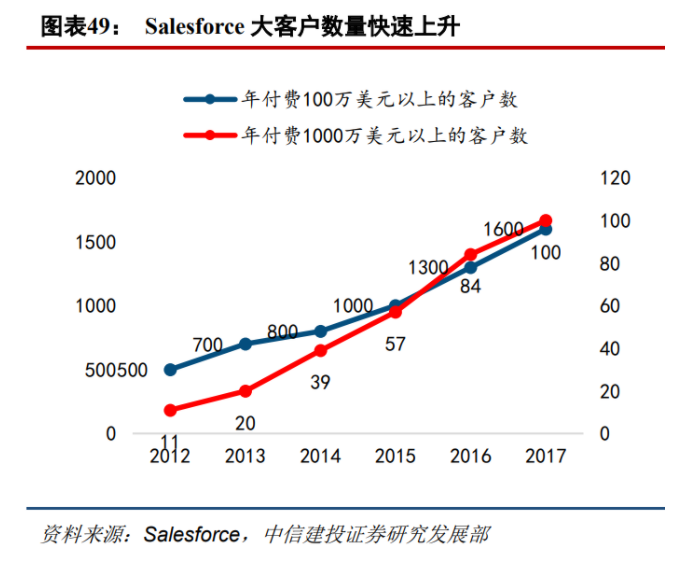

Salesforce ARPU 值提升的背后逻辑是高支付能力的大客户数量提升,并带来大量营收贡献。公司于 2011 年开始采取大客户战略向大客户提供高价值的复杂云服务,通过 ARPU 值提升支撑收入增长。2012 年至 2017 年,年付费 1000 万美元以上的客户数由 11 家提升到了 100 家,增长 809%;年付费 100 万美元以上的客户由 500 家提升到了 1600 家。定义这些年付费 100 万美元以上的客户为大客户,这些大客户在 2016 年为 Salesforce 贡献了 17.06 亿美元的营收,占营收比重由 2012 年的 8%提升到 22%。

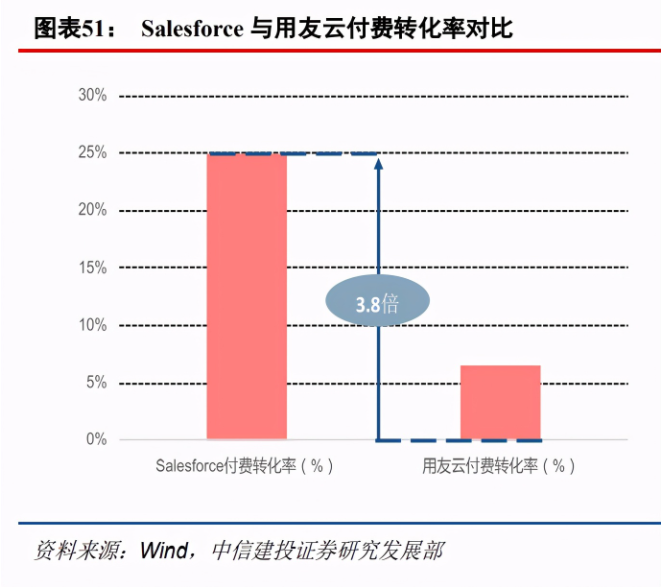

我国云服务企业的 ARPU 值仍有非常大的提升空间。以用友云为例进行对比:用户付费转化率方面, Salesforce 为 25%,是用友云的 3.8 倍;ARPU 折合人民币为 36 万元/年,为用友云的 219 倍。Salesforce 等 国外云服务厂商为我们判断未来国内云服务 ARPU 趋势提供了重要的经验证据,随着云服务逐渐落地,国内云 服务 ARPU 值将迎来巨大提升。

4.4 国内 SaaS 公司核心指标健康,市场空间广阔,应当给予较高估值

国内 SaaS 公司 LTV/CAC 指标健康

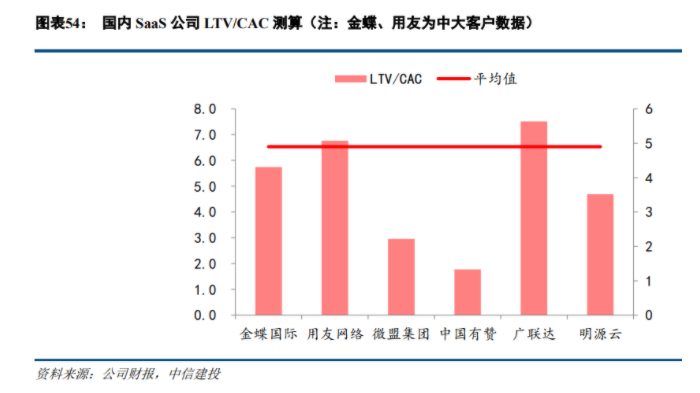

对于 SaaS 公司而言,客户生命周期(LTV)/获客成本(CAC)为重要的衡量指标,一般行业内认为 LTV/CAC 大于 3 时可保证公司在该 SaaS 模式下长期可实现盈利。LTV 即客户生命周期价值,为平均每个客户在使用该公 司所提供的产品期间所能带来的毛利,一般通过(毛利率*ARR)/流失率来衡量;CAC 为平均每个客户的获客 成本,一般通过销售费用/新增付费用户数来衡量。但是由于目前多数美股 SaaS 公司不披露新增付费用户数及 相关指标,我们通过销售费用/(收入变化/ARR)来衡量每变化付费用户数的获客成本。我们这并非是最佳的衡 量指标,但由于数据披露原因我们以此为基准去测算美股 SaaS 公司的 LTV/CAC,测算得主流的 40 家 SaaS 公 司平均 LTV/CAC 为 6.6。

对于国内已上市的 SaaS 公司而言,经过测算,LTV/CAC 比值平均值为 4.9,高于可以盈利比值,并且与美 国平均水平较为接近,足以证明我国已上市的 SaaS 公司的优秀的质地。几家国内 SaaS 公司 LVT/CAC 的比值分 别为:金蝶国际 5.7、用友网络 6.8、微盟集团 3.0、中国有赞 2.0、广联达 7.5、明源云 4.7。(注:金蝶、用友为 中大客户数据)

五、重点企业分析

金蝶国际

云业务产品从聚焦开始迈向多元。公司自 2013 年开始云转型,目前已经连续 2 年在企业级 SaaS 云服务 市场占有率排名第一。当前公司云业务主要聚焦于核心产品金蝶云星空,该产品一直是公司云业务最重要的产 品, 2017 至 2018 年占云业务收入比重年基本保持在 70%左右。 2018 年来公司云业务开始迈向多元发展, 先后投资了云 CRM 独角兽纷享销客、推出面向大型客户平台金蝶云苍穹,产品线不断完善。

云业务核心指标正在复制海外巨头成长之路。云转型初期依靠新增客户快速提升,2018 年星空的客户数量 为 9500 个,2015-2018 年金蝶云 星空客户增长速度为 200%、150%、120%、70%;当用户增长速度趋稳后, 云计算公司来未来增长动力来自 ARPU 值提升,公司于 2018 年 8 月重磅推出面向大型客户提供 PaaS+SaaS 一体化的云平台金蝶云苍穹,ARPU 值超过百万,我们认为苍穹的推出将在 ARPU 维度复制 Salesforce 的大 客户战略,随着苍穹 ARPU 值得提升将为公司云收入增长带来后续动力。

微盟集团

公司背靠腾讯流量生态,为微信生态头部服务商,SaaS 与精准营销业务双轮驱动营收增长:1)SaaS 业 务有望长期受益于国内新零售及社交(去中心化)电商发展。2019 年公司加强新零售领域布局,签下 100+知 名零售企业,如沃尔玛、联想等,并创新收费模式,按门店数量收费,整体客单价不断上升,零售客户 ARPU 值达 20 万。此外,因零售领域客户体量规模较大,公司用户结构从微小客户向中大型客户转移,2019 年全年 流失率下降至 22.2%。我们认为随着 ARPU 的增长、客户流失率的进一步下降,今年 SaaS 业务有望增长 40-45%; 2)公司为在腾讯社交网络平台上服务中小企业的最大精准营销提供商,获得腾讯多个重点区域和行业牌照。 2019 在具有挑战的宏观环境下,公司精准营销业务取得高速增长,毛收入同比翻倍超过 50 亿。我们认为随着 公司与腾讯合作深度的不断提升,业绩有望保持稳定增长,此外,公司积极开拓字节跳动等多元化平台资源。 随着公司与更多流量平台合作、加强精准营销与 SaaS 产品协同,精准营销业务有望保持稳健增长。

中国有赞

有赞把握去中心化及直播电商兴起的趋势,依靠微信、快手等多渠道去中心化平台快速发展。我们预计 2019 年有赞来自于快手层面贡献的 GMV 达约 20%;2020 年微信小程序 GMV 的增速预计有望实现翻倍增长,快手 也提出 2500 亿的 GMV 目标,我们预计有赞仍有望充分受益于去中心化平台的发展,支撑 SaaS 业务高速增长。

打磨好产品助力商家成功,从商家成功中获得营收。有赞收费模式为 SaaS 订阅费、延伸服务、交易费, 随着商家销售额增长,有赞的 ARPU 天花板有望拉高,货币化率提升空间较大。据 2019 公司业绩会数据, 2016-2018 年入驻有赞的商家的年均销售额持续增加,侧面印证了有赞未来收入发展的潜力。

明源云

明源云聚焦房地产行业,深刻理解行业 know-how。相较金蝶、用友等通用型云服务商而言,明源云聚焦 地产板块业务环节,如销售、成本 管控、供应链管理等,并在业务板块的产品能力及对行业 know-how 的理解 优于通用型服务商。相较初创型云服务商而言,明源云的优势在于:1)拥有全国性的销售网络;2)初创型公 司为进入行业并服务大客,多提供项目制解决方案。明源已建立品牌效应,在产品导向和服务导向层面找到较好平衡点,通过多年的行业积淀沉淀出标准化产品,可以在保证较高客单价的同时维持较高的客户留存率。

结合房地产 ERP 及 SaaS 的市场空间领域以及公司客户的留存与拓展情况,我们认为明源云两大业务未来 仍有较大的增长空间。1)云产品中云客发展势头迅猛,未来 3 年有望受其驱动 SaaS 业务保持 60%的复合增 长率,加速渗透头部开发商售楼处数量。云链、云空间、云采购仍处于发展初期,市场潜在空间巨大;2)ERP 在头部厂商都渗透率已较高,未来在中小开发商中的新客拓展,和存量客户的产品支持及增值服务有望渠道其 在未来 3 年保持 20%的复合增长率。

声网(API)

声网是全球实时互动云服务开创者和领导者,为开发者提供实时视频、音频、消息等多个 API,开发者无 需自行搭建底层架构,只需简单调用即可在应用内构建多种实时音视频互动场景。目前产品应用于社交泛娱乐、 在线教育、互动游戏、金融服务、互联网医疗等多个领域。开发者驱动型的市场策略及免费增值的商业模式驱 动业务快速拓展,同时维持高客户粘性。目前公司通过先发优势及产品技术优势在 RTE-PaaS 赛道处于领先地 位,2020 年 H1 营收达到 6,946.4 万美元,同比增长 145.78%。

声网目前的主要技术和关键组件为 Agora SDK 以及 SD-RTN,位于行业领先地位。2018、2019、2020H1 声网的客户收入净扩张率分别达到了 135%、127%、183%,进一步验证客户对其产品的认可。更多的成功用 例可以帮助声网更加了解不同行业客户的需求并完善产品;更优质的 产品又能助力高质量的服务,这样正反馈 的机制会为公司带来了较强的客户粘性。技术的领先、优先切入在线教育、企业级服务等行业并 获取优质高粘 性的大客户、随着使用量增加不断完善产品的能力是我们认为声网的核心优势所在。

我们认为声网所处的音视频实时互动赛道仍处于成长阶段,并在未来有广阔的应用场景。据 IDC 预测,公 司的技术与产品主要涉及 CPaaS、CDN、协作应用程序市场,2018-2023 年分别有 39.3%、17.3%、12.8%的 复合增长率,预计在 2023 年分别达到 1.72、1.30、1.77 亿美金的市场规 模。我们预测公司 2019-2022 年的 营收复合增长率为 57%,在成熟时期利润率有望达到 20%以上。

中国软件国际

行业集中度提升,公司增长速度超过行业增速。大客户战略清晰,除华为以外大客户业务(例如平安、阿 里、腾讯等)进展显著。公司为华为鸿蒙战略核心受益者,目前已有收入落地,预计 2021 年正式开始提速, 未来有望与华为一起切入市场空间更大的车联网领域。 金山软件 金山办公业务将成为公司继游戏业务后又一业绩增长看点,预计 2020年金山办公业务收入增长将超过50%, 同时由于 2018-2019 年经历了人员高增长期,我们判断 2020 年公司人员增长将得到控制,费用率将会明显下 降,利润有望得以释放。

金山云

2019 年增长强劲,亏损率大幅缩窄,较 2018 年大幅缩窄 14.7%,受益于利润 率较高的政府、金融、医疗等云业务的高速增长,公司 2020 年云业务亏损率有望继续呈下降趋势。得益于高 毛利率的端游收入占比提升,预计 2020 年游戏业务整体利润率提升幅度较大,最终幻想、卧龙吟等游戏有望 2021 年上市为游戏业务带来后续增长驱动。

风险提示

云计算发展不及预期、疫情持续蔓延、企业数字化转型不及预期、北美 SaaS 板块估值回调。