在信用卡、消费贷等金融服务场景下,#消费贷款#需要识别客户是否存在欺诈,是否有骗贷行为,审批系统需要根据对用户行为的判断给出拒绝、接受、人工审核的结论。

在电商促销、权益发放等消费场景下,需要判断用户是否为羊毛党、是否为恶意用户,促销系统需要根据对用户性的判断给出发放、拒绝的结论。

在入侵检测、上网行为识别等信息安全场景下,需要判断上网用户是否存在安全隐患,并根据对用户行为的判断给出放行、阻断的结论。

......

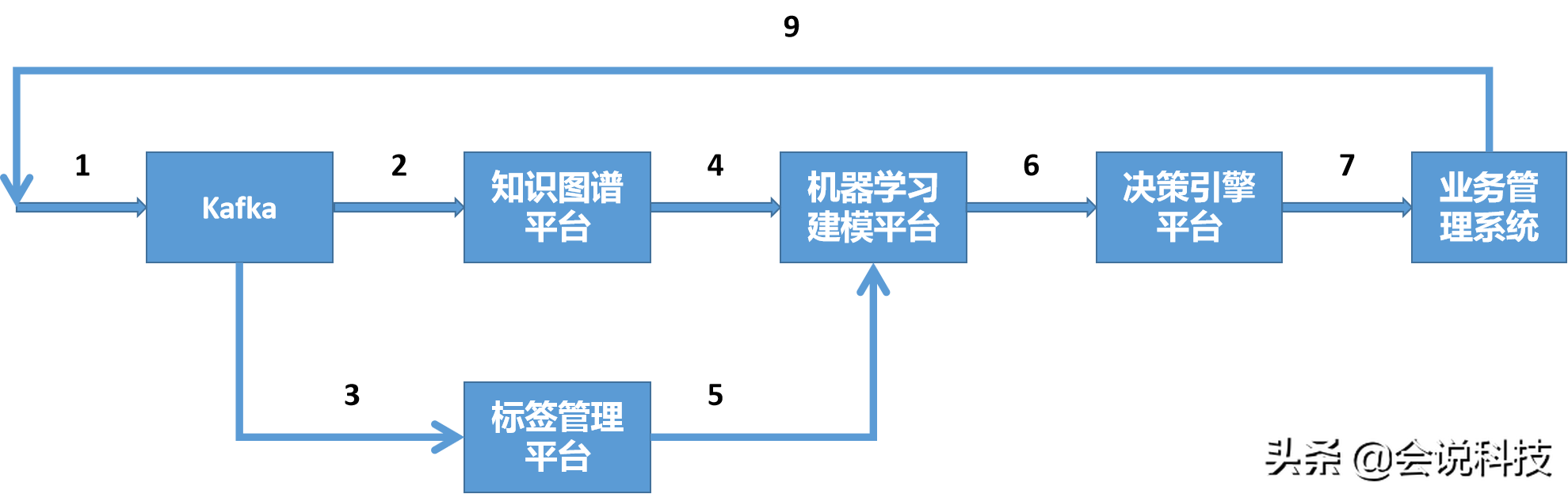

诸如以上这些情景,都涉及欺诈行为的识别,即判定用户的行为是否正当并基于判定结果对用户的请求予以响应,本文给出一种基于图特征和客户标签的模型化欺诈行为识别架构,如下图所示。

欺诈行为识别架构

该架构包括用户申请、消息传递、图特征生成、标签特征生成、模型运行、规则判断、业务管理反馈等环节,涉及Kafka消息队列、知识图谱平台、标签管理平台、机器学习建模平台、决策引擎平台、业务管理系统等平台和系统。

用户申请

用户通过大促活动、贷款申请、浏览器等入口,申请权益、资金或访问指定网站。

消息传递

由于上述场景往往涉及诸多用户的集中申请,短时间内有多个申请行为,而且要求系统对用户的行为实时反馈,因此将用户的申请行为、申请信息,连同时间、地点、设备等信息一起,通过Kafka消息队列向下传递。

图特征生成

本架构充分考虑到欺诈行为之间的相关性,即往往紧邻的欺诈行为或用户之间具有某种内在关联,如同地址、同设备等。因此,通过知识图谱平台实时对紧邻申请行为之间的相关性进行分析并生成图特征,如同IP地址段客户数、账号类似客户数等。

标签特征生成

如果说图特征关注的是申请行为之间的关联,那么标签特征更多的是关注申请用户及其行为本身的特征,如是否黑名单、是否白户、是否首次访问等,这些标签组合在一起刻画了用户的行为特征,这些特征的生成基于通用的实时标签管理平台。

机器学习建模

在本架构中,并不直接将图特征和标签特征用于欺诈识别,二是将这两组特征组合在一起,利用有监督或者无监督学习的方法构建欺诈客户识别模型。当有新的客户特征进来的时候,运行该模型并给出行为属于欺诈的概率。#机器学习#

当然,也可以根据需要,直接利用图特征和标签特征进行判断。

规则判断

将用户行为的欺诈概率作为一条规则,当概率高于某一阈值时视为存在欺诈行为,否则视为不存在,并将这一规则部署到决策引擎平台上。当一个新的申请行为经过机器学习模型判断后,即生成判定概率,继而通过决策引擎的规则判断。

业务反馈

通过决策引擎之后,业务管理系统就得到对申请行为的反馈结果,如通过、拒绝、受理、允许等,并将结果反馈给申请用户。

上面介绍了一种基于图特征和标签特征的欺诈行为实时识别架构,综合了实时计算、知识图谱、客户标签、机器学习建模、决策引擎等AI技术,实现了企业数据中台组件的组合应用,作为实际业务应用和框架应用都有一定的意义。