在网络犯罪分子眼中,信用卡企业无疑是最重要的攻击目标之一。数以万亿计的美元流经他们的系统,想想就令人激动不已。正因为如此,单是2019年一年,全美就出现了超过27万份信用卡欺诈报告,达到2017年的两倍。

那么,信用卡公司该如何应对?很多金融机构正在使用人工智能嗅探并屏蔽欺诈行为。

比如,美国运通公司风险管理副总裁Anjali Dewan最近在TechFirst就在播客上表示,“着眼于整个金融服务行业,我们相信美国运通掌握着全球规模最大、先进度最高的机器学习系统。这些模型正在监控全部交易活动,并实时返回80亿项信用与欺诈风险决策结果。”

据了解,美国运通在106个国家/地区发出1.4亿张信用卡,客户每年支付1.2万亿美元购买商品及服务,其中自然涉及大量交易与决策流程。

运通公司已经拥有十多年的AI欺诈管理经验,目前即将发布第十种主要模型以监控并降低欺诈风险。

有趣的是,虽然AI技术当下可谓风头无两,但美国运通早在十年之前(即2010年)就已经开始使用AI,并在2015年将其所有风险管理模型全面转换为AI形式。

运通,当之无愧的AI采用先驱。

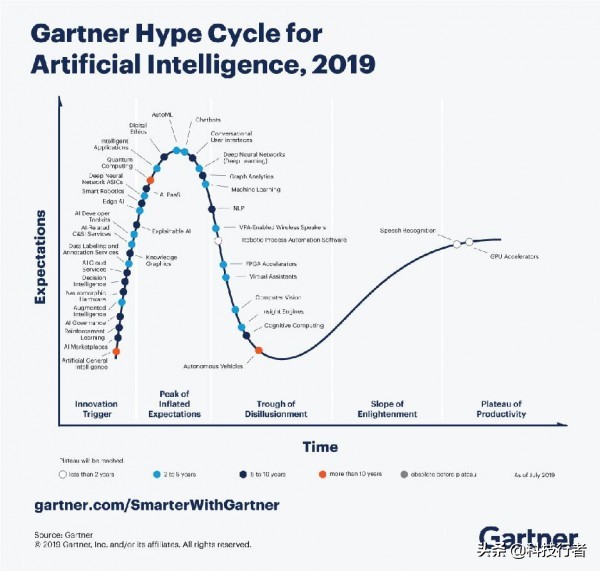

如果关注2019年以来Gartner公司发布的人工智能炒作周期报告,大家就会发现AI云服务、机器学习、洞见引擎以及认知计算等技术已经脱离“虚假期望值”数年之久,更是早已经过了“启蒙上升期”并逐步进入大家所真正渴望的“生产稳定期”。

2019年Gartner公司发布的人工智能炒作周期报告

由此得出的结论是,美国运通不仅是重要的早期采用者,更是在从AI技术中获取实际价值方面领先于整体市场曲线。换句话说,目前的运通已经将AI全面推向生产稳定期。

Dewan在采访中表示,“我们的全部模型都已经以AI技术为基础,能够显著缩短客户的生命周期。从新账户创建、额度分配、客户管理与欺诈检测开始,全程覆盖。根据尼尔森报告公布的调查结果,大家会发现过去13年以来,美国运通一直保持着欺诈率方面的最低比例,仅为行业平均水平的一半。”

这确实值得钦佩。

尽管自COVID-19疫情爆发以来,信用卡欺诈活动有所增加,但Dewan表示运通方面的欺诈损失仍然控制在极低水平。

这样的结果,离不开多方面努力。

欺诈行为一旦成功,当然会带来金钱损失(最终由信用卡客户承担成本);但即使欺诈活动失败,损失同样真实存在。如果客户想要购买商品,但自己的信用卡却被误报为存在欺诈活动并受到拒绝,无疑会令其感到尴尬、沮丧、烦恼甚至决定转投别家发卡商。随着时间推移,这类情况可能对品牌形象造成负面影响,最终导致客户群体分崩离析。

Dewan表示,美国运通希望在这两类情况下带来切实改善。

Dewan表示,“自2014年我们着手部署基于AI的欺诈解决方案以来,我们的欺诈活动数字化解决率提升了100%。在2014年之后,销售点中断几率降低了21%,这极大改善了客户们的使用体验。”

Dewan无法透露太多实现这项壮举背后所使用的软硬件技术,但表示运通方面即将推出其全球欺诈检测模型的第十次重大迭代,其中将使用生成对抗网络(GAN)与顺序递归神经网络(RNN)进行风险决策处理。

GAN非常重要,因为其能够快速提升模型效率。它属于一种机器学习框架,由神经网络间相互竞争以交替改进,借此以机器速度实现优化升级。RNN同样非常重要,因为其不仅能够处理输入并将内容转换为其他形式,同时也能在处理下一组数据的同时参考上一组数据结果,由此做出更智能、更精细的决策。

最终,所有这些后端技术,都会对前端客户产生直接影响。

例如:当您飞往某国外城市,并打算购物时。Dewan介绍称,“后台会在15秒之内使用机器学习算法与信用卡持卡人进行个性化通信。可以采用电子邮件形式,也可以采用推送通知形式,或者是文本短信形式。通过灵活的实时沟通渠道,我们能够与持卡人快速接触并解决欺诈问题。”

当然,其中需要涉及大量数据。

Dewan指出,由于美国运通公司采取垂直导向的运营模式(即发卡、商户支持及支付网络运行完全由运通自行负责),因此与竞争对手相比,运通在本质上更具有平台优势:能够基于更多数据做出更为明智的决策。

根据Dewan的介绍,整个欺诈检测系统一直在不断精进、愈发复杂。她总结道,“回顾2014年,当时我们需要使用150套模型来管理全球、各个国家、消费者以及商户组合中的欺诈检测工作。但如今我们只需要单一的全球模型,目标就是安全管理我们支付网络中往来流动的1.2万亿美元。而即将于下个月推出的最新醋,将包含最新数据以及一系列更为强大的新功能。”