1、你的SaaS打算怎么赚钱

在中国做SaaS没定力不行。因为每隔一段时间,SaaS就被推断要爆发,然后就又进入低谷,能做到气定神闲着实不易。

在底部待久了,现在又开始怀疑和自我怀疑,SaaS到底能不能赚到钱?

不管这是不是焦虑,都请相信:赚到钱的继续努力,没赚到的也莫慌。这不是鸡汤,而是态度。

你看市值近200亿美金的Slack不是也还没盈利嘛,还上亿美金的亏着呢。再看SaaS的灯塔、市值1000多亿美金的Salesforce,干了20多年了也才开始盈利,而且赢的也不算多,人家慌了吗?

所以,一家SaaS公司是不是个好公司、未来有没有盈利能力,甚至能不能活到真正赚钱那天,这些事都不能简单地用当前是否赚了钱来衡量。

实际上,财务报表上并没有“赚钱”这回事,有盈利未必就赚到钱,没盈利也有可能赚了钱。

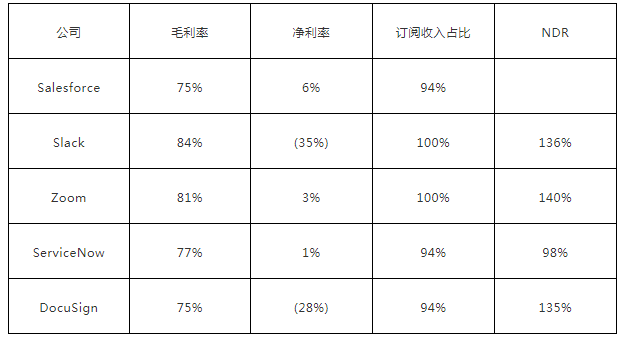

倒是有其它几个指标,能比较好地刻画一家SaaS公司的优劣。它们是毛利率,净利率、订阅收入占比、收入增速和收入净留存(NDR),下表摘录了2019年底几家美股SaaS公司的相关数据,看看赚钱的SaaS公司都长啥样。公司毛利率净利率订阅收入占比NDR

不管怎么说,SaaS作为一个生意,赚钱那是必须的,但不一定就是现在。

中国的SaaS公司还有很多比赚钱更重要的事要做。这些事情没想清楚和问题没解决,不但现在赚不到钱,未来赚钱也够呛。

说句题外话,大部分中国的SaaS公司,目前该焦虑的不是赚钱问题,而应该是现金流问题;只有活到真正赚钱的那一天,才是最重要的。

2.SaaS有没有机会赚钱

一个生意的初期,最关注的是有没有市场机会。

当前大部分国内SaaS没赚钱,很多人都怀疑是市场机会问题,至少是当下的机会不多。

我们看到,全球SaaS市场规模已达1000亿美元,在软件市场中占比约22%;无疑SaaS已经成为整个软件产业持续发展的核心支撑。

再往远期看,行业潜在市场空间(TAM)也非常的大。美股大部分上市SaaS公司,其核心业务对应市场空间在百亿~千亿美元之间。例如,Salesforce、ServiceNow等公司对应的TAM均超过1000亿美元。

全球绝大部分优质的SaaS公司都在美国市场,合计市值达数万亿美元,市值超过100亿美元的SaaS企业就超过50家。

这种情况下,投资美国SaaS已经变得很贵,中国自然就成了SaaS投资的优秀市场。从这个角度看,中国的SaaS是资本驱动的。

但是,数年过去,无论是整体增速,还是IPO数量,中美SaaS的差距还非常大。也正是因为这个巨大的差距,对中国SaaS市场产生了疑问。

无论目前国内市场怎样,我们都必须看到:经济和产业链的全球化,ToB SaaS在不同国家或区域,可能存在着应用领域的不同,但不会产生市场的空缺。

不过,将美国SaaS“赛道”直接投射到中国企业市场,二者恐怕并不完全fit。而且,将PMF概念用在ToB领域,本身也是不适合的。如同并非企业有销售就一定需要CRM、有人就一定需要用HR那么简单的推论。

对ToB来说,不是看产品与市场的fit,而应该是产品与中国企业业务的fit。

所以,海外大火的SaaS产品,直接复制到国内未必有企业需求。中国的SaaS必须基于中国企业市场寻找需求切入点。

综上所述,SaaS在中国的商业机会不但有,而且还很大;但“复制品”的机会可能并不大。

3.SaaS凭什么赚钱

每种生意都有其独特的盈利方式,SaaS又是凭什么赚钱,它赚的是什么钱呢?

前面提到SaaS的两个评价指标:订阅收入占比和收入净留存NDR(Net Dollar Retention),它们就是SaaS赚钱的生意模型。

在所有的收入模式中,订阅是一种优良的收入模式。它代表了持续而稳定的收入水平,也是SaaS收入模式最显著的特征。订阅收入占比越大,意味着收入的稳定部分越大。

而NDR则是反映收入的留存水平,只有留存率高,订阅业务才有持续的保障。

NDR是这样定义的:

NDR=(beginning revenue+upgrades-downgrades-churn)/beginningrevenue

Upgrades相当于增购订阅数,或者加购/升级服务所增加的收入,Downgrades则是对应的减项,churn则代表纯流失造成的收入减少。

为了搞清每个名词的具体含义,参考下面的计算示例。

这样就容易看出SaaS是从哪里挣的钱。

举个例子,比如说去年的收入是9000万,那么9000 X NDR就是今年的保底收入。

如果NDR是100%,就是说即使解散整个销售团队,也不再做任何获客,今年也能躺赚9000万。

对比美国SaaS资本市场的数据:Pre-IPO公司的NDR中位数约为106%;而大部分中国SaaS公司的流失率(churn)非常高,因而NDR就非常低。

当NDR低到一定程度,比如说20%,那么上一年的努力基本白费;新的一年又要重新花钱找新客户。这差不多相当于传统的软件业务,但盈利性会比软件还要差。

本质上,低的NDR使SaaS的收入模式发生了质变,SaaS生意就赚不到钱了。

所以,SaaS赚的是客户生命周期内持续的付费,所以SaaS公司业务目标是努力维护留存。

4.让SaaS更有效率地赚钱

SaaS生意不但要赚到钱,还必须更有效率地赚钱,以更少的钱挣更多的钱。

SaaS生意的效率受多种因素影响,比如:营销过程、项目大小、复杂度、实施交付等等,但占主要的还是销售效率。

衡量销售效率有很多方法,从营销的资本效率角度,有一种比较量化和说明问题的Magic Number方法,可以量化分析SaaS的销售效率。

SaaS的MagicNumber计算公式是:

SaaS MagicNumber=[(该季度收入-上季度收入)*4]/上季度市场和销售的费用。

它反映了公司的获新客能力,直观来看,大约相当于一个季度的营销成本,能否在一年内赚回来。

如果这个指标>1,说明销售体系搭建是OK的,干就是了。

如果这个指标太低,比如说低到0.5,那销售团队配置肯定是有问题的。可能的问题是管理、招聘、培训等等,这就需要调整了。

想当初为了追求高速增长,很多SaaS公司都大规模烧钱扩张销售队伍。最后,大部分销售员都变成了公司的成本,这就是不考虑销售效率活生生的教训。

所以,SaaS的销售效率,决定了SaaS生意的效率。

5.让SaaS有质量地增长

收入增长固然重要,但收入的质量更重要。

前面提到,为延长客户付费周期,就必须以维护留存为主要业务目标。但是,这也是有成本的,这些增加的成本会导致SaaS收入质量的降低。

SaaS理想的收入模式是:收入是软件自动产生的,而非投入的人工服务产生。

而实际上,除了市场&销售成本外,一个客户的生命周期内,可能会产生其它的人工服务成本。比如:获客、售前、实施、CSM,甚至产品研发。因为人工越来越贵,所以叠加的成本也越来越高;更悲催的是:投入配套的人工资源往往并没有收入回报。

如果产品的suite化程度不高,或平台可配置化能力不够;那就需要二开、业务集成等定制化方式交付,比如要做一个SaaS的中台,这势必牵扯更多高成本的人进来。

可以想象,随着所服务客户数量增加,就必须同步增加服务的人力资源,这是任何SaaS公司都难以承受的。

在美国数万家SaaS公司中,绝大部分都是“小公司”,即它们的产品专注于细分业务。依靠软件就能获得大部分收入,比如Slack、Zoom,随产品的稳定,收入质量也越来越高。

这说明,盲目地追求增长和不当的产品定位,会导致收入质量降低,这种增长也就没有意义了。

小结

SaaS并非只是放上一个在线产品,然后推广收费那么简单。其实,SaaS有着相当高的生意门槛。

我们讨论了一个走向盈利之路的SaaS公司,需要面对的5个关键要素,在考虑赚钱之前,最好把它们先想清楚:

- 生意准备

- 生意机会

- 盈利原理

- 销售效率

- 收入质量

(每个问题的解决方案,在公众号前面文章都有讨论,此处不再展开。)

创业的过程就是问题解决过程。解决了,也不能保证一定赚到钱;而没解决,则一定赚不到钱。

赚钱是结果,而非原因。