对于通信行业而言,2019年是真正意义上的5G元年,虽然全球范围内的5G网络建设仍未大规模启动,但随着韩国、美国和中国等主要市场相继宣布5G商用,2019年已成为通信行业从4G向5G跨越的分水岭。

又一次站在通信技术升级换代的分水岭上,华为、中兴、诺基亚、爱立信这四大通信厂商在2019年的业绩表现虽然各不相同,但2019年却注定已成为行业分化与市场转折的开端。

一、2019年华为增收金额超出中兴全年营收

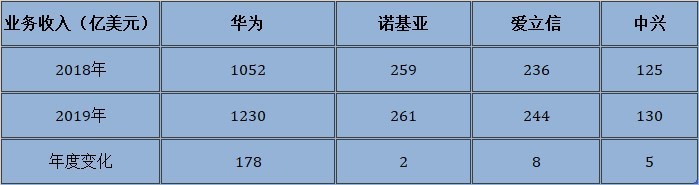

统一使用年终记账汇率折算为美元后对四大通信厂商的营收规模进行比较,可以看到作为领头羊的华为自2018年跨过千亿美元的营收台阶后,其体量在2019年已经达到后三者总和的2倍,仅其年度增幅就已经超出了中兴的全年营业收入。

华为庞大的收入规模源于其同时在运营商业务、企业业务和消费者业务进行的多元化扩张,如果仅从四大通信厂商之间竞争激烈的重合市场——运营商业务领域来看,虽然华为依然保持着领先优势,但与诺基亚和爱立信之间的差距却没有进一步拉大,显示出运营商业务市场格局日趋固化的特征。

运营商业务市场的营收格局在2019年波澜不兴,与全球运营商的CAPEX投资仍延续于4G网络有关,随着5G网络建设在2019年启动并将于2020年实现规模投入,网络升级换代带来的市场竞争加剧,以及国际形势变幻的影响,预计将会对四大通信厂商在2020年的市场格局产生较大的冲击。

二、华为收入结构日趋分化,国内运营商市场成重中之重

正如华为轮值董事长徐直军在年报发布会上所言,2019年对华为是极其挑战的一年。虽然在美国政府的实体清单限制下,华为依然保持了稳健经营并取得了基本符合预期的经营成果,但从其收入结构变化情况来看,华为的内部分化趋势越来越明显。

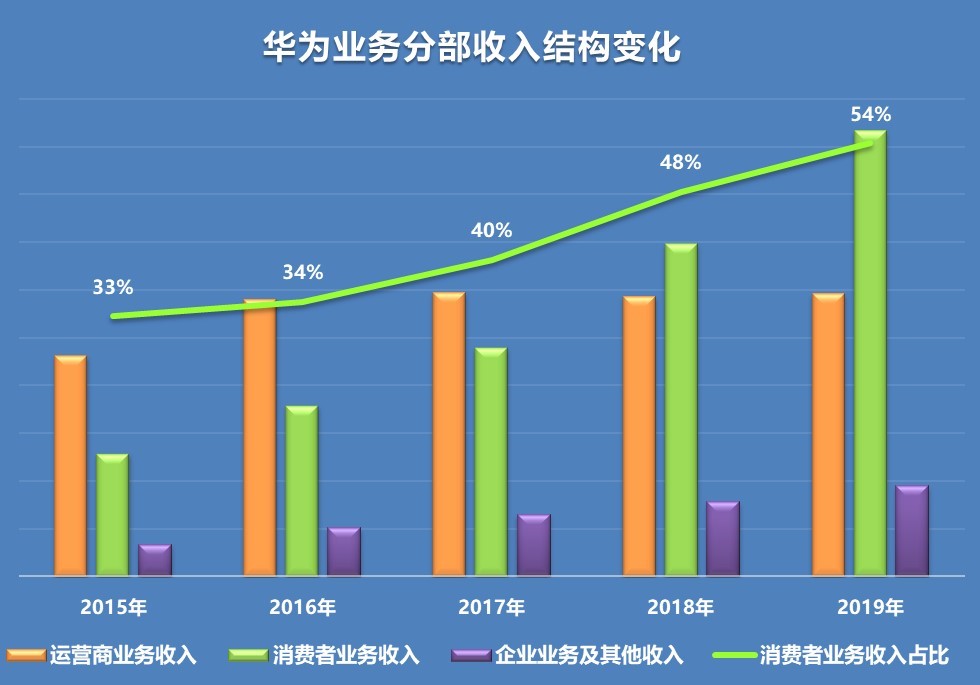

首先,消费者业务营收占比首次过半。随着华为消费者业务在2019年取得34%的同比增长,其4673亿人民币的营收规模已经是运营商业务营收规模(2967亿人民币)的1.6倍,同时在公司整体业务收入的占比也首次过半,达到54%。

将华为的业务收入结构变化拉长到5年的时间范围来看,由于运营商业务在近三年的增长率始终处于5%以下的滞涨状态,而消费者业务连续数年的增长率均维持在30%以上,此消彼长使得华为在收入结构上已经从一家TO B的ICT基础设施提供商转变为TO C的智能终端提供商。

华为整体营收规模能够在2019年保持19%的增长率,几乎全靠以走量为主的终端业务支撑。2019年,华为(含荣耀)智能手机发货量超过2.4亿台,同比增长超过16%,与此同时业务收入同比增长34%,1185亿的收入净增额占了公司年度收入增幅的86%;同时消费者业务收入增长超过智能手机发货量增长,也在一定程度上说明了华为在手机市场打造高端品牌策略的成功。

成功的背后也不无隐忧。由于受美国政府实体清单的限制,华为在5月份之后上市的新手机不能使用谷歌的GMS系统,已经开始逐渐影响海外市场的销售,华为智能手机发货量在Q4同比出现了3%的跌幅。虽然华为推出了HMS系统以应对,但能否挽回局面取决于整个HMS生态的建设,非一朝一夕就能实现。

同时,更大的危机还是来自美国政府可能加码的打压。在年报发布会上,针对美国可能限制包括台积电在内的芯片制造商对华为供货的提问,徐直军毫不犹豫地认为中国政府会采取反制措施来扶持华为,并坦言全球化产业生态将由此遭受毁灭性的连锁性的破坏,“被毁掉的可能将不止是华为一家企业”。可见,华为内部已经在做“最坏的打算”。

以终端销售为主的面向大众市场的消费者业务,与有多年合作基础的运营商业务和企业业务不同,更加缺少客户粘性,因为GMS系统问题华为手机在海外市场很快就被苹果和三星等取代,按徐直军的说法消费者业务有100亿美金左右的海外市场收入受到影响;而一旦台积电芯片断供导致华为手机出货受到影响,则其在国内市场出现的空白也有可能被小米、OV等国产手机厂商很快填充。

因此,作为华为近几年业务收入主要增长引擎的消费者业务,面临的外部环境更为严峻而市场竞争也最为残酷,当其收入占比达到公司半壁江山的时候,也是华为最不容其有闪失的时候,华为内部在此时此刻喊出“要做最好的努力,最坏的打算”的悲壮口号更凸显其危机意识。

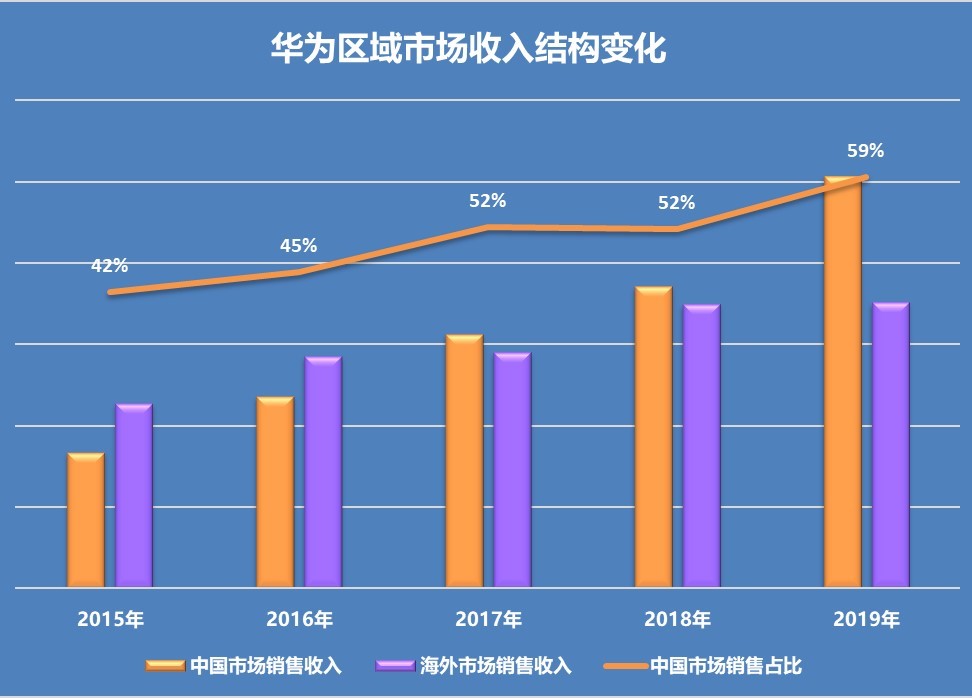

其次,海外市场营收占比跌落至四成。作为全球化运营的公司,华为当前的成功很大程度上取决于其在海外市场的业务表现。但从其区域市场收入结构的5年变化来看,华为在海外市场的营收占比已经从2015年的58%逐步回落到2019年的41%,同时其国内市场收入在2019年达到了海外市场收入的1.4倍之多,也为近几年所罕见。

这一方面说明国内市场有足够的潜力来支撑华为的整体业务增长,华为2019年整体业务增长了1376亿人民币,有1346亿人民币来自于国内市场的贡献。

但另一方面也说明,美国政府的实体清单限制大大制约了华为在海外市场的业务表现。首当其冲的是消费者业务,如徐直军所言,2019年华为消费者业务在海外市场因为无法使用谷歌的GMS系统而影响了100亿美元左右的收入。其次是运营商业务,受到美国政府的压力,包括英国、澳大利亚和挪威等国在内的海外运营商对于华为的5G设备已决定采取限制或禁止措施,进一步压缩了华为的海外增长空间。

展望2020年,华为所承受的压力只会有增无减,特别是在新冠肺炎疫情重创全球经济发展的严峻形势之下,电子消费品的需求萎缩、行业供应链的供应紧张已是大势所趋,再加上美国政府一再加码的打压,虽然徐直军“2020年我们力争活下来”的说法对于一家千亿美元营收的超大公司而言有些言过其实,但华为的消费者业务及海外市场在2020年将面临更为严峻的挑战已是不争的事实。

第三、国内市场,特别是国内运营商市场对于华为而言将是2020年的重中之重。

2017至2019年,通信行业处于4G网络建设高峰过后的青黄不接期,华为的运营商业务收入增幅也随之跌至谷底;但随着5G商用在2019年开始启动,特别是中国三大运营商在2020年响应政府号召加快5G网络建设,对于华为而言无疑是雪中送炭。

中国三大运营商2020年的CAPEX投资计划合计3348亿人民币,比2019年同比增加了12%,其中用于5G的投资支出预计高达1800亿人民币,预计将建设超过50万个5G基站,中国市场将成为全球最大的5G市场,而华为无疑是最大的受益者。

果然,在率先启动的中国移动23万5G基站集采招标中,华为以最高价拿下57%的市场份额,中标金额超过214亿人民币,仅此一单就已超过2019年全年的5G销售收入。而紧随其后将要开始的中国电信和中国联通的5G招标,华为以高价拿下最大市场份额也是大概率事件。

特别是作为第四张5G牌照持有者中国广电也在紧锣密鼓地筹备在700MHz频段上进行5G建设,这将成为中国5G网络建设的新增市场,而与中国广电在700MHz方案上合作紧密的华为甚至被传言可能独家承建。

被赋予拉投资、稳经济使命的中国5G网络建设,最先也最直接惠及华为,由此预计华为的运营商业务收入将在2020年借助国内市场的先发优势实现迅猛增长,同时也将对华为的整体营收规模进行护盘并起到稳定器的作用。

三、中兴依靠国内运营商市场实现恢复性增长

2018年受美国商务部“拒绝令”的影响,中兴业务停摆了54天,当年业绩下滑了21.4%;随着与美国政府达成和解并实施高层换血,中兴在2019年实现了恢复性发展,全年营收907亿人民币,同比增长6.1%。

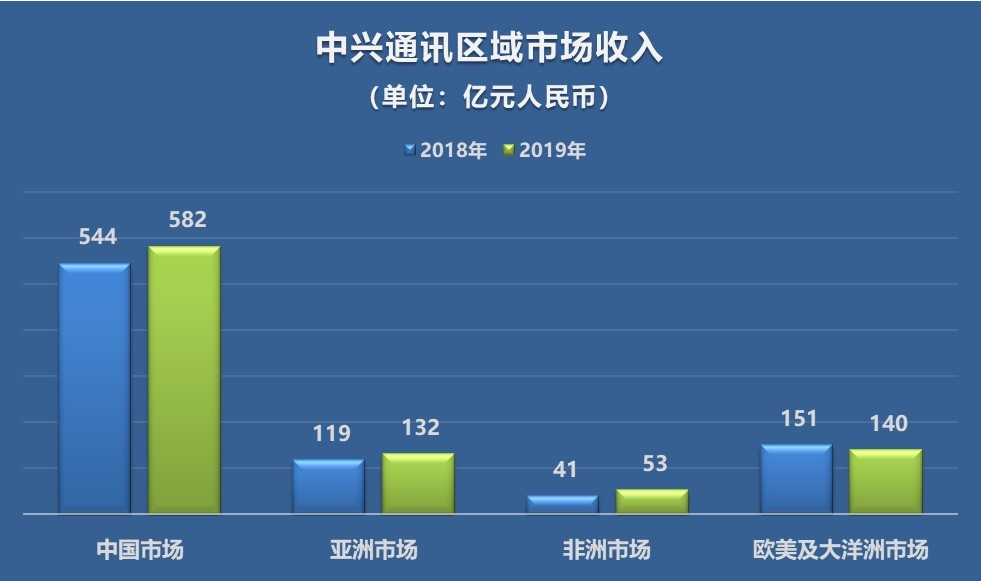

从中兴2019年的业务收入结构可以看到,全年52亿人民币的收入增长,有来自运营商网络业务95亿的贡献,但同时被消费者业务的收入下滑稀释掉42亿。

中兴消费者业务收入在2019年继续下滑,主要是因为其手机业务在2018年受美国“拒绝令”的冲击最大,芯片和操作系统断供导致的市场空窗期损失很难在短时间内修复,这导致其消费者业务2019年的收入已滑落到2017年的一半不到。中兴的境况也为同遭实体清单限制的华为敲响了警钟,这也正是华为的消费者业务所竭力要避免的前车之鉴。

与持续下滑的消费者业务不同,中兴的运营商网络业务在近5年时间里基本上保持着稳健发展的态势,即使在2018年遭受美国的拒绝令管制也依然在政府的大力扶持下稳住了基本盘,并迅速在2019年实现了16.7%的报复性增长,同时在收入绝对值上也创出了历史新高,据中兴披露这主要是由于国内外FDD系统设备和国内外5G系统设备营收增长所致。

从业务收入的区域分布来看,中兴在欧美及大洋洲市场收入持续下滑,但在非洲、亚洲和国内市场均取得了增长,特别是国内市场增收了38亿人民币。考虑到政企业务持平和消费者业务下滑,可以得出的结论是中兴在国内市场的收入增长全部来自运营商市场的贡献。

与华为一样,国内三大运营商响应政府号召加速5G网络建设,也将极大地利好中兴运营商业务在2020年持续增长,但力度或不相同。在中国移动23万5G基站集采招标中,中兴拿到28.7%的市场份额,中标金额超过107亿人民币,刚好是华为的一半。

回想2013年中国移动启动4G大招标,21万TD-LTE基站中兴与华为各取26%并称一时瑜亮;7年之后5G时代来临,中兴的份额变化不大,而华为已豪取了半壁江山。这也意味着华为与中兴在国内运营商市场的多年缠斗,从5G开始已形成一主一辅的固化格局。

国内运营商市场的竞争格局从两强相争固化到一家独大,对于买方三大运营商而言,意味着议价能力的弱化和在技术创新上将更为依赖华为;而对于同为竞争对手的外资厂商诺基亚和爱立信而言,则意味着其在中国的市场空间被进一步压缩。

四、诺基亚、爱立信发力国际市场5G争夺战

如同中国的华为与中兴相互缠斗一样,同为北欧公司的诺基亚和爱立信也是相爱相杀多年,只不过华为和中兴胜负已分,而诺基亚和爱立信则激战正酣。

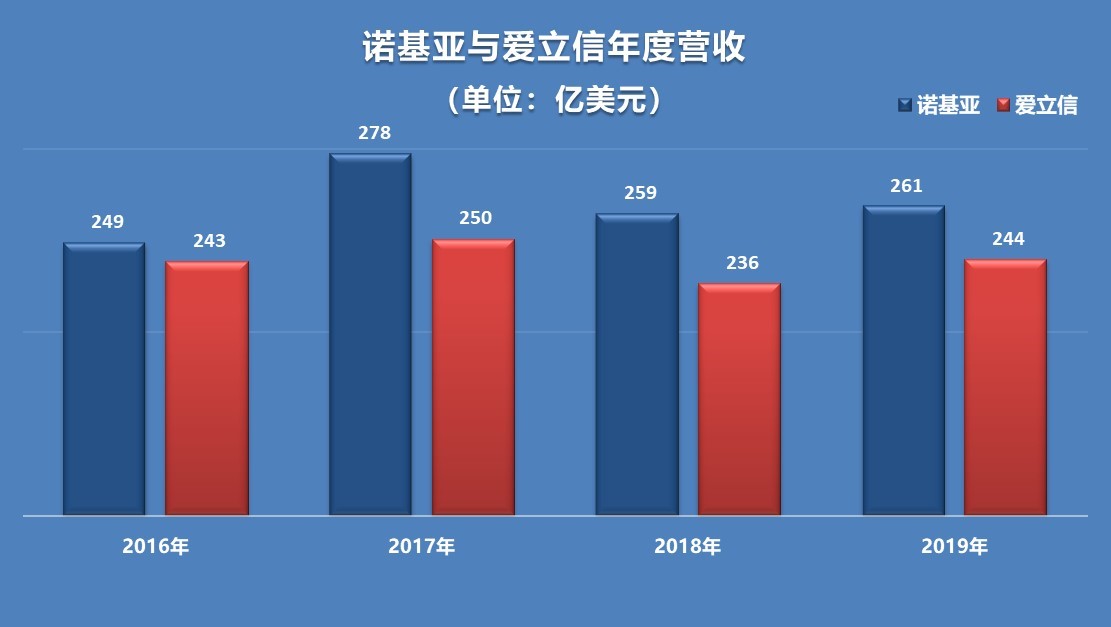

自诺基亚2016年收购阿尔卡特-朗讯在营收规模上超过爱立信之后,统一使用当年度的年终记账汇率折算为美元来看,四年间两家的业务收入水平始终保持在相对较为稳定的状态,诺基亚胜在产品线布局相较爱立信更为宽广,形成了从无线到固网传输和业务应用的端到端业务组合。

得益于5G网络建设周期启动,2019年诺基亚的业务收入按本币核算增长了3%,爱立信按本币核算收入增长了7.8%,势头更猛一些。诺基亚宣布到2019年底全球范围签署了62个5G商务合同,爱立信的5G商用合同则达到了78个。特别是在率先实现5G商用的韩国和美国,诺基亚和爱立信均同时服务于各个主流运营商,相互之间竞争激烈。

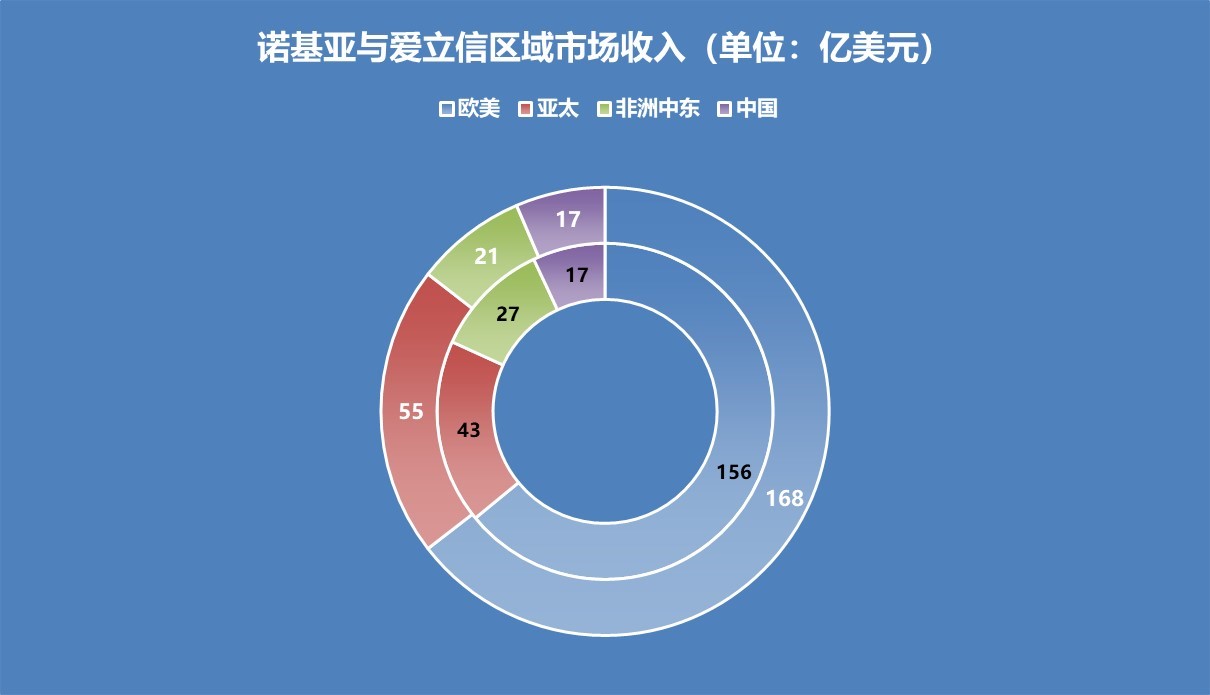

按照双方区域市场的不同划分大致归纳来看,2019年诺基亚和爱立信均有6成以上业务收入来自欧美市场,其中美国作为两家的最大单一市场收入占比均在3成左右。其他地区,包括亚太、非洲中东和中国市场的业务占比也大致相同,诺基亚在亚太市场略占上风,爱立信在非洲中东市场稍胜一筹。

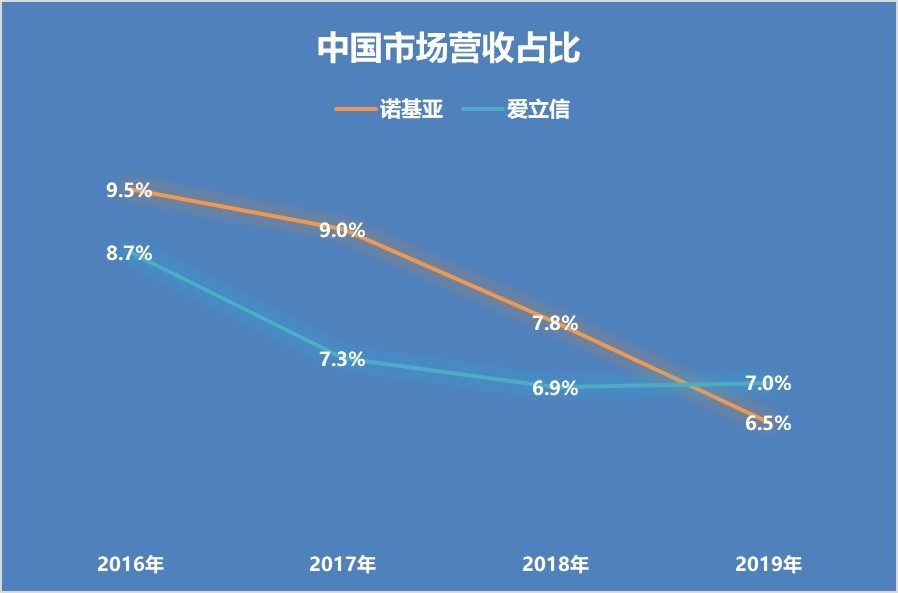

中国市场,作为仅次于美国的第二大单一国别市场,对于诺基亚和爱立信而言,其重要性不言而喻。自GSM时代两家北欧公司就开始与摩托罗拉、西门子、阿尔卡特等跨国公司一起深耕中国市场,但随着华为与中兴等国内通信厂商的崛起,以及中国自3G和4G开始主推TD-SCDMA和TD-LTE等自主标准,两家北欧公司成为中国通信市场上硕果仅存的海外厂商,且其在中国市场的营收占比随着华为和中兴的国内扩张而处于逐年下滑的趋势。

随着中国移动在2020年23万5G基站集采招标中,将88.54%的市场份额授予国内厂家,而作为中国通信市场对外开放的象征性存在的诺基亚和爱立信,一个因报价高而出局,一个只取得11.46%市场份额的结果,这对于外商在中国通信市场的格局分配是一个重大转折,在7年前的首次4G大规模招标中,中外厂商的份额比例还是七三开。

由此可以预计2020年诺基亚在中国市场的收入占比将会继续出现下滑,而10%左右的5G份额基本上或许会成为爱立信以及诺基亚未来在中国市场的天花板。所以,对于诺基亚和爱立信而言,彼此之间最大的竞争舞台还是在中国之外的国际市场,特别是在美国打压之下华为退让出的一部分欧洲市场。

欧洲市场5G动作缓慢,新冠肺炎疫情的影响将导致其5G决策和建设进程被进一步拖延,英国允许华为有限参与5G建设的做法预计将得到更多国家的仿效,但英国对华为份额所设的35%上限标准,是否会因为诺基亚和爱立信在中国市场的份额遭遇而影响到其他欧盟国家的调整,仍有待观察。

但无论对于诺基亚、爱立信,还是华为而言,这并不是失之桑榆收之东隅的悲喜,因政治因素而被人为割裂的5G市场划分必然会影响到全球5G产业的整体发展。

【结语】

站在5G的分水岭上,回顾2019年四大厂商年报里展现的经营成果,大有久旱终逢5G甘霖的之勃勃生机,前瞻2020年四大厂商厉兵秣马的5G钱景,却又有被新冠肺炎及反全球化思潮的乌云遮住望眼之怅然。

然而,“青山遮不住,毕竟东流去”,5G产业发展的浪潮必将随着更多国家加快5G建设和商用的进程席卷全球,身为5G技术引领者的四大通信厂商也将在为产业健康发展做出贡献的同时,提升自身的经营业绩,以投入更新一代通信技术的研发和推广,从而推动通信产业,乃至人类社会的进步。