2019 年对于手机产业来说,可谓至关重要的一年。走过智能手机的过热之后,全球范围内的市场增长已经历经了数年的停滞,市场整体都需要正向刺激。而 5G 商用的消息,恰好正是手机市场所需要的刺激。除了 5G,手机厂商在 AI、摄影等方面的技术更新步伐也有所加快。

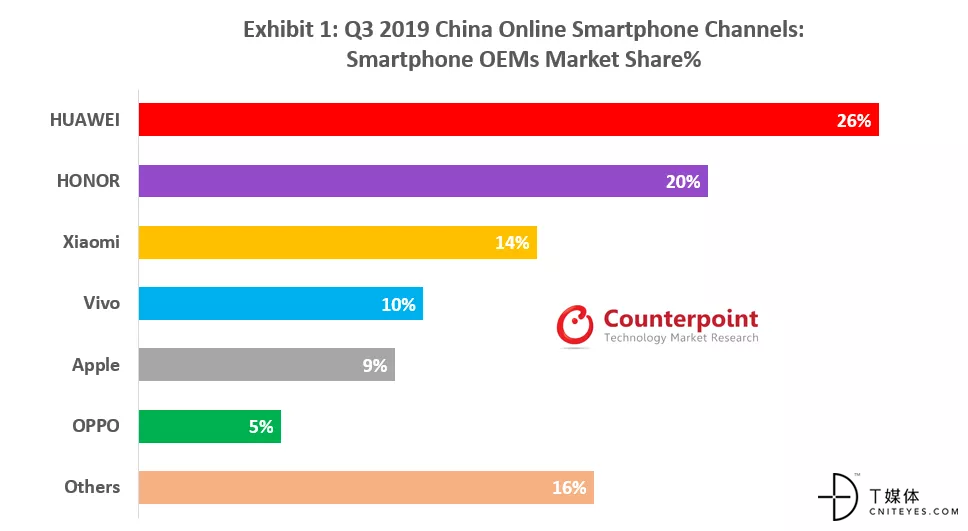

因此在今年手机市场的动向中,可以看到用户对于技术更新的反应,从而更好地推断未来 5G 手机的发展动态。就在最近,权威市场调研机构 Counterpoint Market Monitor 发布 2019 下半年中国智能手机市场报告及第三季度中国线上手机市场份额占比。其中展示出了不少值得琢磨的数据。

回暖倒计时:那些深耕线上市场的手机厂商

CP 数据显示,第三季度中国智能手机市场同比下滑 5%,但环比增长 3%,同比降幅相比前两季度有所缓和。CP 指出,中国智能手机市场的回暖现象在线上表现的更加明显,数据显示,中国市场线上销量占整体智能手机市场比例从 2019 年第一季度的 24% 上升至第三季度约 27%。

其实线上市场一直以来都是手机厂商的重镇,但区别在于,几年前一直有所谓的「互联网手机」说法,产业中将手机品牌以销售渠道进行区分。实际上在今年渠道区分逻辑已经完成转变,原本的互联网手机开始着重线下场景的布设,「传统」手机品牌同样也注重线上渠道的打造。

其中最典型的案例便是华为系——原本被定义为「互联网手机」的荣耀在今年完成了向全渠道手机品牌的转型,而华为也加强了对线上的倾斜。结果显而易见,在中国线上手机市场 TOP6 品牌中,华为系品牌线上份额合计占比 46%,包揽了第一第二名,超过苹果及小米 OV 市占率加总。

除了华为系以外,位列于第三名的小米和第四名的 Vivo 同样也耐人寻味。OV 系一直以深度盘踞线下市场著称,其线下渠道发展模式还屡屡成为其他手机厂商学习的对象。但今年 OV 也开始加大对于线上市场的开拓,像是 Vivo 推出了线上子品牌 IQOO,相比 2019 年 Q1,其线上份额也出现了相应的增长,从 7% 上升到了 10%。但一直以线上市场著名的小米,即使计算上今年独立出来的红米品牌,Q3 线上市场份额也只有 14%,相比其年初的 20% 以上份额下滑严重。

这几个品牌的不同表现让人意识到,线上市场的增长绝不仅仅依靠营销或渠道铺设就能实现。

技术震荡:TOP 6 的排序差异如何诞生?

纵观中国智能手机这几年的发展,可以看到在激烈的竞争之下,市场份额不断向上述六个品牌集中。在这一过程中,乐视、锤子乃至金立等品牌都逐一折戟。而背后驱动这种竞争的,正是来自技术的震荡。红海竞争给予厂商的压力是无差别的,但差别在于乐视、锤子等品牌选择用低价补贴和虚妄的营销炒作抵抗压力,而 TOP 6 品牌却在底层芯片、外观工艺、移动 AI、影像能力上不断进行创新。

在今天,技术震荡的「余震」犹在。

登顶的华为加上占据 20% 份额的荣耀,华为系之所以能够占据这份榜单的半壁江山,显然来源于这两个品牌对于技术的着重投入,不论是麒麟系列芯片,还是从软件层面优化安卓体验的方舟编译器和一系列 Turbo 技术,都将技术红利直接反应在了性能上。尤其通过软件层面的优化,让手机厂商可以不用增加硬件成本就创造更好的用户体验,实现了手机厂商与消费者之间的双赢,也因此让华为系爆款频出。就拿荣耀 9X 来说,这款成为第三季度线上市场及中国整体市场 Top 10 畅销机型之一的爆款手机,正是通过搭载麒麟 810 芯片、应用 GPU Turbo3.0 技术等硬核表现来吸引用户。

同样的还有 Vivo。此前由于注重线下渠道模式,OV 系产品一度被人诟病「高售价低技术含量」。但在最近两年,不论从是专利数量的累积还是从 5G 跟进的速度来看,OV 都更加积极。也正因在子品牌 IQOO 身上加大了技术投入,也让 Vivo 在第二梯队中的排序有所前进。

相反,小米和苹果两个品牌则是受余震影响而份额下降的两个品牌。

苹果第三季度线上市占率为 9%,虽与第一季度基本持平。但作为新机季来说,这样的表现仍然欠佳。本来在线上市场有深厚累积的小米,市场份额从年初到 Q3 6% 的下跌,更是让人难以相信这是早期互联网手机品牌的成绩。

虽然定位不同,但小米和苹果都遭受着类似的质疑,像是小米从去年开始就被频频指出研发投入不够、缺乏核心技术;苹果则在今年 9 月的发布会中提出「致创新」,强调自己对于创新的重视。

总的来说,能够成为 TOP 6 品牌,集中中国线上手机市场 84% 的份额,自然是在技术创新上都有足够的成绩的。但品牌之间的角逐,仍然体现出了差异。像是同样未作为原本起源于线上的「互联网品牌」,因为对于创新投入的不同,荣耀和小米在市场表现上拉开了距离。

迎接 2020:并不「公平」的 5G 探险

在见证了 2019 年 Q3 手机市场的技术震荡之后,我们真正的目的是通过今年下半年的市场表现来对 2020 年的市场发展做出初步的判断。

随着 5G 商用的来临,2020 年(包括今年 Q4)将是手机厂商集中进行技术刷新的时间段。而从 Q3 TOP 6 手机厂商不同的表现来看,在技术创新上表现更加进取的手机厂商显然更受消费者欢迎。这也意味着消费者对于手机厂商的技术创新保持着高度敏感,如此以来我们可以对 2020 年给予更多期望。

如果说 2019 年消费者对于手机技术创新的考量还相对分散,芯片性能、影像、AI、续航能力等方面的提升都能得到他们的关注,那么面对以 5G 为主旋律的 2020 年,消费者对于手机的考量也会相对集中,基本可以被总结为「能不能用 5G」和「怎样用 5G」两个问题。

面对这些问题,首先考验的是手机厂商自身对于通信性能的布局。

目前我国坚持执行 SA 组网 5G 网络的政策已经相当明朗,也使得双组网 5G 手机成为主流。从 Q4 开始,华为系凭借着对于通信行业相对熟悉的优势已经开始布局,不仅发布了双组网的华为 Mate 30 5G 系列、荣耀 V30 Pro 5G 系列和华为 Nova 6 5G 系列,还在上述产品中应用了 5G 基带芯片巴龙 5000,试图在网络体验上再进一程。当然其他依赖于高通的厂商也在紧锣密鼓的进行布局,相信在 2020 年当高通对于 5G 基带进行更新时,中国手机厂商必将争抢首发权。

接下来还有对于生态布局的考验。

5G 带给市场的兴奋点就在于,这种技术不仅能应用于手机,还能对 IoT 体验进行极大改变。中国零部件厂商、手机厂商、运营商及渠道商已纷纷出台「5G+IoT」、「5G+AI」等发展战略,试图提前布局 IoT 生态。华为推出的「1+8+N」战略(「1」手机 +「8」大智能硬件 +「N」泛智能终端)、荣耀在 18 年发布的 IoT 生态,在 5G 时代都将成为重要的手牌。加之华为系在 5G 技术上的先发优势,智能终端、5G 网络、IoT 生态三者可以更好地结合起来,起到互相带动的作用,既提升 5G 时代的用户体验,也给予荣耀这样的手机厂商未来发展留出更多弹性,不再仅仅依靠手机本身作为支柱。还有像小米这样,暂时在 5G 上进展稍缓,却在 IoT 领域布局颇多的厂商,或许有机会从生态角度打一场 5G 翻身仗。

当然最后还有渠道惯性因素的考验。

消费行为是具有惯性的,2020 年 5G 会对手机产品进行刷新,但不一定会对购买渠道和手机厂商市场份额进行洗牌。大概率的情况是,线上渠道,以及 TOP 6 的 6 家厂商仍然会在 2020 年保持一定的优势。至于其优势能够保持多久,还要依靠手机厂商自己的努力。

结合现状来看,我们很容易发现 2020 年的「5G 探险」对于手机厂商来说并非是重新划下起跑线的「公平竞争」。5G 通信技术的累积、IoT 生态的布局甚至现在已有的市场割据状况,都已经形成了发展基础。例如像荣耀这样在市场占有率上拥有庞大的年轻用户作为「票仓」,又与华为共享技术成果的品牌,实际上是拥有一定程度上的先发优势的。

但对于手机产业来说,2020 年仍然充满未知与机遇的冒险年。5G 可能带来的全新应用生态,对于智能耳机、VR 眼镜和 IoT 等新硬件的孵化,这一切机会都在等着手机厂商去实践。12 月的寒冬,中国手机产业却已经进入惊蛰,消费市场的上扬和 5G 商用落地等等消息只是春雷始鸣,蛰伏着编织未来的人们,终会等来融融春光。