《21世纪资本论》全书都在讨论一个核心问题:食利者的收益大于劳力者。一个阶层将多余的资本租借给另一个阶层,以获得投资回报,这是金融资本主义的基本特征。

回溯货币的起源,利息和债务一直封锁在圣经的语录和亚里士多德的劝诫中。圣经《诗篇》中这样写道:“上帝之民,不可放贷收利,亦不可剥削无辜。若有此行径,必遭上帝遗弃”。亚里士多德的自然主义观点认为,金钱乃不育之物,因而用钱生钱是反自然的,理应被唾弃。

同样信奉《旧约圣经》的犹太人却因为《申命记》中的一条说法而逃过了道德拷问:“万不可向兄弟姐妹放高利贷,不论是金钱,食物或任何东西,利滚利皆不可取……若为生人故,此举可取;若为手足故,万万不可。”这个被后世称为“申命记双重标准”的信条,成了犹太人向遍布欧洲各国的“外族人”放贷的主要法源,但也因此在历史上形成了一个一言难尽的复杂形象,屡屡成为排犹浪潮的目标。

欧洲的宗教改革和资本主义发轫逐渐为利息和债务正名。货币、信贷与债务成了欧洲各国经济发展的重要基石,甚至是争霸(战争)的工具,如英国名相威廉·皮特(小皮特)曾公开宣称: “这个民族的生机乃至独立是建立在国债基础之上”。当英国国王向银行家提交第一张纸币借条:I promise to pay the bearer on demand the sum of N Pounds.(我保证按要求向持票人支付 N 英镑),现代意义上的基于债务信用的银行和货币制度建立起来了,国家债务杠杆时代开始了。

在农业文明时期,经济活动受限于季节的变化,信贷/债务周期也和季节的变化一致,货币在生产和消费之间循环流动。在工业资本主义时期,价格和收入与其成本价值挂钩,投资是为了扩大再生产。在金融资本主义时期,人们一直是以赌博的方式推高资产价格,银行作为最大的食利者,要么购买不良资产,要么通过债务杠杆投机获得资本收益。以法定货币为基础的债务扩张中断了生产和消费的流动,导致了经济萎缩。

在农业文明时期,经济活动受限于季节的变化,信贷/债务周期也和季节的变化一致,货币在生产和消费之间循环流动。在工业资本主义时期,价格和收入与其成本价值挂钩,投资是为了扩大再生产。在金融资本主义时期,人们一直是以赌博的方式推高资产价格,银行作为最大的食利者,要么购买不良资产,要么通过债务杠杆投机获得资本收益。以法定货币为基础的债务扩张中断了生产和消费的流动,导致了经济萎缩。

银行通过存款利率和贷款利率之间的差额赚钱,称之为利差。另外,银行通过在经济繁荣时期扩大信贷和增发金融体系中的“货币”,以及经济不景气时的收缩信贷和货币,这放大了商业周期中繁荣和萧条的影响。

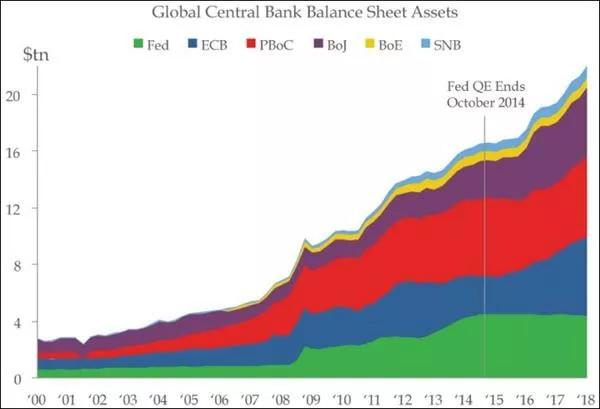

过去几年,全球央行“扩大了资产负债”,导致股市、债券和房地产业出现了大规模的价格通胀。

以美国为例,美国家庭的抵押贷款债务约为8万亿美元,汽车贷款超过1万亿美元,学生贷款超过1万亿美元,信用卡债务接近1万亿美元。美国企业债务总额为25万亿美元,其中约15万亿美元在金融业,10万亿美元在非金融企业。

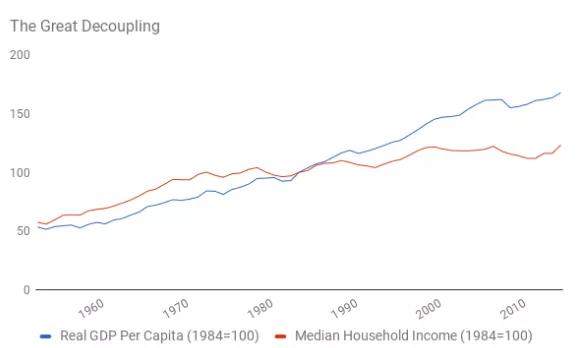

GDP“增长”是债务的委婉说法。以美国的“大脱钩”为例,伴随着GDP的增长,全球债务规模超过偿还规模。对于家庭来说,GDP的增长没有与家庭收入同步增长,个人工资停滞不前。

大约在1986年,美国收入与GDP增长之间的传统相关性被打破,这被称为“大脱钩”。资料来源:《World After Capital》。

前美国经济顾问、独立经济学家迈克尔•哈德森指出,“当今经济体的大多数债务都被用于购买房产(商业房产和私人房产)和金融证券。在工业领域,多数企业债务是通过杠杆收购规模较小或受损的竞争对手而获得的。”

世界各地都出现了类似的货币/信贷基础扩张。在全球范围内,有250万亿美元的未偿债务和四倍于此的无准备金债务,更不用提大量混乱的金融衍生品,其规模与未偿债务和无准备金债务的总和大致相同。

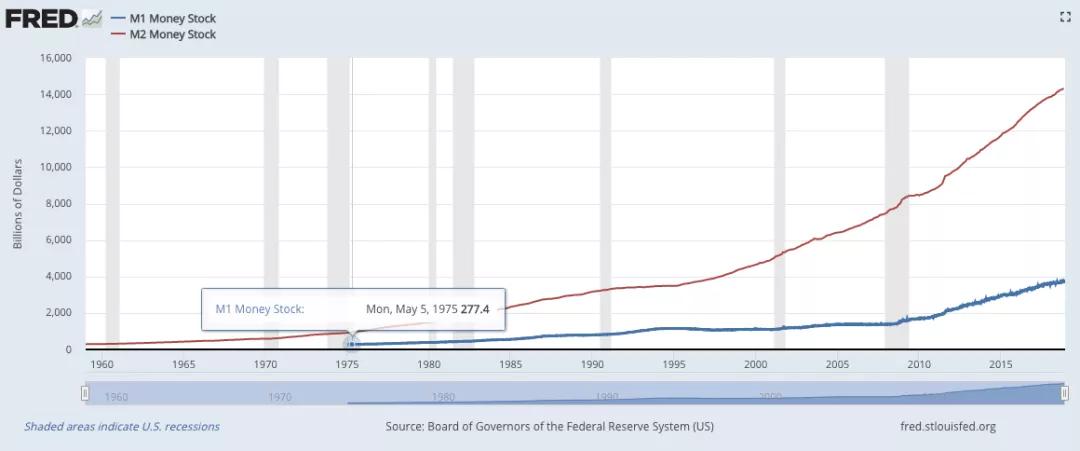

M1是货币供应,包括实物货币,活期存款,旅行支票,货币供应中流动性最强的部分。M2包括M1的所有要素以及“准货币”,如储蓄存款、货币市场证券、共同基金等。

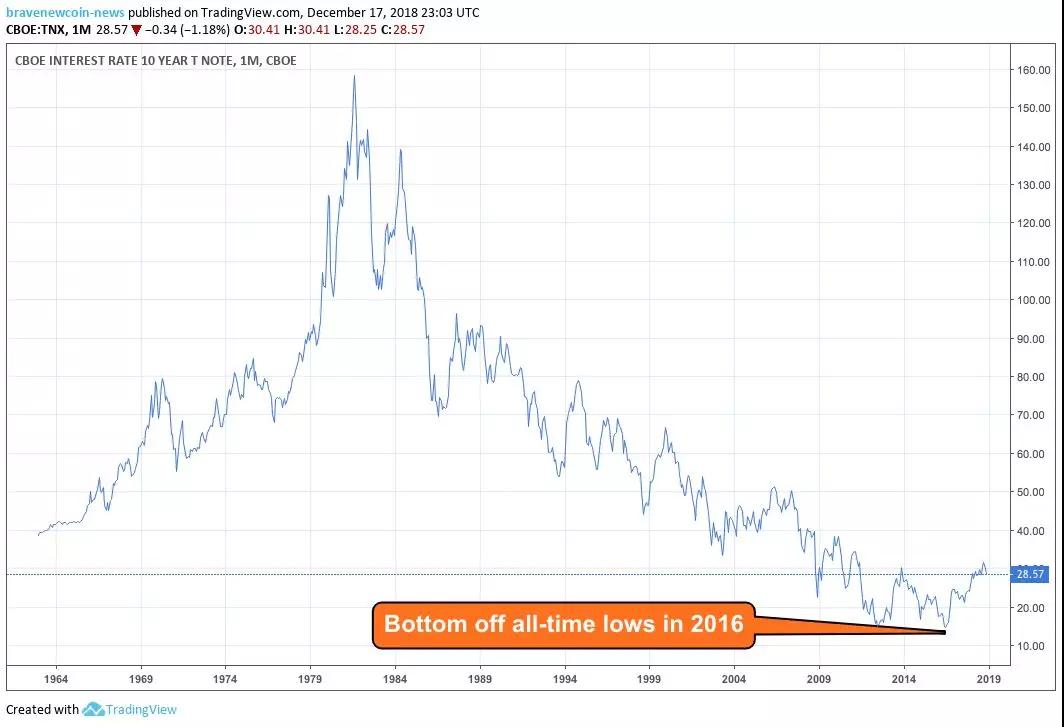

除了债务以外,自上世纪80年代初以来的长期利率下降趋势,也标志着由信贷推动的经济增长开始取代实际增长。在2012年和2016年全球金融危机(Global Financial Crisis)期间,利率跌至历史低点:仅仅略高于1%(许多银行自己的利率更低)。

数十年来,对银行短期利率影响最大的十年期国库券(T-Bill)的利率一直处于长期下降趋势。

在这个过程中,资本主义面临的两个主要问题。

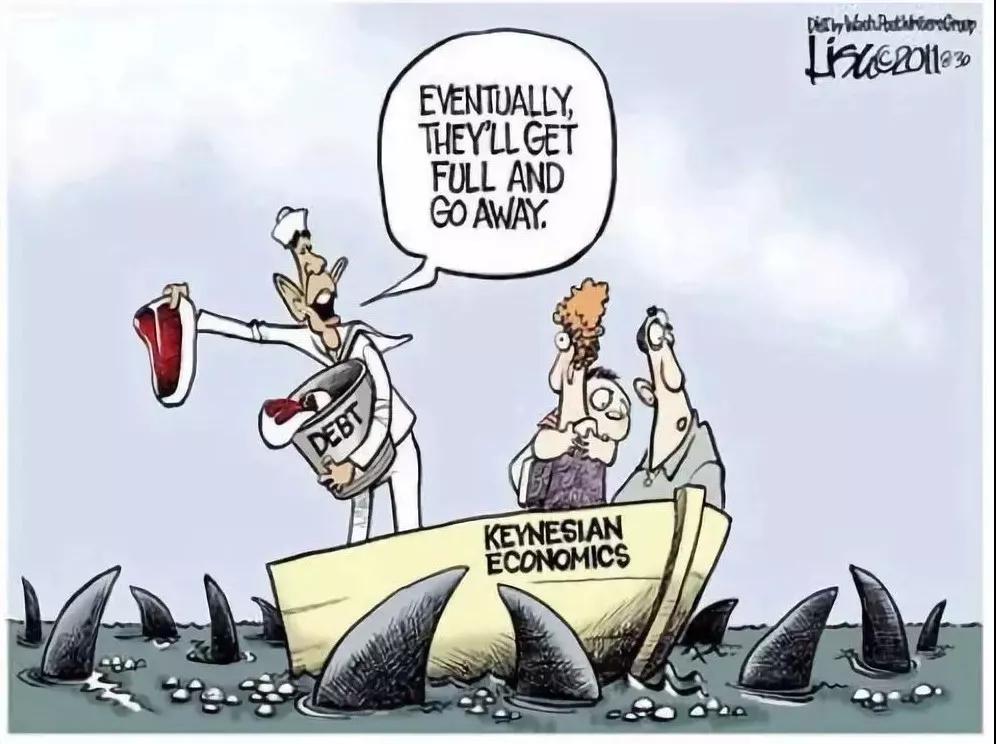

第一个是债务周期,表现为经济危机。与任何一个周期一样,信贷/债务周期也会随着每次贷款的完成而加速。并且每完成一个债务周期,央行通过货币政策刺激经济增长的能力就会减弱。

第二个是,几个世纪以来,货币作为价值储存手段和交换媒介的双重作用一直是冲突的,因为工人阶级用货币购买生活资料,而资产阶级把货币借给工人以获得经济租金。这种冲突导致了政府政策的扭曲,这种扭曲集中体现在利率上。工人阶级希望利率保持在低水平,以支付他们的债务;而资产阶级则希望利率保持在高水平,以从他们的闲置资本中获得最佳回报。

这种双重角色也使得各国货币成为巨大投机活动的玩物(这些投机每年都会带来经济和人道主义后果)。外汇市场上每天的交易额超过1.3万亿美元,使全球股市市值总和相形见绌,而其中96%的交易纯属投机。这导致了臭名昭著的对弱势货币的“索罗斯”式攻击,导致了从阿根廷到墨西哥等发展中经济体最近的几次信贷危机。

那么,区块链能够拯救资本主义吗?

取代银行

数字货币给人们带来了一个历史性的机会:将货币作为价值储存手段和交换媒介的双重使命脱钩,并稀释(如果不是不可能的话)各国法定货币的重要性,然后以实物资产和共同自然资源(矿物、金属、空气、土地)为后盾,创造出数百万种更有形的局部和地区货币。

银行利润是来源是所有人都在追逐一种对所有用途的货币的定义。多种不同类型的加密货币的主要目标取代银行,即是用一种替代货币来“取代银行”,以取代我们的经济在信贷和法定货币时代已经构建的债务大厦。

这种试图取代银行的类似货币以前曾被尝试过,但从未有过区块链的威力。

分散经济

有了数字货币,可以加速共享经济的发展,消除借款人和贷款人对于银行的依赖。Uber和Airbnb已经开创了分散经济的第一阶段,在第二阶段,人们可以用数百种不同类型的加密货币以自己的方式进行交易,赚取收入,免交所得税或利息。

贬值货币

本地货币和随时间贬值的货币听起来很疯狂,实际上它们有着悠久的历史。在大萧条(Great Depression)期间,当美国的银行资金枯竭时,地方政府和司法管辖区域发行了自己的替代货币,它们以代币的形式在美国和欧洲广泛使用。

贬值货币刺激了货币的流通和流通速度,而不是囤积货币,让人们在没有信贷或负债的情况下消费。滞期费货币最著名的例子是Worgl,或Freigeld(德语中的“免费货币”),它的价值以每月1%的速度下降,并且每次使用时都要盖章。该实验的灵感来自经济学家西尔维奥•格塞尔(Silvio Gesell)提出的“自由经济”(Freiwirtschaft)概念,即不进行货币投机。

在大萧条时期,贬值货币在奥地利小镇沃格尔(Worgl)大受欢迎,被称为“沃格尔奇迹”(The miracle of Worgl),因为它将小镇从经济谷底拉了起来,尽管这种情况不太可能持续下去。

凯恩斯的梦想

创造一种(与价值储存脱钩的)作为交换媒介的货币的追求经历了漫长的道路,经济学家约翰•梅纳德•凯恩斯(John Maynard Keynes)是最早的倡导者之一。他断言,金钱的双重角色造成了“富人”和“穷人”之间的利益冲突,并将其归咎于不平等。他不赞成使用通用货币投机和利率套利,并主张在某些情况下实行负利率。

上世纪40年代,凯恩斯提出了一种名为“Bancor”的超国家全球储备账户单位,这是国际货币基金组织特别提款权的前身。尽管在概念上它不是一种货币,但它将被纯粹用作国际贸易结算的非投机性单位——个人不能持有或交易Bancor。美国本打算采用Bancor,但二战和布雷顿森林会议之后,美元成为事实上的全球储备货币。

Terra稳定币提出了双代币经济模型,其目标是成为第一个非投机性的全球加密货币,专注于成为交易媒介,抵消商业周期的繁荣和萧条,稳定全球经济。最重要的是,它将解决短期金融利益与长期可持续性之间的冲突——Terra白皮书

也有人提出了凯恩斯Bancor式货币的当代版本。经济学家伯纳德•利特尔(Bernard Lietaer)于2000年设计的“国际贸易参考货币”(Trade Reference Currency,TRC)Terra,是一种超主权补充货币,旨在与当前的国际货币体系并行运作,没有地缘政治和各国货币投机的变幻莫测。

区块链能够实现凯恩斯的梦想吗?

自动化将加剧长期通缩,并将利率拉回负值

互联网在历史上首次创造了零成本边际生产的可能性——即不需要人工或间接费用就能生产的商品——这将对未来世界产生巨大的通缩效应。

自动化和技术已经在取代劳动力岗位,进而会取代消费者需求。这可能吗?

千禧一代

还有一个不能忽视的因素是千禧一代对于银行利率的漠视。数字货币将削弱银行利率在年轻储户中的重要性,一项研究显示:67%的“年轻千禧一代”(18岁到24岁之间)储蓄账户里的钱不足1000美元,46%的人存款为0美元。年龄较大的千禧一(年龄在24-35岁之间)的情况也好不到哪里去,其中41%的人没有存款。

咖啡币——微观经济/自主货币是否可行?

据报道,CoffeeCoin将印尼的专业咖啡生产商与终端买家联系起来,同时也为从农场到杯子的整个咖啡连锁店提供了一个咖啡交易平台。货币的价值可以被解释为对系统中货物来源的信任。

和食品溯源不同,给自然资源的万物赋予货币属性,通过微观经济取代中间服务商,但世界需要这么多货币吗?

企业社区货币——需要这么多货币吗?

今年早些时候,日本上市企业集团Kintetsu(运营着一条连接主要城市和旅游目的地的铁路)发行了自己的试点社区货币。Kintetsu集团的400多个地点采用了Kintetsu币,包括一家连锁百货商店,以及位于300米高的日本最高建筑(大阪Abeno Harukas塔)。试点结果非常积极,该公司将逐步采用这种数字货币。同样的问题,需要这么多货币吗?

以上种种,揭示了区块链潜力和可能。区块链将如何重塑我们的政治、经济、社会秩序和环境结构?相信这是一个渐进的过程。世界正在从超负荷的指数增长向稳定增长转变,区块链将在其中扮演重要的角色。但区块链肯定不会通过对数字资产的投机、交易所交易基金 (exchange traded fund)和首次代币发行(ICO)的激增、交易平台的创新、去中心化交易所(DEX)或最新算法策略来改变世界。一种可能是区块链加速资本市场走出“债务”时代,进入了增长放缓和消费减少的时代。西美尔在《货币哲学》中提到:“金钱只是通向最终价值的桥梁,而人无法栖居在纯粹手段的桥上”。同样,人最终也无法栖息在债务经济的杠杆上,尽管它可以撬动地球。

在这个过程中,我最关注的是区块链所催生的数字原生经济和数字主权货币。从演进的角度看,货币的属性因经济体系的兴衰而不断演变,如礼物经济的兴起衍生出实物货币;商品经济的兴起衍生出金属货币;金权经济的兴起衍生出金属货币和信用货币;共享经济的兴起衍生出超主权货币。在人类数字化栖居的今天和未来,数字原生经济和数字主权货币将有很大的想象空间。