2014年3月,Facebook宣布以将近20亿美元的价格收购Oculus VR,彼时距离Oculus创始人、天才少年Palmer Luckey在Kickstarter上为他研发的VR头显原型机发起众筹项目仅仅过去了600天。Facebook这笔天价投资激发了创业者和投资者的掘金热情,也开启了VR行业后续两年多的飞速发展阶段。

2019年4月30日,Facebook在F8年度开发者大会上如期交出了大众期待已久的产品Quest,这款定价$399美元的消费级VR一体机在预购的第一天便得到了大量用户的追捧,而天才少年Palmer Luckey和一手促成20亿美金收购案的前Oculus CEO Brendan Iribe则已经离开了自己苦心经营的公司。

五年时间,VR行业经历了急速爆发、遇冷洗牌和沉淀发展的不同阶段,如今的VR市场是否还有掘金机会?随着5G建设不断演进,作为增强移动宽带(eMBB)重要应用场景的VR是否会迎来新的发展契机?

硬件与内容互相掣肘,VR市场未如期爆发

所谓虚拟现实(Virtual Reality),指利用计算机等现代科技对现实世界进行虚拟化再造,用户可以即时、没有限制地与三维空间内的事物进行交互,仿佛身历其境。不同于AR和MR,VR为用户提供与现实世界隔绝的沉浸体验,具备Immersion(沉浸)、Interaction(交互)、Imagination(构想)三个基本特性,被认为具有成为新一代通用计算平台的潜力。

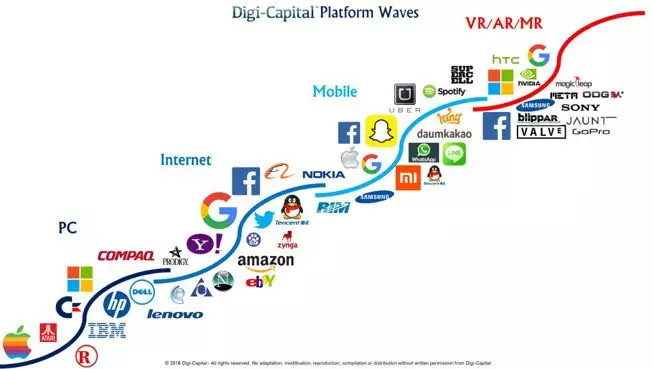

图片来源:Digi-Capital

2016年曾经被业内认为是VR的爆发年,巨头加持的Oculus正式发售了其历时四年时间打造的消费级产品Rift CV1,HTC与Valve联合开发的HTC Vive,Sony研制的PSVR陆续高调亮相,三星也拿出售价仅为99美元的眼镜形态产品Gear VR争夺市场;时值年末,三大巨头旗舰头显设备的销量成绩单却普遍未达预期,被给予厚望的Rift CV1仅仅售出35.5万套(Canalys,2016),Gear VR虽然凭借三星捆绑手机销售的策略和大量的宣传推广在当年获得了超过230万套(Canalys,2016)的销量,但其并不出色的VR体验和相对贫乏的内容反而打破了人们对VR世界的幻想。

2016年的VR市场为什么雷声大雨点小?正如扎克伯格在2018年Oculus Connect 5上所言,VR的发展需要解决两大问题:

- 建立自我维持的产业生态系统(Ecosystem)。

- 构建具有佩戴舒适性、移动便捷性、性能可支持用户需求的VR设备(Form Factor)。

站在今日回望2016年,恐怕彼时的VR行业怕是并没有解决这其中的任何一个问题。

图片来源: Oculus Connect 5

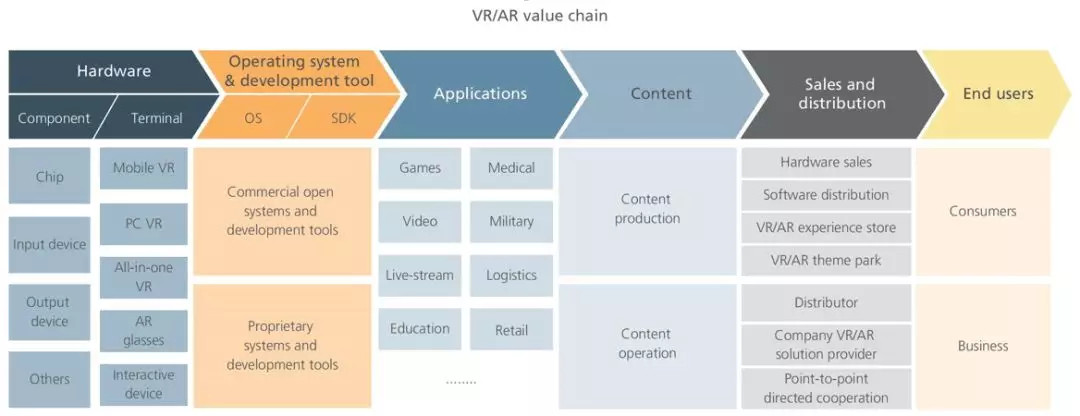

从VR产业链的视角出发,我们可以粗颗粒度地将其分为硬件设备、技术支持、内容应用、分发渠道四大环节:

硬件设备

包括输出(显示)设备、输入设备,各头显硬件厂商自建或者ODM代工生产,向上游零部件供应商采购芯片(CPU、GPU、辅助芯片与控制器等)、传感器、显示器、光学透镜,并融合输入设备(动作捕捉、头部追踪、手势识别、辅助外设等)实现人机交互特性,整合成为面向终端用户的VR头显(输出设备),其形态包括PC/主机VR、VR一体机、VR眼镜等;终端硬件是初期市场渗透的关键,也是内容生态培育的基石,Oculus、HTC、Sony等巨头处于领先地位。

软件系统

包括系统平台(操作系统、工具包、SDK/API等)和处理软件(信息采集、引擎、编解码、渲染呈现等),大多数系统平台由头部硬件厂商开发,状态相对割裂;各类软件结合VR特性进行优化,支持VR应用和内容的开发。

内容及应用

内容制作主要分为游戏和影视两个方向,行业应用主要集中在教育培训、房地产、医疗、零售等行业。

分发渠道

线上渠道(应用商店、游戏平台、VR网站/社区等)和线下渠道(线下VR体验店、IMAX影院、网吧等)对VR内容进行分发。

图片来源: Capitalizing on the Opportunities in VR/AR, L.E.K Consulting

由于产业链基础设施尚未构建完善,受限于硬件和技术成熟度,VR整体产品体验差强人意——

- 多项通用硬件模组依附于智能手机、电脑等成熟产业链,体量甚小的VR市场需求难以驱动上游供应商为其定制开发和生产。

- 受限于当时硬件(光学镜头、显示屏幕、传感器、芯片等)和技术(近眼显示、交互感知、计算渲染、无线传输等)成熟度不足,VR设备体验较差,表现为:

- VR设备显示屏幕分辨率、刷新率不足,响应时间长,无法满足VR近眼360度全景显示要求,引发纱窗、拖尾和抖动,进而带来视觉疲劳和眩晕感,影响用户体验和使用时长。

- 感知交互不够流畅,大多数设备只能支持3DoF交互,传感设备定位准确率、频率不足,在强交互内容中容易出现卡顿和延迟。

- 受限于无线传输能力,体验较好的PC/主机VR必须通过线缆与主机相连,由高配置的主机电脑完成运算渲染并通过线缆将内容传输至头显,用户移动空间严重受限。

硬件市场成熟度和渗透率达不到一定门槛,植根于硬件之上的内容生态更如同无本之木——

低迷的硬件出货量使得优秀VR内容的开发制作成本难以被后续的销售收入覆盖,开发者持续创作动力不足。

VR内容开发生态附着于大厂系统,相对封闭、互不开放,一些开发者平台通过排他协议将开发者限制在一个平台上,进一步限制了开发者收入的增长同时内容版权保护机制尚未建立,开发者利益未得到良好保护。

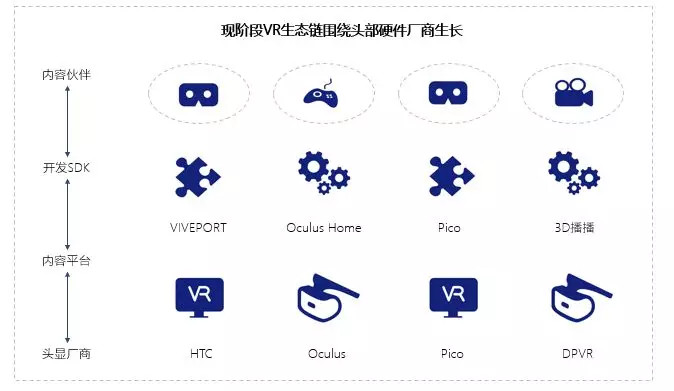

图片来源:VR陀螺,晨山资本整理

VR硬件设备的销量疲软使得优秀内容开发者忌惮投入内容开发,而优秀内容的缺失也进一步制约了硬件设备的销售,内容相互掣肘,难以形成良性互动,自然难以建立能自我维持的生态系统。

产业各方厚积薄发 VR生态持续演进

过去两三年,虽然VR从舆论风口和资本关注下消失了一段时间,但科技巨头仍重金投入技术研发和内容构建,尝试定义产品形态,引领行业发展,而九死一生、大浪淘沙的创业者也在各个细分赛道持续创新;如今的VR市场,产业根基已经逐步沉淀积累,并逐渐步入硬件接近消费级产品水平、软件和内容快速发展的阶段。

硬件设备方面

设备出货量回暖:

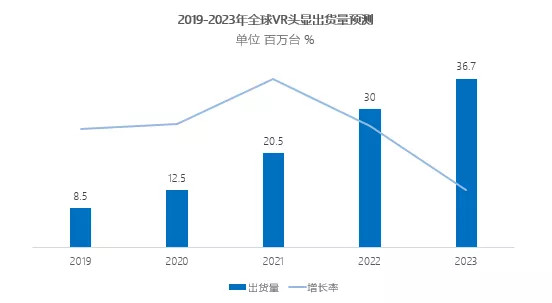

2018Q3全球VR/AR出货量190万台(其中VR出货量占比超过95%),结束了四个季度出货量年同比负增长的状态,实现同比正向增长8.2%;预计2023年全球VR出货量3670万,2019-2023年复合增长率47%(IDC)。

▲ 图片来源:IDC 2019,晨山资本整理

进入新产品周期:

移动性强、定价适中的VR一体机未来将成为主要的VR头显产品形态,其在全球VR设备总量中的占比从2017Q2的3.9%上升到2018Q2的30.1%,2018Q3 VR一体机出货量39.1万台,同比增长418%(IDC)。

Oculus Quest正式发售,$399售价、一体化系统、头手六自由度追踪及Inside-out空间定位技术并附带50多款游戏,将自己定位为游戏主机的Quest为用户带来全新体验,并将极大程度推动移动端内容(尤其是六自由度游戏和娱乐内容)的开发和繁荣。

硬件和技术突破:

显示模块,AMOLED凭借其快速响应、高对比度、低功耗、轻薄等优势逐步取代LCD,帮助VR设备在屏幕的清晰度、刷新率等方面有了长足提升。

计算和渲染芯片,现有VR体量和未来可见的市场规模已经引起了包括高通、英特尔、英特尔在内的芯片大厂的重视,其中高通发布了首款面向中低端VR/AR一体机的XR1平台。

渲染算法,眼球追踪、注视点渲染、异步时间扭曲(ATW)/异步空间扭曲(ASW)、云渲染等技术在探索中发展。

交互控制,通过视觉、惯性等原理进行空间定位的Inside-out方案鲁棒性、精准度持续提升,全身动作捕捉、浸入式声场、触觉反馈、语音交互等多通道交互也在不断融合进而提升用户的使用体验。

内容/应用及生态方面

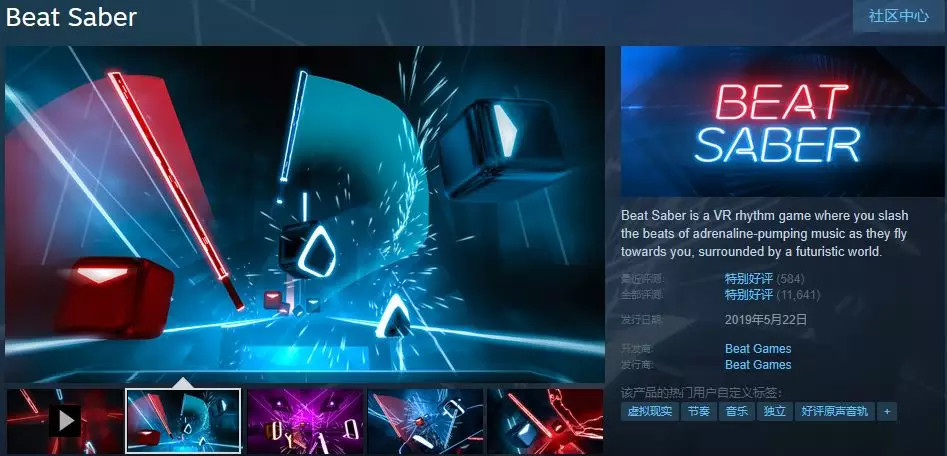

C端现象级内容出现:2018年5月Beat Saber在Steam平台发售,音乐元素+切方块运动+VR形式受到大批玩家的追捧,截至2019年2月底,这款游戏销量已经超过100万份,成为VR游戏史上销量最高的作品。

除爆款内容外,VR内容数量也在稳步增长,以Steam平台为例,VR玩家占Steam整体玩家的数量由2018年1月的0.4%增长到2019年3月的1%,VR游戏内容从2694款增长到4091款(青亭网)。

另外,目前未购买高端VR设备的用户只能通过串流或接入Nolo等外设来体验Beat Saber等优质内容,未来六自由度一体机的普及将进一步降低游戏娱乐内容的体验门槛。

图片来源:Steam

B端应用逐渐落地:虽然VR何时能引爆C端市场还不确定,但面向需求相对明确且稳定的B端市场,VR创业公司从降本增效等实际痛点切入,在教育培训、地产家装、零售营销、医疗、政府公共服务等典型应用场景已经形成了大量单点解决方案和商业实践创新,创业公司依靠B端项目制落地获得现金流可能仍会是未来1-2年的主流趋势。

由于目前B端内容尚处于较为分散的状态,同时B端内容的产生需要与行业内的玩家和资源通力合作(尤其是教育、医疗等具备一定专业度的行业领域),我们将持续关注VR与产业的深度融合,挖掘具备底层技术平台化能力,并能实现软硬件一体化交付的创业公司。

京东使用VR对员工进行物流操作培训

沃尔玛购入1.7万台Oculus Go,与STRIVR合作培训全美门店员工

另外,VR市场也重新回到资本视野,获得资本加持。2018年全年创业公司在VR领域融资额超过22亿美元(36Kr/青亭网):VR培训公司STRIVR(1600万美元)、VR音乐平台MelodyVR(3000万美元)、VR线下体验店Sandbox(6800万美元)、VR游戏公司Resolution Games(750万美元)。投资界的目光开始更多的向VR内容、渠道和软件及一体化解决方案转移。

乘5G东风,VR发展迎来全新机遇

随着硬件和内容不断发展成熟,指数级提升的数据量和实时的交互体验引发了对通信网络更多、更快的传输需求,网络传输能力也成为限制VR发展的重要瓶颈,5G高带宽、低时延的特性正是对症良药。

高带宽实现头显无线化:

高带宽特性解决视频类业务传输问题,由于8K甚至更高分辨率内容占用空间较大,时长仅几秒的VR视频大小也在数百兆甚至吉兆量级,5G传输速率可达10Gbps,其带宽完全可以覆盖高清VR内容所需的实时传输速率要求,帮助VR头显实现无线化。

新网络特征提升数据传输效果:

5G通过新的帧结构、波型和多址技术等,实现端到端低时延传输,同时引入边缘计算,将部分数据处理能力下沉到更接近用户终端的网络边缘,数据不再需要往返于核心网和用户终端之间,有效降低数据处理和传输延迟。

运营商产业推动:

VR/AR被认为eMBB场景的最快落地的实践应用,在5G商用初期将起到验证商业模式、增加流量收入的作用,运营商/设备商可能会通过补贴等方式推动模式跑通,这也将进一步降低VR硬件成本、拓宽销售渠道,2018年7月福建移动已携手华为、Pico、大朋等合伙伙伴发布首个运营商云VR业务试商用。

当然,5G能力的真正释放需要基于运营商基础设施铺设和规模化普及进程,同时也依赖于重大事件(如2022年冬季奥运会等)的推动,这是一个循序发展的过程。

▲ 图片来源:华为Wireless X Lab,VR/AR连接需求及演进级阶段

未来的VR市场,究竟会成为聚焦游戏娱乐的游戏主机市场,还是覆盖普罗大众的消费级终端市场,我们尚可且行且看,但5G毫无疑问会为VR的向前演进注入全新的活力,宽带资本将与各位VR行业创业者共同期待5G助力VR产业,拥抱即将到来的发展浪潮。