2016 年下半年到2018 年上半年还是存储器DRAM 价格涨势最凶猛的时期, DRAM 存储器的价格因为智能手机、新数据中心建设等等的需求急速成长,然而在存储器厂商没有及时扩产之下,存储器的合约价格每天都在飙升,消费者组装电脑的成本也跟着抬高,涨价风潮下使得相关类股成为市场中最抢手的投资商品──特别是三星与海力士,这两家韩国企业这两年的获利连创新高,股价上涨近50% ,原因就在于存储器业务实在太赚钱了。

但原先被捧为金矿的DRAM 市场到了2019 年却急转直下,稍有涉略电脑零组件市场的读者,近来也应该感受到存储器市场的惨烈情况。

除了帐面上的合约价格直线下降之外,零售通路端的价格也跟着在年初时开始暴跌──从过去一条要价4 千多新台币(800多RMB)的16 GB 高频率存储器,现在平均只要2 千多(400多RMB)就能取得,平均价格跌幅在50% 以上。。

DRAM产品的高获利神话正式在2019年破灭,但厂商的扩厂并没有中断:全球第二大供应商的海力士(SK Hynix),近日宣布计划启动未来十年的投资计划,预估十年内共计投入一千亿美元的预算兴建额外四条产线,将用来生产次世代的储存存储器及DRAM芯片。

为什么存储器在2018 年还是市场上的抢手货,到了2019 年却突然光环尽失,成了通路商急忙想出清的掉价商品?更诡异的是,即使存储器价格崩跌,厂商仍宣布继续扩厂?

三家厂商寡占95% 市场,存储器是景气循环产业

DRAM 产业经过金融危机之后,市场需求不振、供给又过多使得产品价格不断下跌,经营情况非常糟糕,但为了追求更高的先进制程,公司又必须投入更多的资金研发,随着竞争先进制程的投资门槛越来越高, DRAM 产业顿时成了一个烧钱无底洞。

为了度过这一波的萧条危机, DRAM 公司陆续被售卖及整并到大型集团中,像是日本的尔必达、台湾的华亚科都并入美光集团,截至目前只剩下三家大公司存活,并寡占高达95% 的市占率,分别是:三星集团(45%)、海力士(29%)以及美光(21%)。

韩国是DRAM 存储器大厂的主要根据地,靠着集团内高度垂直整合的优势,在市场情况恶劣时也能靠着自家品牌与通路输出产品,对内减少库存压力,对外也能持续收购营运陷入困境的存储器厂,这让三星与海力士在DRAM 产业掌握很大的优势。

排名第三的美国美光集团则选择深耕中国台湾地区,与台湾完整的半导体供应链合作、也透过收购台湾与日本的存储器厂,一同抗衡韩国的企业巨兽,实际情况是美光与中国台湾的关系越来越密不可分,DRAM 市场形成三足鼎立的局面。

存储器产业发展至今,先进的颗粒研发技术、人才以及专利都掌握在这三家厂商手中,对外筑起的竞争高强已经让新进者难以进入。在寡占的市场情况下,存储器的供给、需求以及价格也就由这三家厂商竞合决定,因而产生存储器产业景气循环的特性:根据经济需求的更迭情况,存储器价格随着这三家企业的供给调整而波动。

为了避免DRAM 的价格再度像十年前一样崩跌,三家厂商会暗中有默契的控制产量以维持价格水准,比如说价格过低时便停止扩厂、或是中止部分产线生产,透过降低供给来拉升价格;价格过高时,厂商则会选择扩产来提升获利,随着供给增加,价格会逐步下降。

但事实上,企能够迅速透过减产来降低产量,时间只需要不到一个礼拜(或是所谓的厂房起火停产法);扩厂则需要半年到一年的时间将工厂盖好、设备与人员就定位才能开始生产,所以两者的调控速度并不一样。

这样的条件造成存储器市场的「涨价简单、降价困难」的供需调控困难现象,虽然对厂商而言是很好的情况,能够享受产品长时间高价所带来的巨额营收与利润,但垄断的法律问题是最难以处理的风险。

举例来说,2016 至2018 年,存储器市场需求面大幅增长,供给量却来不及跟上, DRAM 价格跟着水涨船高, DRAM 厂商的营收与获利都翻了近一倍,但系统厂却受到飙升的成本苦不堪言,也间接导致下游的消费者需要高昂的代价才能购得存储器,对电脑零组件市场长期的发展并不健康──此时反托拉斯法(Antitrust laws)就找上门了。

2018年4月,美国Hagens Berman 律师事务所对三家DRAM大厂提起集体诉讼,指控这三家共谋限制产量,是典型的反垄断和固定价格(price fixing)行为;另一方面,积极发展DRAM 工业的中国政府也在同年对这三家厂商展开反垄断调查。

2016 年到2018 年存储器需求大幅增长

受到前十年的惨痛教训, DRAM 存储器厂商在扩厂上现在都十分保守,但景气循环以及科技进步之下, DRAM 需求市场渐渐出现结构性的改变。在失落的10 年之后, 2016 年到2018 年迎来市场的转折点:

智能手机竞赛对存储器的需求大增

2016 年智能手机市场的竞争越趋成熟,为了创造差异化,手机厂都推出随机存取存储器更多、萤幕更大的装置,推动市场对于换机的需求。举例来说,该年引爆需求的手机是iPhone 6S 与iPhone 7 系列、 Android 厂也开始进行规格竞赛,存储器越堆越多,带动了一波行动存储器需求。

数据中心市场从2017 年开始爆发式成长

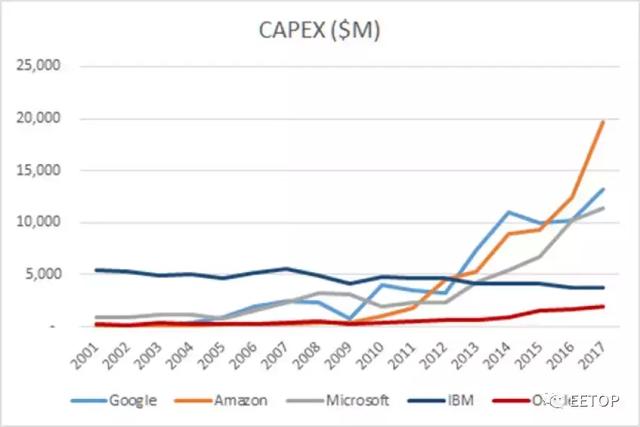

2017 年除了智能手机的存储器需求还在成长之外,更进入数据中心的建设及军备竞赛时期,亚马逊、微软、 Google 及Oracle 的资本支出都开始飙升,企业对于云端服务的需求突然间爆发,带动上述云端供应商的数据中心需求,而伺服器所需的存储器总量相当庞大,这时存储器的需求在下半年达到高峰。

当时DRAM 现货价格已经不具参考性,外部分析师只看DRAM 期货价格,客户也纷纷抢着向存储器原厂签订供应长约来确保供应量足够。

为了缓解市场需求高涨的情况,三家存储器厂商在2017 年下半年开始着手扩产,但从建厂到量产还需要一段不少的时间,期间内只能任由存储器的期货价格不断上扬,而这段时间内存储器的价格居高不下,厂商扩产的动作一直持续到2018 下半年。

2018 年加密货币挖矿潮带来一波荣景

2017 年下半年到2018 上半年,除了前述两项市场趋势持续升温之外,运算加密货币演算法所需的绘图显示卡(通用GPU)助长了后面的涨幅,由于加密货币的高运算需要倚赖大量的VRAM 颗粒(影像随机接达记忆器,Video RAM ,也属于DRAM 的一种),使得市场更加供不应求。

2019 年市场顿时翻转,存储器供过于求

然而市场的荣景只持续到了2018 年下半年,供需状况在短时间内翻转。加密货币市场价格崩塌,挖矿所需的显示卡增产需求瞬间从市场中消失,当初销售一空的疯狂景象转换成堆积如山的库存、如何消化通路端的库存成为显示卡商最头痛的问题。

再来是2017 年以及2018 年的建设的新厂已经开始量产,能为市场提供更多的存储器产量,直到2018 年下半年的产量供应渐趋稳定, DRAM 的价格这时才逐步下跌,但接下来市场需求却急转直下,。

到了2019 年初,数据中心市场需求快速降温,一部分归因于数据中心市场已经兴盛两个年度,市场呈现大半饱和状况,除了Facebook 之外,各家云端厂商都停止兴建大规模的数据中心,这样的情况使得伺服器用的存储器价格率先下跌。

除此之外,挖矿潮过后的显示卡库存问题也成了一个大问题,现有的电竞需求根本无法消化这些库存,堆积如山的库存导致显示VRAM 的订单迅速下滑。

不巧的是,智能手机的成长也在2019 年迈入成熟期,苹果新一季的财报揭露iPhone 的销售衰退了15% ,指标手机销售都不佳之下, Android 机的销售情况可想会更加惨烈──存储器市场成长全面减缓下,存储器厂剩余的产能只好转为生产消费端的存储器,但原本PC 市场的规模就不大,现在突然涌入过多的供给,市场短时间内供过于求,库存快速累积之下,造成现在存储器价格全面大崩跌的情况。

为何海力士继续扩厂?预期长期需求仍会上升之外,也防堵中国大陆DRAM 厂崛起

令人意外的是,在存储器市场快速降价的情况下,排名第二的韩国企业海力士却宣布预计从2022 年开始,将陆续投入一千亿美元要盖四条新的产线。

这项宣示被认为是为了防堵中国快速发展的DRAM 产业,虽然目前技术尚不成熟,也没有量产的能力,但在政府资本的密集投资下,未来3 到5 年还是会小有所成,预计直接让较低阶的存储器产品市场成为红海。

为了防止自己的获利能力受到侵蚀,现有的存储器厂商必须建设更先进的产线以生产下一代的存储器产品,特别是在行动装置与数据中心的市场成长减缓之后,下一个市场会是车联网与物联网所需要的低耗电DRAM 。

因此海力士认为存储器市场长期仍有成长性,但这个计划长达10 年,间接说明海力士认为物联网市场的发展速度不会像过去三年一样爆发式成长,需求会随着时间逐渐浮现。

虽然现在DRAM 价格越杀越低,但仍有不少的利润空间,为了维持产能利用率,海力士与其他两间存储器大厂也没有减产的意思, 2019 年都在持续征才与扩大产线──存储器三巨头打算用产能跟价格淹死新进入者,持续寡占整个市场。