黛安·格林(Diane Greene)卸任,托马斯·库里安(Thomas Kurian)接棒。

2 月 12 日,高盛技术与互联网大会上,库里安自去年 11 月上任 Google Cloud CEO 以来,***公开露面。他宣布了 Google 云业务接下来的计划:扩充销售团队,专注电信、零售、保健、金融等垂直领域,与成熟的大型企业合作。

库里安发言之后的第二天,Google CEO Sundar Pichai 发表博客文章称,Google 将在 2019 年投入 130 亿美元,在遍布全美的 14 个州投建数据中心。毫无疑问,行业整体日新月异的云计算是 Google 这次重金投建数据中心的核心原因之一,它需要在基础设施上为日后云业务的发展铺路。

然而颇为敏感的是,一周前 Google 母公司 Alphabet 刚刚发布了 2018 年 Q4 和年度财报,虽然营收达到了华尔街的预期,但过高的成本支出还是让 Alphabet 的股价在财报发布后下跌了 3% 左右。在市场直白地表达了对 Google 过高的广告流量成本的焦虑之后,Google 这番郑重其事地宣布对计算中心的巨额投入,显然是在刻意宣告自己对云计算业务的重视程度。

另谋出路

2018 年 Q4 财报显示,Alphabet 总营收 392.76 亿美元,其中广告营收达到 326.35 亿,同比增长 19.67%。相比之下,2017 年 Q4 对比 2016 年 Q4 的增长是 21.46%。从全年广告营收来看,Alphabet 2018 年广告营收为 1163.18 亿,对比 2017 年 953.75 亿增长了 22.02%,2017 年相比上一年增长了 20.15%,无明显变化。

搜索引擎、YouTube 等 Google 自营网站和应用板块是广告收入的主要来源。从财报来看,TAC(流量获取成本)也在增长,单季度达 74.36 亿,比去年同期上涨 15.3%。此外,CPC(每次付费点击成本)同比下降 29%,环比下降 9%。在亚马逊、Facebook 等竞争对手的‘虎视眈眈’下,Google 不得不降低 CPC 来吸引更多广告主。

除了基本业务的成本上涨,Google 在 2018 年还经历了不少计划之外的‘财务打击’。7 月,欧盟对 Google 处以 43.4 亿欧元的罚款,理由是谷歌通过安卓移动操作系统的优势,要求手机厂商预先安装谷歌的浏览器和搜索引擎。预装优势被削弱,广告收入也会受到直接的影响。在这一年,过分依赖广告的单一盈利模式为 Google 带来了不少困扰。

相比之下,非广告业务的比例却越来越重。根据统计机构 Statista 数据,Alphabet 在 2008 到 2017 的十年时间,非广告业务的收入占比从 3.1% 增长到 14%。云业务所属的‘其他业务’(other revenue),在 2018 Q4 的营收达到 64.9 亿美元,照比去年同期增长 31%。***财报中,Google 没有对外公布云业务的营收数据,但 Pichai 却在不同场合肯定了云业务的成绩,称价值 100 万美元的云业务合同比去年翻了一番。早前在去年 2 月份的财报会议上,Pichai 表示云业务(包括 G Suite 效率服务)为 Google 单季度带来 10 亿美元的营收。

在市场竞争中,‘顺风顺水’的亚马逊和微软也早已尝到了加码云计算的甜头。截止到去年 12 月 31 日,亚马逊 2018 年第四季度财报上,亚马逊季度整体营收增长了 20% 达到 724 亿美元,其中 AWS 贡献了 74.3 亿美元,同期增长 45%,AWS 收入占总销售额的 10.3%,但是 21.8 亿美元的营业利润却占总营业利润的 57.5%。对于更早入局云计算的亚马逊来说,AWS 已经成为公司利润的主要来源之一,并且地位一年比一年重要。

以 12 月 31 日收盘价来算,微软以 7798 亿美元市值超过苹果,摘得了全球市值***公司的头衔。科技股动荡的 2018 年,微软全年股价上涨 19%,背后离不开 2014 年萨提亚·纳德拉上任微软 CEO 之后提出的‘移动为先,云为先’战略。截止到 12 月 31 日的 2019 年第二财季,微软营收达到 325 亿美元,增长 12%。智能云收入 93.8 亿美元,其中 Azure 的营收增长 76%。

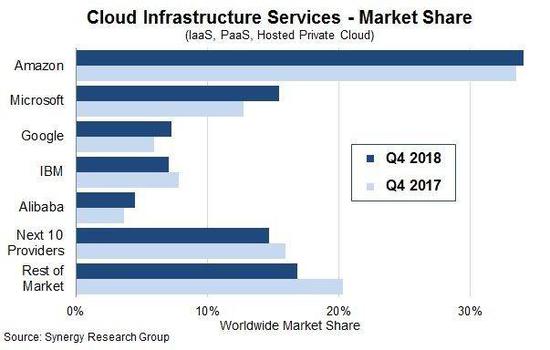

Synergy Research Group 预估全球云基础设施服务 Q4 季度整体收入(包括 IaaS、PaaS 和托管私有云服务)接近 200 亿美元,全年总计近 700 亿美元。Gartner 发布预测称,2019 年全球共有云市场将增长 17.3%,并且预测到 2025 年,80% 的企业会关闭传统数据中心,转向云服务提供商。企图通过 Google 引以为傲的技术来差异化云服务与从而与亚马逊和微软抗衡的 Pichai 自然也不想错过眼下的这块蛋糕。

格林退位

虽然目前 AWS 是占据全球市场份额最多的云服务平台,但是早在 2006 年,彼时的 Google CEO Eric Schmidt ***提出 Cloud Computing 概念。在 2008 年 4 月,Google 发布了 Google App Engine,之后在 2011 年 10 月推出 Google Cloud Platform。

2015 年,伴随 Google 收购企业服务创业公司 Bebop,Bebop 的联合创始人格林扛起了 Google Cloud 大旗。正当时,Google 想要一位有企业服务经验的人来拓展云业务,格林恰好有着这方面的经验,她是云基础架构方案提供商 VMware 的联合创始人,曾带领 VMware 在 2007 年上市。Google 从这位女工程师身上看到了希望。

不过,Google 内部的工程师文化基因过于强大,格林带领下的 Google Cloud 部门比起思考如何更好地满足客户需求,更乐意探讨产品和技术,导致了产品与客户在一定程度上产生了脱节。《连线》评论道,格林为 Google Cloud 贴上了人工智能的标签。‘虽然以人工智能为中心的策略发挥了 Google 的优势,但是如存储和网站托管的工作负载占据了云计算市场的大部分,亚马逊因此占据了这个市场的主导地位。’Technology Business Research 长期跟踪 Google 和其他云服务提供商的分析师 Meaghan McGrath 如是说。

对于格林是否有能力领导 Google Cloud 业务向前,内部员工也心存疑虑。虽然在位的三年中,格林为谷歌云建立了统一的业务线,将销售、营销、Google Cloud Platform(GCP)和 G Suite 都整合到 Google Cloud 之下。但是格林市场开拓能力稍显不足,谈及其他业务时经常‘牵扯’云业务,让合作关系依赖云计算引起了其他部门负责人的不满。据 Information 报道,Google Cloud 员工称,格林在 2017 年 3 月 Google Cloud 年度客户会议开幕式上演讲场面一度尴尬,这也加剧了内部员工的担忧。还有一位与微软和亚马逊在云计算方面的***合作商表示,格林没有建立一个能与 AWS 或 Azure 匹敌的渠道合作伙伴网络。

在离职声明中,格林写道:‘过去三年 Google Cloud 团队做出了瞩目的成就,起初我们只有两家重量级客户(Spotify 和 Snap)和一些初创公司,现在财富 1000 的许多公司都是 Google Cloud 的合作伙伴。’

但是从市场份额来看,Google 并没有取得亮眼的突破。从 Synergy Research Group ***发布的 2018 Q4 全球云基础设施服务市场(Iaas,Paas,托管私有云)份额来看,亚马逊和微软两位头部玩家各占据 34% 和 15% 的市场份额,Google 只分得 7%。2018 Q3,Google 排在 IBM 之后。在 IDC 日前公布的 2018 年上半年全球公有云 Iaas 市场份额数据,排名顺序为亚马逊、微软、阿里云、IBM 和 Google。

四面楚歌的 Google,丝毫不敢放松警惕。

孤注一掷

2018 年,Google Cloud 经历三位女性高管接连出走的混乱局面,但是库里安却依然信心满满。‘过去,Google 服务更多的是“数码原住民”’,库里安所指的是互联网背景下兴起的年轻公司,相对而言也更容易拥抱云服务。正如 Gartner 分析师 Lydia Leong 曾表示,Google 需要一个理解如何处理与大公司客户关系的团队。

库里安称在自己上任之前 Alphabet 就发力云服务销售和供应,但是在他看来,谷歌云成长的速度还是不够快。

上周三 Pichai 通过博客宣布,2019 年将在美国范围内投入 130 亿美元建造数据中心和办公室。比如新增新增、俄亥俄州、内布拉斯加州和内华达州的数据中心,扩展俄克拉荷马州和南卡罗来纳州现有数据中心。除了在美国,2018 年 8 月,Google 曾宣布在新加坡建立第三个数据中心,11 月宣布在丹麦建立***个数据中心。Pichai 在 2 月份的财报电话会议上表示,投资数据中心对于为云计算、广告、YouTube 和机器学习等方面的发展‘奠定基础’非常有必要。

Synergy Research Group 的数据显示,全球 Q4 云基础设施服务支出整体比上一年同期增长了 45 %,2018 年全年增长率为 48 %。根据 Canalys 发布的全球云基础设施支出和年增长率的数据显示,Google 不惜大刀阔斧抢占市场,2018 年 Google 云基础设施支出为 68 亿美元排名第三,但是年支出增长率***远超亚马逊和微软。

对于加码云计算的未来,Google 仍然是乐观的。谈及为何加入 Google 时,在甲骨文干了 22 年的‘老兵’库里安表示,在于 Google 的客户交谈之后,‘我得到的一致反馈是,这是目前云服务市场上***的技术。’不过,好的技术不等于好的服务,这是 Google 在格林时期就尝到的教训。

据彭博社早前的报道,库里安与甲骨文董事长拉里·埃里森(Larry Ellison)不和,争论在于库里安认为公司软件应该在亚马逊和微软的云计算平台上适配运行,埃里森却不赞成。在说道 Google 相对于亚马逊的优势之一,库里安认为 Google 并不直接与零售商竞争,‘Google 清楚,我们是为了支持合作伙伴,而并非与合作伙伴竞争。’外界认为,曾经领导 35000 位开发者,并帮助甲骨文结束产品团队和其他部门战争的产品开发总裁也许比格林更能胜任。

Forbes 称,库里安应该主导战略性收购,以此来突破 Google 的企业能力。去年,IBM 以 340 亿美元的价格收购红帽,提升自身混合云能力。据 Synergy Research Group 称,IBM 的主要关注点与其他公司略有不同,IBM 仍在托管私有云服务市场领域具有强势地位。另一桩收购交易中,微软斥资 75 亿美元收购 GitHub,交易达成后,微软可以将 GitHub 与 Azure 联系更加紧密,向更多开发者‘宣传’云服务。有消息称,Google 曾对两桩收购都有意向,不过最终失之交臂。

全球公有云市场上,Google 向前追赶亚马逊和微软,又要时刻担心计划超车的 IBM 和阿里云。‘我们还会继续在数据中心的建设和扩展上投资。’Pichai 补充道,这对 Google 的搜索业务以及云业务都很重要。面对云计算未来的广阔市场,Google 不计成本,孤注一掷。