以阿里与腾讯为代表的互联网巨头从2C领域加速向2B领域布局,以IaaS和PaaS平台为基,延伸至各类通用/垂直SaaS领域。云计算的意义在于服务企业,使其能以互联网的方式发展业务,以不断迭代的应用、大数据分析支撑企业成长。未来IaaS、PaaS与SaaS的界限将逐渐模糊,三者的融合都在于对企业的“服务”,巨头的B端资源整合+C端产品经验或将在企业服务市场起决定作用。

IaaS基础:阿里云领先全国,腾讯云加速追赶

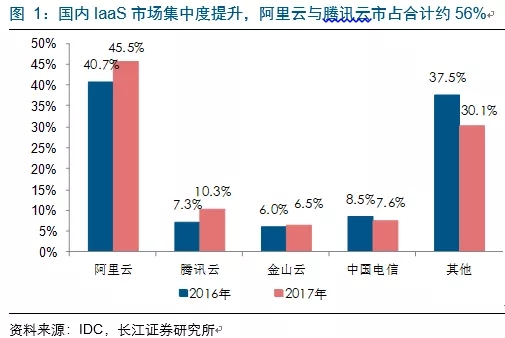

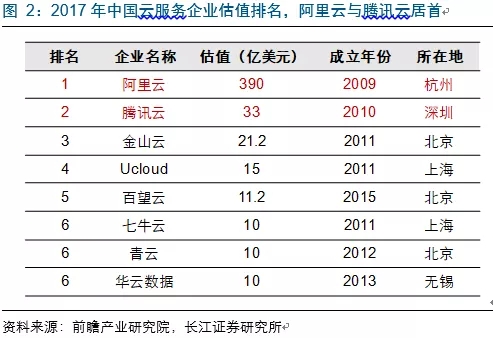

市场较为集中,马太效应凸显。IaaS是一种重资产服务模式,需要强大的基础设施投入和长期运营与技术经验积累,具备很强的规模效应。因此一旦巨头建立其优势,容易形成马太效应,通过价格、性能、服务等建立起较宽的护城河。从国内公有云IaaS市场份额便可看出,龙头阿里云2017年市场份额提升至45.5%,位居第二的腾讯云市占提升至10.3%。2017年阿里云估值高达390亿美元,腾讯云估值33亿美元,位居云服务企业之首。

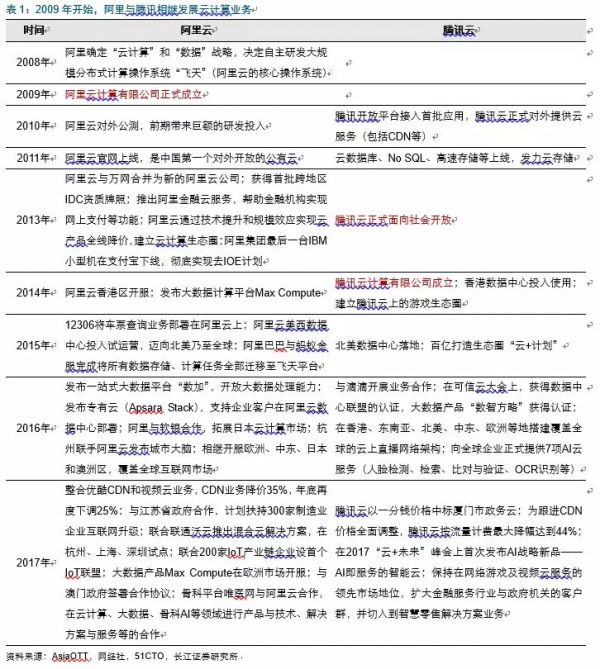

阿里先发布局,腾讯奋力追赶。阿里云的建立初衷来源于对自身IT基础设施运营效率提升的考虑,于2008年决定自主研发分布式计算操作系统“飞天”,2009年成立阿里云公司。经过近10年的发展,目前阿里云在全球已拥有18个地域、49个可用区;腾讯云起步稍晚,2013年在积累了云数据库、云存储等技术后正式面向社会开放,2014年成立腾讯云公司,经过5年的发展在全球部署了24个地域、44个可用区。在网络游戏与视频云服务领先[1]基础之上,腾讯云重点扩张金融行业与政府机关的客户群,同时切入零售、教育、医疗等垂直领域。

[1]腾讯的微信、QQ、视频、浏览器等众多产品的流量资源为腾讯云的合作伙伴带来很大吸引力,因此在游戏、视频等领域保证领先。

阿里云收入持续高增长,付费企业破万,多元化服务提升ARPU值

收入层面,阿里云收入维持高速放量增长,连续12个季度实现同比翻倍、环比增长。2017财年阿里云业务实现营收近67亿元,较之2016财年的30亿元同比增长120.7%,其EBITA由2016财年约-12.5亿元缩窄至2018财年约-8亿元,占云计算营收的比重也从2016财年的-41%增长至-6%,扭亏为盈指日可待;

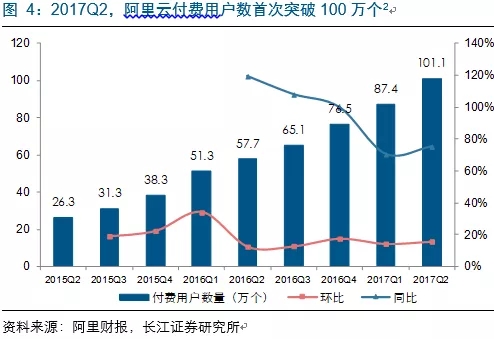

用户数层面,2017年Q2,阿里云付费用户数首次突破100万个,同比增长75%,预计仍将维持高增长趋势,ARPU值从2015Q3的2073元提升至2017Q2的2975元。在云服务价格不断下调的同时,阿里云ARPU值却呈现提升趋势,主要来自于IaaS平台提供的多元化服务带来的高附加值,同时用户付费意愿提升,其平台生态属性逐渐凸显。

[2]2017Q3开始,阿里在财报中不再披露“付费企业用户数”。

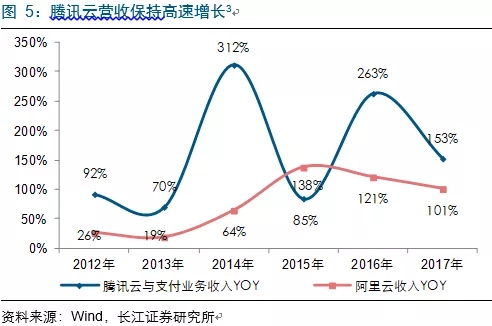

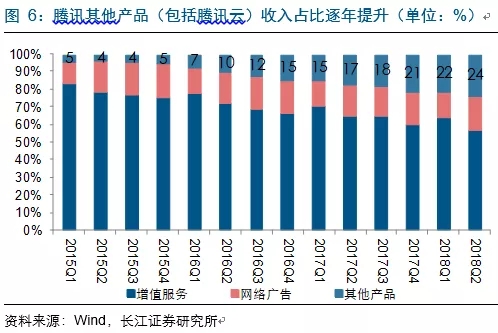

腾讯云收入保持高速增长。根据财报数据,腾讯未单独披露腾讯云的收入,而将其划分至“其他产品”中,与支付业务合并。2017年腾讯其他产品收入约433亿元,同比增长153%,2015Q1-2018Q2其他产品营收占比从5%提升至24%。根据亿欧网预计腾讯云2017年收入约45亿元。

[3]腾讯云收入在财报中“其他产品”分类下,其中包含云计算与支付业务;图中阿里云收入同比增速按照美股的“财年”口径。

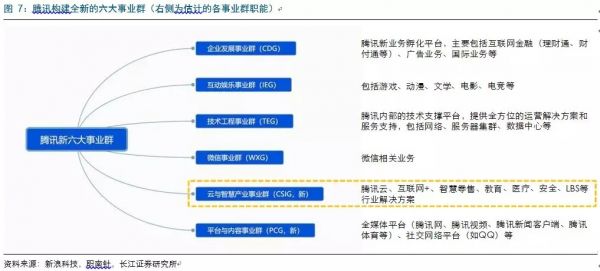

腾讯调整组织架构,迎接2B时代,腾讯云是重要抓手。近日腾讯组织架构迎来重大调整,新成立云与智慧产业事业群(CSIG)、平台与内容事业群(PCG),保留企业发展事业群(CDG)、互动娱乐事业群(IEG)、技术工程事业群(TEG)、微信事业群(WXG),原有的社交网络事业群(SNG)、腾讯移动互联网事业群(MIG)、网络媒体事业群(OMG)解散,打散至各新部门,云计算、AI、企业服务得以强化。腾讯原有架构导致部门之间业务与数据割裂的问题有望得以改善,在资源倾注与战略支持下实现内部协同与分享,助力企业从消费互联网向产业互联网递进。在大数据、生态能力等方面腾讯与阿里比肩,是腾讯云追赶阿里云的重要基础。

2B市场难以一家独大,IaaS市场未来或呈现多寡头格局。无论是政府还是企业客户,考虑到数据安全、服务能力等因素,客户基本会选择多家供应商。公有云IaaS作为基础IT架构提供者,可类比为水电等基础能源,未来的供应商格局不会出现完全垄断,多元化发展是大趋势。

SaaS服务:从办公协同到连接“通用”、深化“垂直

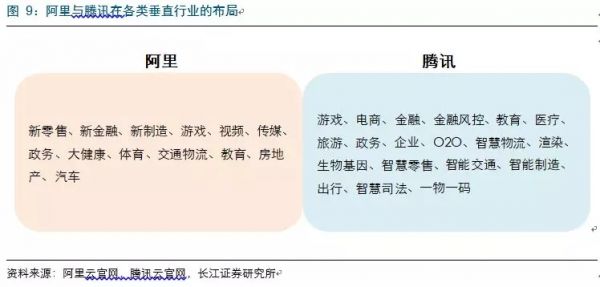

阿里与腾讯在企业SaaS领域同时涉足“企业通用软件”与“行业垂直软件”。通用软件层面,二者以IM(即时通讯)、办公协同为出发点,延展至财务、人力、CRM等更多领域;垂直软件层面,阿里与腾讯通过投资入股的方式弥补在细分行业的短板,同时通过搭建的PaaS平台集成各类合作伙伴的应用,整合销售渠道与平台资源最终触达企业和个人用户。

1、通用SaaS:阿里钉钉与腾讯企业微信的移动办公之路

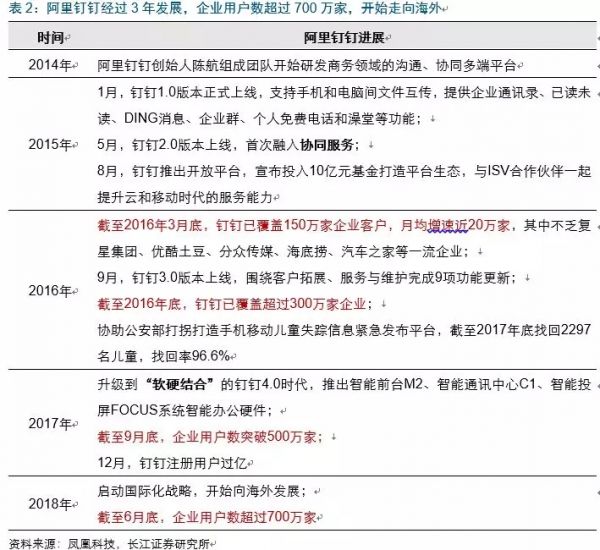

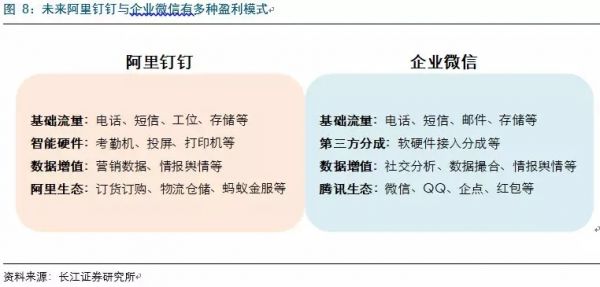

消费互联网搭建的社交/支付体系为商务领域的IM(即时通讯)、财务、办公协同等做好了铺垫。阿里在企业办公领域先行一步,于2015年1月正式上线阿里钉钉,不断更新升级,融入协同服务、智能硬件,进一步延展至CRM服务。截至2018年6月底,企业用户数超过700万家,并于2018年开拓海外市场;腾讯于2016年4月上线企业微信,两年后企业用户数达到150万家,在IT服务、零售、制造业领域渗透最多,中国500强企业中的80%已开通企业微信。未来腾讯将企业微信与微信功能打通,链接小程序、微信支付等各类环节,实现微信生态中的商业闭环,有望赶超钉钉的脚步。

定位中小市场,完善服务生态。阿里与腾讯的定位主要在于中小企业市场,通过自身的生态产品为其引流大量客户[4],与其它创业公司相比具有获客与成本优势。通过打通OA、人力、财务、CRM为企业免费搭建通用管理体系,通过开放平台引入ISV等合作伙伴,提供定制化工具及接口,进而满足更多元的需求。二者沿用互联网的“免费”思路,未来可通过“羊毛出在狗身上”的方式变现,在自身生态体系中加持服务。

[4]比如阿里通过淘宝、天猫等想钉钉导入客户,腾讯可将邮箱的企业用户、微信工作群的用户转移到企业微信上。

阿里腾讯进军企业管理软件,我们认为对开拓中小企业的创业公司具有较大威胁作用,但对于深耕大中型企业的公司,尤其是在细分领域积累已久的软件企业影响较小。关键原因在于企业级软件比拼“功能”的意义不大,而对不同行业的办公场景与经营模式的理解尤其重要,最终要落实到产品能为企业优化管理制度、提升经营效率,这是互联网公司难以在短期内实现的。

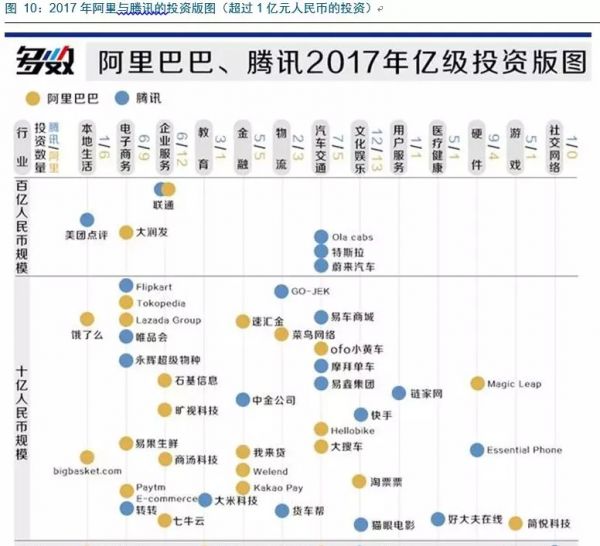

2、垂直SaaS:扩张2B投资版图,触角伸向众多细分领域

从近年来阿里和腾讯频频的动作中,可以发现企业服务已成为互联网巨头们共同扩展的领土,是其未来发展的战略重心。企业级市场的行业属性较强,对于垂直领域业务阿里与腾讯多采用投资入股的方式,以便整合资源落实B端服务。例如2017年腾讯投资入股星环科技(大数据服务)、驿氪(零售营销)、快法务(法律服务)、医联(医疗健康)、大米科技(教育)、链家网(房地产)等企业服务产品,在商汤、旷视、深鉴、七牛云等知名企业服务领域也都有阿里的身影。

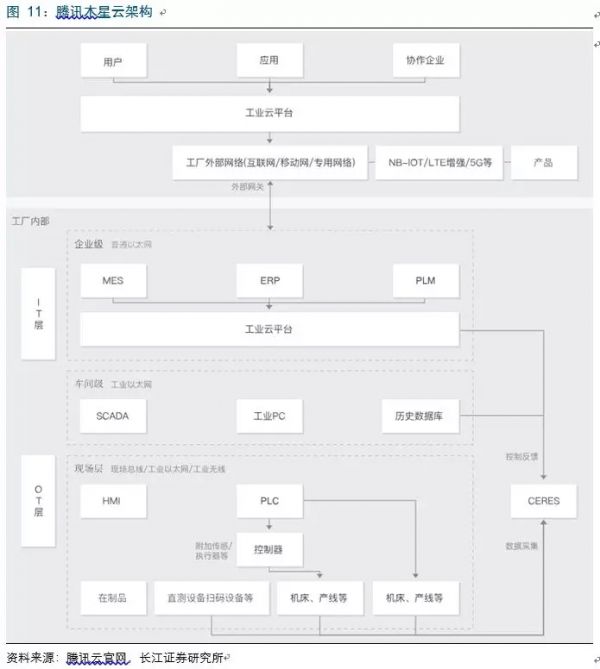

巨头加持智能制造,发布工业互联网平台。阿里与腾讯在制造领域的布局不甘落后,凭借雄厚的资本与技术实力,打造工业互联网平台,致力于为工业企业转型升级赋能。

2018年5月,腾讯与国家工业信息安全发展研究中心、深圳华龙讯达联合发布工业互联网平台“腾讯木星云”,基于腾讯云平台架构和华龙讯达以CPS为核心的数字工厂建设技术,融合企业微信开放生态,构建一整套从企业底层设备数据采集互联到用户、开发者合作共享的完整连接体系,搭载丰富的工业机理模型和智能工厂解决方案。目前已在汽车、医药、机械制造、交通、核电、风电等行业进行推广应用,提供数据采集、数据建模、虚拟制造、大数据分析、虚拟供应链管理、产品全过程生命周期等工业互联网平台应用。

2018年8月阿里云发布了与重庆南岸区政府、工信部赛迪研究院共同打造的“飞象”工业互联网平台,基于阿里云专属服务器部署的工业互联网操作系统,包含边缘计算平台与工业PaaS云平台两部分,主要为物联网的软件服务商与系统集成商提供分布式,模块化开发和运营环境。首个客户汽车零件制造商瑞方渝美通过飞象平台将零件交付时间缩短了20%以上,品质提升5%以上,综合成本节省8%了以上。飞象的目标是在3年内接入100万工业设备,助力重庆4000家制造企业升级。

3、构建PaaS开放平台,联手合作伙伴共享行业生态

阿里与腾讯在各行业的攻城略地有一套共同的战略逻辑:在自身提供核心SaaS应用的同时,向各类行业合作伙伴开放应用定制平台,使其迅速配置出特定领域、特定企业所需的SaaS应用。通过联手各类开发/服务/合作伙伴,与自身平台应用集成,提供具有强大定制化的应用能力。同时整合合作伙伴的销售渠道、平台资源,最终触达企业和个人用户,共同分享收益。而PaaS平台是开发者与公司运营和部署应用软件的环境,是阿里与腾讯构建行业生态的关键,这也是IaaS、PaaS与SaaS的界限逐渐模糊的原因之一。