有什么事是比赚钱更爽的吗?那当然是什么也不做就赚钱。

小的时候,还曾经想当科学家的我们可能想过这样一幕:发明个机器人,让他去想办法赚钱,我们自己只管花钱就对了。

而当AI技术到来之后,很多人惊奇地发现,这个没出息的梦想居然真的有可能要实现。

是不是还有点小激动?

AI理财、机器人理财、智能投资顾问,无论叫什么名字,以AI技术带来的财富管理服务,正在影响着中国金融市场的发展方向。从2016年底,无论是BAT这样的互联网巨头,还是各大银行的理财服务,都已经出现了AI的烙印。

那么问题来了,这么多AI,是不是意味着投资经理和理财产品销售这样的岗位,即将失去存在价值?或者目光放远一点,是不是AI可以帮每个人赚大钱的日子已经不远了?

神州遍地有智投

李开复有个被广泛引用的观点,他认为“金融是AI最好的落脚点,因为金融行业的数据积累、流转以及储存和更新,都比其他行业更能够满足达到让智能机器人深度学习算法的大数据需求”。

这个逻辑在技术上是成立的,相比于很多fintech产品,讲半天却搞不懂自己到底是怎么tech的,以AI算法+大数据完成财富匹配,在各种层面都看起来更加合理。

面对着互联网金融的兴起与庞大的理财需求,加上AI本身的风口属性,AI作为新的金融市场驱动力,在这两年就变得格外突出了起来。

2016年,先是广发等券商推出了智能投顾服务;随后招商银行成为了第一家推出智能投顾产品的银行机构。紧接着蚂蚁金服等互联网平台开始进入。

直到今天,各大券商、银行、保险、基金、互联网金融与在线支付平台,基本都布局了自己的AI产品与业务部门,或者在各种产品中加入了AI的身影。

霎时间华夏处处风雷涌,神州遍地有智投,那可真不是盖的。

为什么这个产业端口发展速度如此之快?其实也不仅是风口效应使然。

首先,AI+理财确实有技术上的合理性和解决能力。

理财产品的选择和决策,在今天绝大部分工作是归纳各种经济数据、市场表现数据,然后分析运行模型,最终决定如何买进卖出的方案。如上所述,这些基本是数据轨迹工作,而且金融产业有足够的数据积累,交给AI来做理性可观分析是有理有据的。

而且在金融数据爆炸的今天,无论是客户还是理财经理,都是无法看完和理解全部数据的。所谓多知者多得,金融就是拼消息的,让AI昼夜不停处理数据似乎是让投资者更有优势的一件事。

于是,能够自圆其价值的算法理财就一步步随着AI火了起来。

其次,纵观世界市场趋势,智能投顾也是当之无愧的主流。

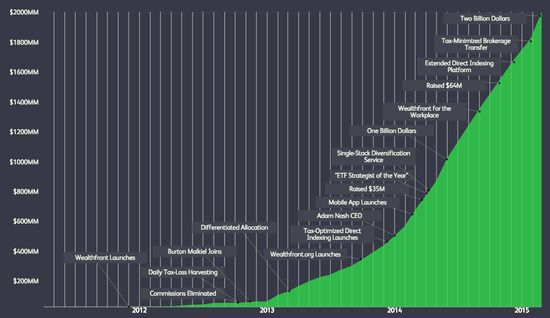

智能投顾的鼻祖,是在2010年成立的Wealthfront。到今年年初,Wealthfront已经管理了100亿美元,成为金融界当之无愧的重要势力。随着智能投顾在国际市场中占比越来越多,技术更加成熟,中国企业当然也紧跟趋势。

再者,智能投顾是一个非常能够发挥中国互联网产业平台化优势的技术。基于支付平台的海量数据,再匹配五花八门的基金与理财产品。这个逻辑可以让中国互联网数据化的高渗透度得到最大发挥。当投资产品成为内容,AI成为千人千面的驱动引擎,金融平台就可以开始觊觎微信这样的超级平台地位。想象力充沛到爆炸。

种种期望相加,再接着AI的风头与互联网金融普遍转型的新需求,智能投顾在不到两年的时间里火速发展。去年7月,易观发布的《人工智能理财市场专题分析》预测,到2020年,中国人工智能理财规模将达到5.22万亿元。按照这个轨迹发展,智能投顾绝对将迎来爆发式增长周期。

于是乎,那些“不自量力”到与AI抢饭吃的人类投资经理岂不是很危险?

事实好像并非如此。

理想与现实间的差距

2018年,是AI金融依旧充满希望的一年,各种好消息接踵而至。但对智能投顾来说好像并非如此。

首先,最关键的是大家发现,这东西好像收益率没有那么神啊。

根据金融界基金的《中国智能投顾行业2018年月报》显示,国内智能投顾产品月度收益率普遍无法达到4%。4到6月受大环境影响更是普遍呈负数。当然相比A股智能投顾产品还是展现出优势了,但是毕竟不能这么比对不对……

收益率普遍放缓,让智能投顾这几个月的日子并不好过。虽然产业合作、融资事件与新产品依旧在增长,但舆论已经开始将智能投顾与“皇帝的新衣”联系到一起。

其实从根本来说,中国的智能投顾产业问题在于,这一产业缺乏欧美市场的最直接优势:普惠性。

在欧美市场,理财经理的雇佣费率与投资起点是非常高的,动辄百万美金起做。于是自动化的智能投顾产品,可以用低成本、低门槛、低费用的优势吸引大量中产理财客户。但在中国,理财经理的本质工作还是偏于基金销售,也不从C端客户这里拿多少佣金,那么AI系统的核心优势显然就被摊薄了。

而且在中国的投资市场中,资产产品的形态与产品数量并不太多,AI帮你在茫茫大海中找到心仪的那只基金,在中国基本上并不成立。人与AI的投资顾问角色,本质上也就没有太大区别了。

还有一个智能投顾理想与现实间的差距,是难以掩盖的隐患,那就是AI的黑箱性。由于很多深度学习算法,无法解释做出选择的逻辑与过程。类似模型应用于理财匹配中,就变成了AI给了你建议,但用户不知道AI是如何分析、如何思考的——当然也不知道到底是AI在思考还是人类替它在思考。

这一点加上并不够神奇的收益率,就会让用户开始思考AI应用的必要性是否成立,甚至会怀疑,是不是黑箱中只有两个销售人员随便一推荐?根本没有AI碰过我的数据和需求——毕竟这在中国也不是什么新鲜事,即使被揭穿也可以叫“人机耦合”嘛。

这引申出另一个问题:智能投顾雨后春笋般疯长,也吸引了大批没有AI技术的“AI理财平台”,尤其是P2P不断收紧,互联网金融日子愈发难过的时间里,打着AI的旗号某种程度上成为了一些互金平台的“避风港”。

但新瓶装的还是旧酒,更何况有些平台可能瓶也没换,只是换了个商标贴纸而已。这让AI投顾出现了很多“伪装者”和“擦边球爱好者”。

即使是比较出名的智能投顾平台,也在发展过程中接连陷入麻烦,比如2017年,理财魔方、拿铁理财等平台,都因涉嫌违规被监管机构点名。那么五花八门的AI理财、智能投顾有是什么样子呢?恐怕看客和买家都不得而知。

美好的愿景,极速发展的产业,以及略微有些打脸的现实,这三者叠加在一起,组成了今天很复杂的智能投顾产业。那么最终的问题来了:这种情况下,理财经理们需要担心饭碗不保的问题吗?

基金经理们,有必要担心失业吗?

答案是基本上不用。

这不仅仅是因为智能投顾产业发展中的种种实际问题,让我们难以看到人类员工短期被取代的可能。同时也是因为理财与投资本质上不仅仅是个数据游戏,对突发消息的判断、对不规则市场运动的预测,这都构成了投资理财工作的基本面。

今天很多实验已经证明了,目前的AI技术是难以适应股市这个复杂世界的。尤其AI难以具备对风险的有效判断,也缺少灵活处置问题的机制,这都让投资理财从业者从根本上获得了岗位存在合理性。

而且从产业运营的角度,今天的AI理财产品受众,与传统理财产品市场中出现了某种程度的差异化:选择智能投顾的,更多是依赖自动化运行、很少有时间进行复杂理财操作的年轻消费者。这类消费者中很多来自传统理财市场之外,由于智能投顾的快捷方便,他们加入了这个市场圈层当中。

而大平台加小个人的风格,是更适应于这些消费者的。很多智能投顾平台中成长起来的投顾专家、在线咨询师,都可以说是基于智能投顾产业获得了新的行业增长机遇。这样来看,智能投顾的出现还很有可能增加一部分行业内的人工岗位。

整体层面来看,积极与AI技术相结合,个体打造完善的用户服务能力,把AI变成业务工具,更符合今天的金融投资产业对从业者需求。

还是那句话,让你自己的工作复杂起来,AI绝对是一时半会撵不上的。

后记

当然,事情也不是那么简单。我们不想仅仅下一个主观判断,说哪些工作很保险,而是希望从劳动力替代的角度,跟大家一起去透视每一个行业在融合AI时的真正现状,看看到底是哪些机制可以让我们保留自己的工作,甚至用AI让工作更美好。

总的来说,在今天这个节点上,假如我们迟迟不愿意承认AI确实能够代替人类工作,那就有点鸵鸟主义的意思了。

就像蒸汽机的应用、石油工业的成熟一样,AI必然造成大面积的劳动岗位迁移。这个迁移已经可以在各行各业看到端倪,假如我们今天一味强调AI不会造成岗位破坏,只会让每个人的生活更美好,那显然是非常不负责任的观点。

但也要知道,AI并不是万能的。就像我们在系列中讨论的那样,很多看似简单的工作,实际承载着大量的复杂情况判断、与人的沟通,这些都是今天AI技术真实的盲区。这些价值的存在,都克制着AI对人类岗位的取代效率。

另一个有利情况,是要承认今天在绝大多数产业来说,AI更像是新的工具与助手,并且本身也在多种角度制造新的工作机遇。就像很多我们担心的破坏性技术一样,AI也很有可能在无声无息间完成产业转移,从而让更多人享有更优质高效的工作体验。

最后说点直接的:真正将危险性暴露在AI面前,很可能快速被取代的,是那些重复性高、低智力密集、与文本和数据打交道为主的工作。如果你真的在从事这样的工作,不妨思考一下如何调整职业技能,创造更多附加价值。