面临的事实是,在境外使用支付宝或者微信支付的,主流仍是庞大的国内“出境游”群体。

随着电子商务与社交红包的普及,国内消费者已经把使用手机“扫一扫”买咖啡、骑自行车、叫外卖当作一种生活常态,而中国移动支付领域的“双寡头”——蚂蚁金服旗下的支付宝与腾讯财付通旗下的微信支付,都开始了加快海外布局的步伐。

由于在他国开展支付业务需要获得金融牌照,与当地已有牌照的公司合作成为推广移动支付的主流方式,仅在3月,双方就动作频频:3月21日,蚂蚁金服与印尼 Emtek 集团联合推出的电子钱包DANA 正式上线;3月26日,微信支付则与新加坡星网电子付款公司(NETS)开展合作,未来可让新加坡当地NETS 用户扫描微信二维码付款。

也就是说,不论是通过第三方支付公司还是银行卡类的清算机构,腾讯和阿里巴巴都想在更多国家复制出“印尼版支付宝”或者是“新加坡版微信支付”。

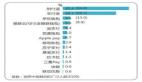

单从开拓国家数量来看,支付宝暂居先发优势——***数据显示,支付宝已覆盖全球38个国家和地区与数十万商户;微信支付也已登陆超过25个国家和地区,覆盖全球超过25万境外商户。

但巨头想要的不仅如此。

一个不得不面临的事实是,在境外使用支付宝或者微信支付的,主流仍是庞大的国内“出境游”群体。根据今年2月尼尔森发布的白皮书《2017中国境外旅游和消费趋势白皮书》显示:约有65%的中国游客在境外旅行时使用移动支付,而非中国游客仅占11%。

可以说,巨头在海外市场推广移动支付的目标客群,一定不会仅仅是出境游的中国旅客,而如何进行产品在他国的本地化策略,建立良好的产品体验, 就成为巨头推广移动支付的必经之路。

水土不服的“扫一扫”

身处3月的新加坡街头,随处可见带有支付宝 Logo 的出租车穿梭在街头。在当地打开支付宝,各式折价券、商超推荐、退税入口琳琅满目;而在新加坡最繁华的乌节路商业街,随便走进一家店铺,竖着支付宝或者微信支付的牌子也在悄悄“宣誓”着主权。

但在钛媒体走访多家商户时,对方均表示:“扫码支付的还是以中国人为主,本地人很少用手机支付。”

尽管可以通过机构合作的方式将移动支付推广进海外市场,但在产品落地阶段,移动支付工具仍阻碍重重。

一方面,不同国家对于交易结算系统政策不同,大多海外银行也会对支付平台转账所承担的结算业务疑虑重重,这会造成有“支付工具”,但无卡可绑的尴尬局面,无形中提升了用户的使用门槛。

“新加坡很多银行并不支持电子钱包对银行卡的在线转账,用户的钱只能通过电子钱包消费,提现的话需要去银行办理。”一位在海外经营第三方支付公司的业内人士告诉钛媒体。

用户习惯的养成则是另一个壁垒,对于欧美等发达国家来说,发达健全的信用卡体系已经被消费者接受,人们对“扫一扫”的付款方式在安全与数据隐私层面充满疑虑;而在东南亚等地,现金依旧是***的支付方式,根据 PayPal 的一份调查显示,90% 的新加坡人表示现金是他们的支付优先选择。

90后的 Mandy 是一位出生在新加坡的华裔,作为使用Facebook、Instagram 长大的一代,Mandy 的日常支付方式依然以信用卡和现金为主,谈及中国的扫码支付,Mandy 有些疑惑:“信用卡已经很方便了,为什么还要去扫一扫?”

这样一个看似简单的疑问,已成为巨头对发达国家用户推广移动支付的首要难题。和中国市场淘宝之于电商、滴滴之于打车、微信之于社交的情况不同,仅拿东南亚11国为例,分散的市场让支付宝与微信支付必须花费更多精力与资源与各地的头部互联网企业达成合作,用移动应用的使用习惯倒逼海外用户“扔掉”信用卡。

支付工具的本地化策略

在错综复杂的海外市场,支付领域的大公司都在战略的推进中尝试着更多手段。

在位于新加坡的全球支付与金融服务峰会 Money 20/20 Asia 现场,蚂蚁金服 CTO 程立就谈到了集团在海外推广普惠金融的战略布局。除了推广线下的支付网点之外,蚂蚁金服还将过往在云计算、AI、区块链领域的技术积累形成平台,形成B.A.S.I.C 金融基础技术战略(区块链 Blockchain、人工智能 Artificial Intelligence、安全 Security、物联网 Internet of Things 和计算 Computing),去赋能商家和合作伙伴。

面对移动支付的浪潮,信用卡厂商也在持续升级新型的支付手段。

在 Money 20/20 Asia 现场的 Mastercard 万事达卡展区,钛媒体看到了***的信用卡支付方式。

指纹识别是万事达在2017年对传统信用卡的一项创新改革。通过在万事达信用卡右上方新增的指纹识别芯片,消费者可以在刷卡时像使用支付宝、微信支付那样按压指纹完成支付,从而代替密码验证的繁琐步骤,

想要申请这种这类带有指纹识别芯片的信用卡也并不困难。消费者只需在银行登记指纹,指纹数据就会经过加密放到卡内,而卡片的使用范围包括现有的、配置了 EMV 芯片的刷卡机(EMV 是国际通用的金融 IC 卡支付标准),但不能在只配备磁条的刷卡机上使用。

除了以指纹识别为代表的生物技术以外,万事达卡还展示了另一款物联网“万物支付”的理念产品:智能指环支付。

这不是万事达卡***次展示此项技术,在2015年拉斯维加斯的 Money 20/20 现场,万事达卡就提出了“万物支付”,即利用消费者未来会随身携带的物联网产品,比如运动手环、车钥匙、智能指环等,通过植入的支付模块核实身份信息,代替信用卡进行支付。

在万事达卡亚太区联席总裁凌海看来,接连推出的新型移动支付方式更像是基于消费者行为的测验。凌海以澳大利亚与中国的消费者差异为例:在澳大利亚,人们倾向于使用诸如 Apple Pay 一类的 NFC(近场支付),所以在当地推广适用于中国消费者的扫码支付就会比较困难。

“不同国家的市场要区分对待,技术不见得是放诸四海而皆准的,我们现在跟客户的合作、也是要更多尝试不同的技术。”凌海告诉钛媒体。

除了在支付手段进行创新外,“数据”是大公司必须要深耕的另一类资源。

作为全球第二大信用卡发卡组织,万事达卡为超过210个国家提供服务,其所拥有的世界各地消费者画像自然被当作宝贵的数据资源。而对指纹、人脸等生物识别技术的推广与可穿戴设备的研发,也是在维护数据隐私的前提下,从更多维度去获取消费者的行为轨迹。

“更广泛的交易方式可以让支付本身变得更便利、更安全,而消费者使用手机、智能穿戴设备、人脸识别、指纹支付的过程中也能构建起一套用户画像,我们也能因此了解到不同国家用户的消费行为习惯,帮助他们改善使用体验并带来更好的服务。”万事达卡亚太区数字支付及创新实验室副总裁Tobias Puehse 对钛媒体说到。

不过,目前这些依靠生物识别、智能穿戴的新型支付方式大多仍处在试验阶段,万事达卡也仅在小范围国家内上线以上功能。其中指纹芯片信用卡在2017年推出目前只在南非进行试点,并计划推广至印度市场,近期并无进入中国市场的打算。