快捷支付指用户在电商网站上执行支付时,不需要输入卡信息,仅根据短信或者其他的验证方式确认身份后,就可以执行扣款的支付方式。 这是目前电商网站采用的主要支付方式。 快捷支付分为首次支付和非首次支付,他们的流程是不一样的,区别就在于首次支付的时候,用户需要绑卡。而非首次支付则是直接使用已经绑定的卡来执行扣款,仅需做身份验证就行。注意,这里介绍的是电商网站为业务提供的快捷支付接口,而不是银行或者其他渠道提供给电商的快捷支付接口。

一、支付场景

快捷支付第一步是要求用户做绑卡操作。绑卡是将用户的银行卡信息提供给电商,以后电商就用这个信息去银行完成支付。绑卡实际上是一个授权,让用户允许商家自动从他的账户上扣除资金。所以绑卡也叫签约,用户和银行,商家的三方签订的支付合约。 但我们知道,绑卡对用户和商户来说都存在巨大风险。如果说用户绑卡是图省事,那商户为什么要做这个事?快捷支付在支付场景上的优势在如下几个方面:

1. 提升支付成功率

网银支付需要用户去银行开通网银,而对快捷支付来说,这并不是必须的。 这样使得可以使用快捷支付的用户群体得到扩展。 使用网银支付成功率在20%左右,银联直联成功率一般在50%左右,银行卡直联可以提升到70%左右。这是相当可观的数据。所以,当你看到绑卡送洗衣粉之类做法时,不需要担心商家会不会赔本。

2. 提升支付安全性

网银是需要用户自己来保证支付环境的安全。在支付宝推出快捷支付和卡通支付之前,网银还是主要的支付方式,这导致各种的木马,钓鱼病毒肆虐,目标之一就为窃取用户的银行卡信息。银行发放U盘U盾,各种的证书,都是为了保证网银支付的安全,这也带来了各种支付的不便。 哪天忘了带了,就无法完成支付。而快捷支付是由商家来保证支付信息的安全,可靠性得到保障。当然,至于商家如何保证这些信息安全,还有待商榷。总的来说,这也比个人自己抵御黑客黑产要靠谱多了。

3. 提升用户体验

想想网银支付的流程,用户在跳转到银行页面后,还得插入U盾,各种的核对。产品经理应该知道,每增加一个操作,都会带来一定的掉单率。 而快捷支付仅需在第一步完成绑卡后,以后的扣款,最多一个短信就搞定了,败家更方便。 在快捷支付中,绑卡和支付都不需要和渠道打交道,都是通过服务器来中转。而且在绑卡成功后,操作都在服务器上进行。这使得这种支付方式可以跨平台使用。手机,PC都可以。甚至在其他终端完成绑卡后,可以在电视,嵌入式设备上做支付。

4. 获取可靠支付数据

快捷支付还有一个很好的副作用, 那就是得到真实用户信息,特别是身份证信息、银行卡号、手机号、验证方式、真实姓名等。再结合用户的订单信息,大家就可以知道为什么淘宝、京东等这些电商网站现在的商品推荐会这么精准了。

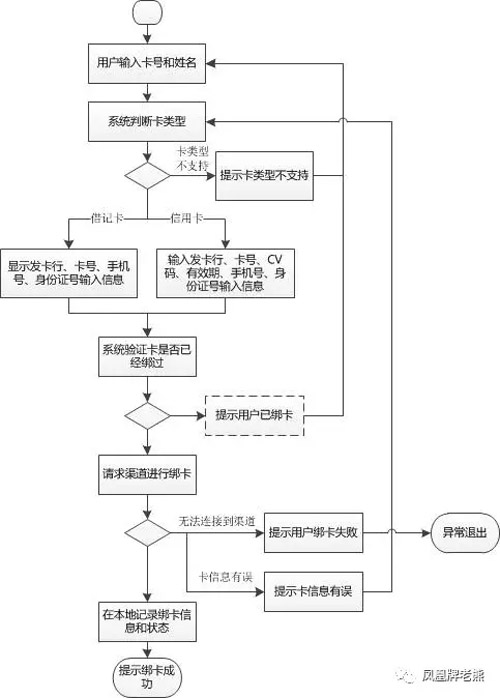

二、绑卡流程

怎么绑卡?我们知道对接银行有两种途径,直接对接银行接口和通过银联来间接对接。这两种情况下绑卡处理也不同。 直观的,电商网站会在用户后台提供一个绑卡的入口,让用户直接绑卡。以支付宝绑卡流程为例,我们可以体验下:

这里有如下要点:

- 只能绑自己的卡,这主要从安全角度考虑。作为自己的卡,指银行卡在银行预留的姓名和身份证与网站预留的一致。

- 需要用户在银行侧预留的手机号进行短信验证。但不是所有银行都需要。这个时候,为了统一处理,可以考虑自己发验证短信。

对这个入口不要指望太多,更多的用户是在支付中绑卡。也就是提交订单后,发现没有银行卡了,就开始绑卡。 和纯绑卡流程不同的是,最后一步,绑卡成功后,一般都同时完成支付。有些渠道会提供绑卡并支付的接口,减少交互次数。

为了保证卡的安全,绑卡有这些前置需求:

用户必须已经绑定了手机号。该手机号用于修改支付密码。

用户需设置了支付密码。支付密码不同于登录密码。

针对用户不同状态,绑卡流程上有区别。当然,绑卡是安全操作,要求用户必须登录到系统中。为了避免和服务器端的交互被劫持,所有操作必须在安全协议中进行,即使用https。

1. 输入卡号

用户输入卡号,系统对卡号执行初步验证。 验证的依据是卡bin和LUHN算法。参见支付系统之银行卡支付。 当然,还有些系统会提供扫卡识码的功能,比如微信支付。 扫码识别的准确率可以达到99%,有些卡的卡号颜色和背景色一致的,就会识别出错。 如果用户没细看,进入下一步,就会报告错误了,这种错误还比较难发现。自动识别卡号,还需要考虑在识别错误时如何圆过去的问题。

2. 获取卡信息

首次绑卡需要提供卡信息。借记卡需要卡号,用户真实姓名和身份证,这个所有银行都一样。(有不一样的,留言告知,谢谢) 信用卡就复杂点。大部分信用卡还需提供CV码和有效期。但是如果和银行关系好,拿到合适的接口,把这两个因素都免了,也是有可能的。

3. 要素验证

首先在服务器端做验证。主要是验证卡是否已经被绑过。 如果一个用户有多个账户,系统还需要考虑是否支持这些账户都绑到一个卡上。 接着调用银行绑卡验证接口进行绑卡。这里有一个四要素验证的概念。由于国内要求实名制,所有银行卡都是实名办理的,所以银行可以验证姓名,身份证号,银行卡号和手机号是不是一致的。如果没问题,则会发短信到手机上。

这里还有几个注意点:

1.关于手机号。大家都知道,银行预留的手机号一般都是办卡的时候留的,过了几年,换手机了,很多人就忘了同步到银行。所以很多银行就不验证手机号。

2.关于验证短信,手机号都不是必须的,那短信就可能都不发了。这在流程设计时需要统一处理。银行不发短信就的自己发。

3.重复绑卡问题。如果系统支持多账户,那不可避免的出现一个人绑卡到多个账号上。渠道侧绑卡,有接口支持重复绑卡,有些是不支持的。所以如果需要重复绑卡,还得在服务器端处理。

4. 执行绑卡

用户输入短信验证码并确认绑卡,服务器端将用户实名信息以及短信验证码组合形成报文,发送给银行,执行签约操作。银行侧签约成功后,返回签约号给商户。 这一个处理逻辑放在支付渠道侧介绍。银行会返回如下结果:

签约成功:这意味着可以建立签约关系。而签约关系在支付系统中则通过虚拟账户来表示。 具体的账户设计参见账户模型。

重复签约: 按照业务考虑是否支持重复签约。 一般针对一个银行卡仅保留一个签约关系,建立一个虚拟账户。

签约失败: 需要提示具体失败原因。

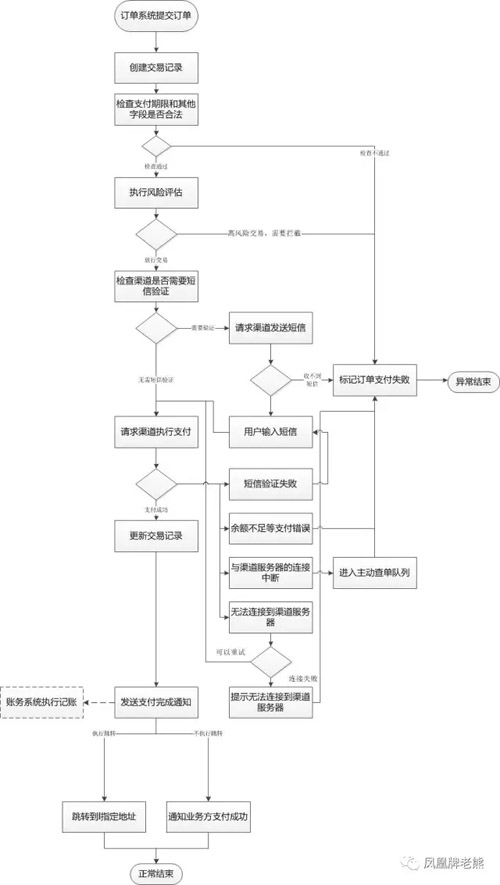

三、扣款流程

在完成签约后,支付处理就相对简单不少。扣款流程如下:

流程要点:

订单系统生成订单后,请求支付系统执行支付;

支付服务器生成支付记录,请求渠道执行支付。如果该渠道需要短信支持,请求渠道发送短信。

服务器端在生成支付记录后,请求渠道执行支付。对于需要短信验证或者其他身份验证方式的支付行为,还需要首先请求渠道发送短信,之后让用户输入短信验证码。之后将订单、短信验证码、支付金额送到渠道侧,执行支付。

这里需要关注如下问题:

1. 订单有效期

用户必须在订单有效期内完成支付。支付时,必须为每个订单设置有效期。这个有效期不能太长,一般不会超过一天。有效期可以从下单开始算,避免使用相对日期。 在执行支付时,需要验证下订单是否还在有效期内。

2. 同步和异步处理

银联提供的商户侧开通快捷支付接口,不同步返回最终扣款结果,而是通过异步通知的方式来返回。 异步通知会多次调用回调接口, 直到调用成功。 所以,一个订单支付成功的通知,有可能会收到多次回调。

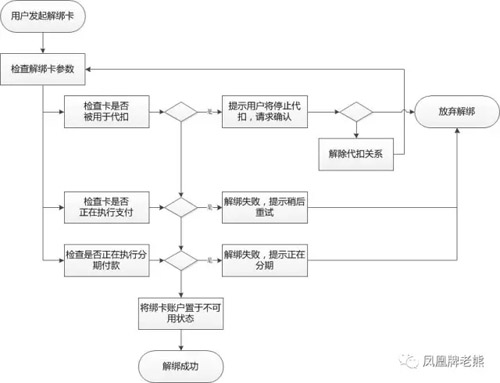

四、解约流程

解约流程一般是由用户自己发起。当然,存储在本地的签约信息只是被设置为无效,而不是实际删除。 解约时,还需要注意相关的订单是否都已经完成。

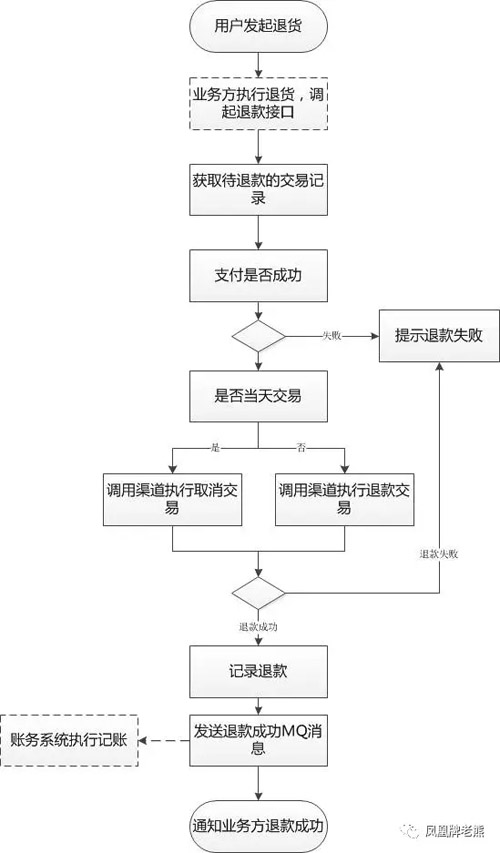

五、退款流程

没有平白无故的退款。支付都是由交易调起的,那退款就都对应的由退货发起的。 针对已经扣款成功的交易执行退款。如果交易还在进行中,比如渠道侧还没有返回结果,则执行退款会导致状态不可预知。

注意,退款的钱并不一定立即到账。不同银行、不同渠道到账时间不一样。

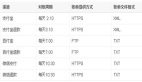

六、接口概述

一般来说,快捷支付需要提供如下接口:

签约, 也叫“绑卡签约”、“开通交易”等,指用户在商户网站上开通快捷支付的功能,他需要将银行卡相关信息提供给电商。

解约, 也叫“解绑卡”, 指用户取消在该网站上的快捷支付功能。一般也会删除该用户在该网站上的相关的银行卡信息。

扣款, 也叫“支付”, 指用户使用签约的卡来执行一笔扣款。

退款, 针对已经扣款成功的交易执行退款操作,一般同时也会把用户权益或者对应的订单撤销。并不是所有订单都可以执行退款。

查单, 查询某次交易的处理状态。

签约查询, 即检查某个用户是否已经开通了签约功能。

七、备份通道

由于快捷支付是常用的一个通道,其带来的问题是,如果这个通道出问题了,应该怎么办?回顾之前的文章,我们提到过,银行卡快捷支付不仅仅只有发卡行的通道,银联、第三方支付也都可以提供银行卡快捷支付接口。就发卡行来说,也不仅仅总行通道,很多发卡行的各省分行,由于历史因素,手头也有通道资源。 这也为我们实现通道切换提供了可能。 切换支付通道最大的问题是如何解决签约。 比如用户原来使用工行快捷支付接口来完成工行借记卡支付。某一天,工行通知接口要维护,不可用了,这就需要提前把工行接口切到其他备用通道,比如银联接口。 当然,直接切换是不行的,和银联还没签约呢。 那如何处理备用通道? 关于备用通道的签约时间。可以在用户签约到主通道时,同时签约到备用通道,这种情况要求备用通道必须是无短信验证的,否则一次签约发两条短信,用户必须会怀疑的。还可以在第一次支付的时候签约,这时候将签约支付短信一并发出,避免影响用户体验。 关于通道选择,参考支付路由设计一文。

八、接口实现

一般来说,快捷支付接口可以通过封装如下通道接口来实现:

当然,首先是银行自己提供的快捷支付接口;

银行的代扣接口;

银联的客户侧开通Token接口。

第三方支付的代扣接口。

九、安全与合规

和银行卡对接,特别是快捷支付接口,有三个重要的合规文档,必须通读。

《非银行支付机构网络支付业务管理办法》(中国人民银行公告〔2015〕第43号公布)

中国人民银行关于进一步加强银行卡风险管理的通知, 银发〔2016〕170号

严禁留存非本机构的支付敏感信息(包括银行卡磁道或芯片信息、卡片验证码、卡片有效期、银行卡密码、网络支付交易密码等),确有必要留存的应取得客户本人及账户管理机构的授权。

各商业银行、支付机构应在客户端软件与服务器、服务器与服务器之间进行通道加密和双向认证,对重要信息关键字段进行散列或加密存储,保障信息传输、存储、使用安全。

自2016年12月1日起,各商业银行、支付机构应使用支付标记化技术( Tokenization),对银行卡卡号、卡片验证码、支付机构支付账户等信息进行脱敏处理,并通过设置支付标记的交易次数、交易金额、有效期、支付渠道等域控属性,从源头控制信息泄露和欺诈交易风险。

严格限制使用初始交易密码并提示客户及时修改,建立交易密码复杂度系统校验机制,避免交易密码过于简单(如“111111”、“123456”等)或与客户个人信息(如出生日期、证件号码、手机号码等)相似度过高。

3. 网络支付报文结构及要素技术规范(V1.0版), 银办发[2016]222号

【本文为51CTO专栏作者“凤凰牌老熊”的原创稿件,转载请通过微信公众号“凤凰牌老熊”联系作者本人】