随着互联网行业的发展,消费金融也越来越多进入人们的视野当中。2015年P2P“崩盘”、2016年频频曝光的“裸条”等新闻的出现,消费金融也站在了舆论的风口浪尖。

对于相对保守的中国人,除了住房和汽车贷款之外,大家对真正意义上的消费金融服务的认知还是不多。偶尔发生的负面新闻也让普通人对消费金融产生了一些不信任。对于大多数人来说,消费金融究竟意味着什么呢?

近日,由百分点集团与中央财经大学共同举办的中国消费金融产业研讨会暨国内首份“消费金融口碑指数”发布会在北京成功举行。作为国内首份研究消费金融领域的口碑报告,“消费金融口碑指数”全面、科学地评价了中国消费金融品牌的现状,体现了消费者对现有消费金融品牌的体验和口碑。

“消费金融口碑指数”针对不同类型的消费金融品牌提出了建议:针对银行系消费金融品牌,相对低效的贷款流程不利于其口碑品牌的积累,应更注重消费金融“以消费者为核心”的本质;产业系消费金融品牌可以将金融业务带动主营业务的品牌模式向电商靠拢,以进一步提升品牌口碑;P2P系消费金融品牌需要改变消费场景单一的情况,并且提升服务质量,以提升其大众认知和消费者使用粘性。

在发布仪式上,多名专家都对大数据在消费金融领域的作用进行了肯定。百分点董事长兼CEO苏萌博士在演讲中说:“随着消费数据和大数据的发展,我们发现这两者的结合已经日益明显,无论是贷款的贷前、贷中还是贷后的管理,每一个环节都离不开大数据。”

那么,大数据在消费金融企业的口碑建设中能够起到什么样的作用呢?

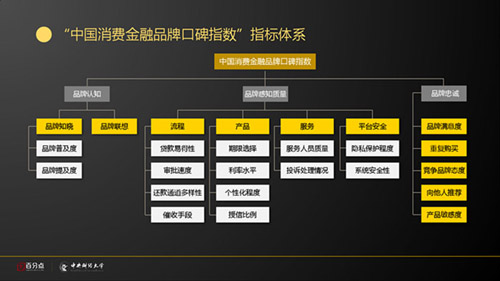

在《中国消费金融品牌口碑指数白皮书》中,研究者建立了中国消费金融品牌口碑指数指标体系。

对于消费金融品牌口碑指数,最重要的三个指标为“品牌认知”、“品牌感知质量”和“品牌忠诚”。其中,“品牌感知质量”又由“流程”、“产品”、“服务”和“平台安全”四个二级指标决定。

如何提高这些指标,是提高消费金融口碑的重中之重。大数据恰好能做到这一点。

在利用大数据优化流程方面,我们都知道,无论是传统的银行还是新兴的P2P平台都有一套惯用的风险控制规则。简而言之,就是通过收益和风险的分析来判断是否有抵押物和利率水平之间的关系。在判断风险时,常常需要一系列的数据,对于企业而言包括财务数据、经营数据、上下游数据、日常开销等等,对于个人而言就是工作信息、收入数据、住宅和家庭数据等等。换句话来说,就是需要通过数据判断你(企业)会不会借了钱就跑路。

这些个人数据被银行收集之后就成为了你的履约能力和信用卡额度,被支付宝收集之后就成为了你的芝麻信用分数和花呗额度。很显然,在应用了大数据之后,在支付宝上使用花呗的便利程度要远远超过银行提供的消费金融服务。在对流程的优化方面,大数据几乎拥有无可替代的位置。无论是在审批速度还是贷款易得性方面,大数据的应用都能够大大提升服务质量,从而提升用户的品牌感知质量。

在产品方面,对大数据的利用依然至关重要。身处大数据时代,企业有更多的机会去了解消费者,甚至会比消费者自己还要了解自己的需求。对于金融行业而言,利用大数据了解客户,进行产品创新的例子也屡见不鲜:2015年,瑞银(UBS)悬赏4万瑞士法郎寻找能在大数据里整理出可以支持客户交易行为信息的企业,最终大数据公司对UBS提供的八千五百万客户的账户活动数据进行分析,并通过逻辑设计,使得程序能对客户行为进行预测,更准确地分析客户需求,并提出专项定制投资建议。

同样,大数据在服务和安全领域同样能够大展拳脚,从而提升企业的口碑。

中国金融业正在步入大数据时代的初级阶段。经过多年的发展与积累,目前国内金融机构的数据量已经达到100TB以上级别,并且非结构化数据量正在以更快的速度增长。大数据时代的大潮中,金融机构之间的竞争将在数据上全面展开,说到底就是“数据为王”。谁掌握了数据,谁就拥有风险定价能力,谁就可以获得高额的风险收益,最终赢得竞争优势。