【51CTO.com原创稿件】本文是对克里斯·斯金纳(ChrisSkinner)访谈的特别报道。Skinner先生是一位驻英国的金融专家,通过自己的博客(thefinanser.com)对金融市场和金融科技做出了别具一格的评论。他还是畅销书《互联网银行:数字化新金融时代》(Digital Bank)及其续篇《价值网络》(ValueWeb)的作者。Skinner先生被《华尔街日报》的财经要闻评为前40位对金融科技最有影响力的人物之一。他还担任了许多金融科技公司的顾问,包括两家互联网银行英国的Moven和冰岛的Meniga。

中国金融科技行业的快速发展有哪些独特机遇?国际金融科技的趋势如何?传统银行和金融科技初创企业正如何探索新的合作方式?针对这些问题,Skinner先生分享了他的看法。

背景:

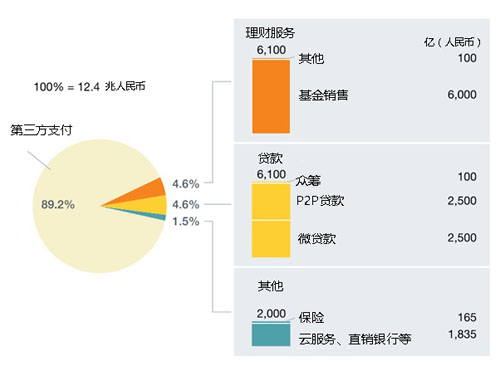

中国互联网金融行业蓬勃发展:在用户总量和市场规模方面领先于世界;金融科技初创企业如雨后春笋般层出不穷,公司市值不断增长;互联网金融行业受到资本市场的狂热追逐;消费者行为正在发生巨大改变。截止到2015年年末,中国互联网金融部门的市场规模已超过12万亿人民币(折合1.8兆美元),支付行业占据主导地位(请参见下图1)。

资料来源:麦肯锡公司

Q1:中国金融科技有哪些值得关注的发展机遇?

答:首先,中国的金融科技与美国和欧洲的起步完全不同,美国和欧洲的金融科技已有60多年的历史,而中国的金融科技只发展了15至20年。

早在2006年,我曾在一次会议上预测,到2010年之前,中国的银行将在全球***银行中占据主导地位。我的这一言论受到了美国记者的指责,他们可能对当地制造业持续的失业现象过于敏感,认为这是中国方面散布的谣言。但不出我所料,中国的四大银行(工商银行、建设银行、农业银行和中国银行)果然在2010年之前跻身进入了全球银行前十名。

同样,金融科技在中国的发展也非常迅猛。中国十大独角兽公司中有一半是金融系科技公司(蚂蚁金服、陆金所、借贷宝、众安保险和京东金融)。在很短的时间内,蚂蚁金服已经根据百万中国人在淘宝电子商务平台上购物的个人信用评级建立了一个可靠的信用评级数据库。有了这样一个数据库,蚂蚁金服可以绕过现有银行为小型企业和个人提供贷款。马云一直将蚂蚁金服视为一个全球性的企业,并会继续进行全球扩张。

当然,中国金融科技也面临着许多挑战。由于缺乏透明度而产生的负面影响使得中国的 P2P 生态系统在过去一年中受到了打击。

Q2:您觉得中国和西方金融科技生态系统的主要区别有哪些?

答:我认为中国金融科技受到的监管远远不如我们西方市场那么严苛。这导致市场毫无节制的快速增长,而比特币是个例外,对于该类产品会有严格规定来限制它的增长。在这一方面,还有许多监管不足的领域,如 P2P借贷平台。现在,随着中国和全球对区块链技术的兴趣不断增加,这种情况也在发生变化。

我认为世界上只有两个市场可以迅速扩张,那就是中国和美国。我这样说的原因是,在这些市场中,金融科技公司可以在不改变核心产品的前提下,在全国范围内使用户数量迅速增长到数百万。但欧洲或东南亚国家的国内监管有所不同,这意味着你必须根据每个国家的现行规定更改你的产品。

中美之间的巨大差异在于美国的州级法规比较多。你要在美国开办一家新银行,必须与不同政府机构进行多达200多次的监管讨论。但是在中国,只要政府放行,创建诸如微众银行之类的银行几乎可以在一夜之间完成,并在数星期内迅速扩张。例如,余额宝在18个月内就获得了900亿美元的资产。

另一方面,由于传统银行长期以来仅注重于中国市场中一小部分***盈利能力的业务,从而导致中国消费者未能享受到全面的服务。而这些公司可以通过阿里巴巴和腾讯平台接触到数以百万这样的消费者,因此发展速度非常快。

全球的金融科技公司切入两个关键领域寻求发展:

- 填补服务漏洞:这包括为那些未能享受现有银行周详服务的客户和业务部门提供的服务。例如,向小型企业提供小额贷款

- 优化现有产品流程:引入金融科技可以瓦解由遗留系统和固有思维所服务的产品和流程。例如,区块链(Blockchain)让信息透明化,并增强国际贸易融资服务的可能性。

Q3:您可以分享一些西方金融科技公司创造性地利用数据来提供客户附加价值的例子吗?中国的公司渴望向 Atom Bank(英国***家纯互联网银行,Countly(客户之一)那样的公司学习。

答:金融科技有5到6个主要创新领域:

- 支付:这可能是最值得我们期待的领域。支付正在向即插即用的技术方向发展,我们最为熟知的就是 PayPal 了,而现在 Stripe 正在逐渐赶超 PayPal。自2011年以来,Stripe 在5年内成长为市值达到92亿美元的公司。与银行不同,它只需要一个应用程序界面便可让商家在10分钟内完成设置(无需等待数天)。【值得注意的公司:Stripe最近收到了日本三井住友卡公司的投资。在2016年,他们的业务已扩展到印度尼西亚和新加坡】

- 区块链:我比较看好区块链。区块链是一种分布式账本或数据库,用于记录点对点网络中发生的所有交易。这种技术将会改变游戏规则,因为它允许市场参与者在互联网上转让资产,而不需要第三方集中控制。除了国际支付以外,区块链还有其他用途,如贸易融资。【值得注意的公司:Wave通过区块链技术管理贸易文档的所有权,消除纠纷、伪造和不必要的风险。Wave 与巴克莱银行合作,省去人力处理文件的麻烦,它的产品将完成贸易交易(如信用证)所需的时间从20多天缩短至数小时。Everledger基于区块链的数字库,现拥有近百万颗钻石记录。一旦在区块链上注册,便产生***记录,无法更改,提供一个清晰的审计跟踪供供应链中的多方使用,以证明它的数据真实性,降低欺诈、盗窃和非法交易的风险】

- P2P 贷款:P2P 贷款的模式非常令人钦佩,它的算法将贷款人与具有适当的风险偏好的投资者相匹配。在美国,由于一些证券借贷的相关规定,P2P 贷款现在大多发生在机构之间。因此,P2P 贷款也会受到市场力量的制约:在欧洲,贷款质量欠佳的贷款人和一些 P2P 平台已停止接受存款。例如,Zopa(英国的一个 P2P 平台)最近试图通过在2018年建立新银行(或下一代纯数字银行)以使业务变得多样化。

- 财富管理:Roboadvice(智能投顾)以仅次于私人银行级别之下的客户为服务对象,但我并不看好Roboadvice,因为嘉信理财等现有参与者在提供自身服务之余也能提供Roboadvice一样的服务,因此它很快会被淘汰。【值得注意的公司:嘉信理财智能平台(Charles Schwab Intelligent Platforms)可以提供智能投顾服务,而且无需支付咨询费、账户服务费以及手续费】

Q4:在中国的大环境下,现有银行在面对金融科技公司时该如何保持领先地位?您知道,中国正在积极寻求通过“一带一路”(OBOR)政策实现其经济国际化。

答:中国四大银行不如百度和腾讯等新兴企业那样灵活,它们的传统业务并没有侧重于消费者的需求。同时还存在一些阻止金融科技公司进入消费者业务的监管障碍。

我不能妄加评论“一带一路”政策,因为我不了解这政策将如何发展。我只是直观地认为,中国在经济增长放缓方面有问题。中国经济的年增长率为6%至7%,但这是实际增长率还是为了刺激需求得到的数字?为了创造可持续增长,“一带一路”听起来像是一个关键的增长战略。

我脑海中还有另一个问题:“中国银行正在做什么,如何支持一带一路?”现有银行可能会发挥重要作用,支持中国企业向全球作为商品生产者的那些欠发达地区投资。所以说,我看到的中国四大银行最积极的行为就是支持全球贸易。目前,相对于金融科技公司来说,现有银行有更多提供贸易服务的实战经验,并且应该处于领先地位。

全球的现有银行都意识到金融科技初创企业的潜在颠覆性影响。我们来看看其它国家和地区的现有银行都做了什么:星展银行(新加坡)、巴克莱银行(英国)和三井住友金融集团(日本)积极为金融科技初创企业的发展提供帮助,并通过这些创新来丰富其现有的服务产品。中国现有银行也可能考虑类似的战略。

Q5:在中国的大环境下,中国的金融科技公司该如何有效地挑战传统银行业?特别需要关注的问题是,这些新兴企业该如何从消费者那里获得信任,或者提供现有银行所不能提供的服务。

答:首先,中国金融科技公司可组织行业机构,游说政策制定者并提高消费者的意识。在美国,亚马逊、苹果、谷歌、Intuit 和 PayPal 已经形成了被称为Financial Innovation Now的公共政策联盟。这将使这些新兴企业更容易进入金融行业内的新业务领域。显而易见,百度、腾讯和阿里巴巴正在做类似的事情。

在中国金融科技生态系统中,阿里巴巴和腾讯比其他竞争对手具有更明显的品牌和金融优势。没有品牌、没有客户、不受信任使得中国独立的金融科技初创企业很难达到临界规模,除非他们的产品非常引人注目。我认为中国企业新推出的国际金融科技产品不可能跨过颠覆性的创新门槛。

那么,独立的中国金融科技初创企业能做些什么呢?对于没有品牌的初创公司,像Roboadvice那样起步可行,因为这些公司现在正在做的就是对客户所得进行分析和提供信息服务。大多数消费者乐于使用这样的工具。更广泛一点说,中国金融科技初创企业的战略可能类似于世界其他地方的金融科技初创企业:填补服务漏洞,如为企业提供学生贷款或小额贷款以及与传统银行合作,将有利于初创企业获得信任和客户。

作者介绍:

陈俊勋是Countly的亚太区市场经理。Atom银行是Countly企业版客户。我们为Atom 银行这类型的技术挑战者提供锐意创新的工具。由于您最了解如何分析自己的用户数据,Countly深信“赢在定制”的运营原则。欢迎通过Hello@count.ly联系我们。

【51CTO原创稿件,合作站点转载请注明原文作者和出处为51CTO.com】