2016年12月3日第19期智能金融沙龙,文因互联非常荣幸地邀请到金融大数据的大咖——北京视野金融的COO张灿,和大家聊聊金融大数据、人工智能金融和新三板数据的分析与整合。

张灿,视野金融联合创始人、COO。12年金融IT从业经验,证券、基金从业资格。拥有大型、中型、创业公司工作经验,历任销售、咨询、管理等岗位,具有丰富的企业管理和实战经验。

在金融大数据、新三板数据研究、XBRL、信贷财务分析、风险评级、支付、IT营销管理领域有很深的研究,并拥有丰富的实践经验和深厚的人脉资源,曾主导过多家大型银行、证券公司、第三方支付机构信息系统及互联网项目的建设。

本文为张灿在文因互联智能金融沙龙现场分享的实录:

一、金融大数据行业的发展

真正的金融信息化,应该是在1998年之后才真正开始的。为什么说1998年之后?因为当时我们在某银行做系统时就发现早些年的数据根本找不到。而到了2010年,金融机构的数据质量才慢慢好起来。

1.金融信息化二十年,金融数据在做什么?

数据大集中

数据大集中是一个过程,之前整个银行体系都在分行,包括证券公司也是如此。这些金融机构并没有集中的数据中心概念,所以他们先做了数据大集中。

数据仓库

数据仓库是在数据大集中的基础上,提升、改善了数据的质量。

报表

在上面两步的基础上,做了两个报表:一个是监管报表,另一个是内部管理报表。

决策支持

决策支持是基于报表而形成的系统。但是,最后形成的决策支持系统扮演的角色并不是全局性的。比如,针对风险部门的是风险数据仓库,针对业务部的是客户数据仓库,所以在金融信息化过程中,以上四个方面还是部分处于分离的状态。

2. 最近几年,金融数据在做什么?

数据效率和即席分析

最近几年,大家又开始认为数据收集过多。对国内的金融机构来讲更是这样。实际上从数据的角度来讲,用户量实在太大了。现在我有几个同事在用Hadoop给银行做解决方案,大家发现数据效率已经成了非常大的瓶颈,因为其中有些计算实在太复杂。

原来从数据库导到数据仓库里,可以延时来算这个数据,但现在发现这样不可行了。最典型的一个案例就是“反欺诈”。 P2P现在已经有团伙性作案诈骗,这就导致选择模型很难,然而又不能像银行放贷一样速度很慢。所以我觉得,提升数据效率和即席分析这两个结合起来,诞生了非常多的机会。

数据整合

无论做什么样的分析,数据质量是最重要的。如果数据质量差,很多事情都做不了。

公开数据现在越来越开放,比如说工商数据、征信数据。所以我觉得很多公开数据的运用,确实为数据分析提供了非常好的基础。

智能金融的尝试

为什么用尝试二字,因为我还是持一个比较保守的观点。就智能金融而言,现在的数据挖掘技术与人工智能技术还是不够的,但是我相信科技的不断发展肯定会解决这个问题。我一直坚信一个观点就是:以后绝对不会存在物理上云的概念。再过十年或者二十年所有的东西都是云,这就是趋势,是你没有办法改变的。我觉得智能金融或者大数据是一个趋势,是一个没有办法去改变、没有余地可讨论的趋势。

3. 银行、贷款机构的大数据应用热点

信用评级+

这部分对金融机构来说是不可或缺的,无论是何种形式的评级都发展得很快。

押品管理

这是大家没有解决好的一点。比如车贷评级还是一个弱项。

实时放贷

银行在这方面的应用上其实要负一大部分责任。因为我们的金融体系还不健全,导致小额贷款难度较大。

实时预警

提到实时放款就会涉及到实时预警。做到实时预警,需要将现有数据系统变成一个可计算的系统。整个的存储架构包括业务逻辑与数据计算的架构,都需要做出改变。实时预警并不仅仅是计算模型这么简单,贷前、贷中与贷后的实时预警都是必须的。如果大家有兴趣做,这会是一块很大的市场。

另外还有两个大数据的应用热点是“营销和客户分析”和“金融机构的工厂化”。

4. 投资机构的大数据应用热点

投资机构的大数据应用是这两年我们一直在做的事情。

第一张图是“百度股市通”,我觉得挺有意思的是股票雷达,用搜索的情绪来看其对A股的影响。因为A股确实是散户市场,情绪的影响确实很明显。使用以后你会发现,搜索热度和上证指数在一年和两年的时期内基本是一致的。

对于现在比较热门的量化,我们也在和公募基金、私募基金合作进行研究。但是需要明白的是,量化还有很长的路要走。再往下讲就是风控、投资机构合规性做的很好。但是对市场的预警与企业的预警,银行比证券公司做得好,比如在证券市场崩盘前很多银行已经在撤资了。

二、企业分析评价探讨

1. 企业评级的演变

企业风险评级有一个演变的过程:打分卡 → 评级 → 风险预警

关于影响企业评级的因素,有以下几个维度:

财务因素

只考虑财务指标,数据全部来源于财务报表,并可由系统自动计算指标值,标识指标值的表现好坏,按照一定规则计算出财务评分,得到财务子模型评级级别。

非财务因互素

涉及一般情况下可获取的客户相关信息,例如财务管理水平,经营管理水平,外部征信情况,银企关系等。

行业地区因素

主要业务范围所处地区的信用分析、所在行业的前景展望和行业信用分析。

财务预警

主要考虑对客户评级级别影响较大的财务指标,其值可以由系统自动从财务报表中计算得到。比较指标值与预警的阀值,显示是否有预警。

非财务预警

考虑出现概率比较小,影响程度比较大的预警事件。

外部影响

要考虑与企业相关的宏观信息,例如政府支持、政策导向、重大经济事件等。

2. 行业分析的拓展

大家做企业评级、分析、参照的核心其实是两点:行业和规模。实际上,我觉得行业分类无论是采用统计局还是证监会的分类标准,其实差别都不大。况且,在分析中小企业时,这些标准的适用性并不强。

关于行业分析的扩展,视野金融也正在进行尝试。

首先,我们做的是宏观数据和行业数据的配比。宏观数据的可读性较差,可以说只是一个库而已。但对单列的某个行业来讲,比如铁路运输量和煤炭行业,白酒的销售和A股白酒行业的业绩表现,这些指标和行业趋势还是比较吻合的。将统计局的数据与行业数据相结合,还是可以看到大趋势的。

其次,是关联关系的分析。A股的两千多家公司中有很多关联公司,如果再加上新三板的挂牌企业,相当于将一万多家企业进行关联。将这两部分关联关系的优点是:披露信息更全。因为通过工商数据的关联关系,只能查到一些股权关系,信息不够全面。

最后,是大家都在尝试的产业链分析。这其中涉及前五大供应商、前五大供货商的分析等。

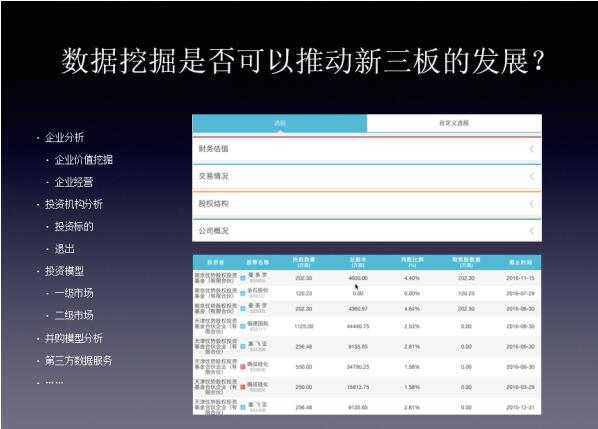

三、新三板数据挖掘探讨

大家在新三板上想做的事情,我觉得都很类似。无非是企业画像、投资机构画像、投资模型、并购模型、引入第三方数据等。我们现在其实也能感觉出来,通过数据发现企业价值和对投资机构分析的需求是非常核心的。目前,我认为新三板还处于一个“不透明”的起步阶段,大家想知道很多问题。比如投资机构想知道其他类似投资机构的投资收益。新三板公司也希望知道同行业里有哪些投资机构在投,有哪些动作,如果融资的话,以一个怎样的价格谈比较合适。

在引入第三方数据时,我们发现三板四板、A股、美股港股、国家统计局、国资委、工商、证监协会的数据量比A股大的多。A股是两千多家公司,加上四板和新三板企业,差不多有五万多家企业。所以,对这部分数据的挖掘任务还是非常重的。

四、聊聊企业融资

在做新三板市场时,我们发现大家都在考虑股权融资。但是适当借债或者是用并购的思路去融资也是不错的选择。现在,很多新三板企业融资难,解决这个问题的核心就是要读懂金融机构的思维。简单来说,银行思考的是企业的偿债能力,而投资机构思考的是能不能退出。因为银行的钱基本来自于存在,所以银行要保证资金的安全性,其次是能否兑付。投资机构则需要保证资金的按时的收益率。

最后一点,我认为企业要对照投资机构的思维挖掘自身优势,包括投资机构看重的行业的一些优势,比如这家投资机构投过产业链里哪些企业等。除此之外,企业还需要对金融机构有一个判断,了解投资机构的偏好、创始人和合伙人的背景,这样你会发现融资的脉络就会变得很清晰了。

嘉宾提问环节:

1.关于建设企业数据库,很多金融机构都有这方面的需求,但是为什么现在还没有出现?

答: 我简单说一下我的观点,第一个就是银行和证券行业看起来都是金融行业,但其实处于信息不对称的割裂状态。去年,某银行在做一个项目时需要一些企业数据,而那家供应商的解决方式是在新浪网上搜。我认为,这样的信息是割裂的。另一方面,这件事情虽然有价值,但前期投入太高,所以收益并不太高,比如说国内的知名金融数据终端在新三板上面吃力但不讨好。

但是我们想过一个方式,比如大智慧在安徽建立了一个基地。把这个标准定好的话,可以请一些稍微便宜的人力来解决这个问题。机器虽然可以解决一大部分事情,但是很多事后还是需要依靠人力。

2.能不能具体分享一下,在特定行业中的数据服务?

答:目前,针对特定行业数据服务的需求还是挺多的,这是一个典型的金融机构需求。因为金融机构其实是不懂行业的,也不可能去培养那么多特定行业的人去研究某个行业。所以我觉得金融机构获取行业信息的途径可以分三部分:第一部分就是研究报告,比如券商或者独立研究机构的研究报告;第二部分则是聘请咨询公司做调研;第三部分就是请一些行业专家做一个访谈。像大型金融机构会在每年校招的时候倾向去招相关专业的人才。