VR内容创业最容易拿到天使轮,出乎意料的是,内容也最容易死去。

1.为何容易拿到天使轮的内容创业,在后续拿融资的道路上却略显乏力?

2.目前,天使轮、A轮、B轮主要投资去向是什么?

3.对于投资人来说,现阶段遵循怎样的投资曲线?

4.相比于VR,AR投资的项目主要有哪些?

本文将一一解答

目前VR应用已涉及游戏、影视、建筑、教育、设计、医疗、展览等领域,应用场景不断从军用市场扩展到企业级市场,再到大众级市场,直至细分领域。

军用市场:

VR发展初期,主要面向高端军用领域,主要用于军事训练,技术相对成熟。

企业级市场:

企业及应用场景相对单一,行业特性较为突出,普及相对较快。

大众级市场:

大众消费级VR面向多元需求,应用场景复杂,普及相对较慢。

VR行业在硬件方面正在向“完全在场”转移,普及的关键还在于内容是否具有吸引力。

VR/AR项目和融资

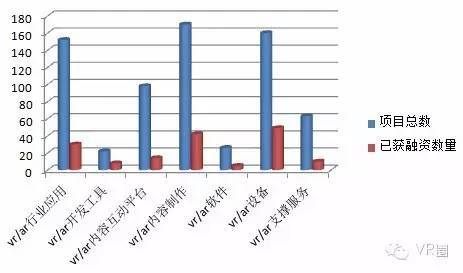

AR/VR获投项目统计表

从上图看出,内容、设备、以及行业应用三个类别无论是在项目总数,还是已获融资上,均位列前三。

总体来看,项目总数和已获融资数量的比例为22.87%,即22.87%的项目获得融资。

其中,设备类获融资轮次最多,共计有49次,内容制作居其次,共计42次,行业应用也表现不俗,共计融资30次。

VR/AR获投项目轮次

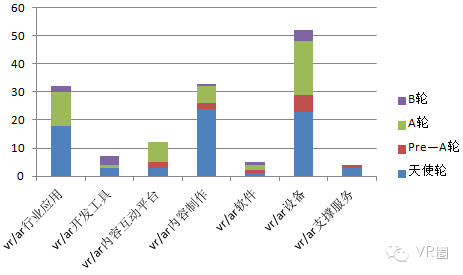

AR/VR获投项目轮次统计表

天使轮融资:

VR/AR内容制作、AR/VR行业应用和VR/AR设备所获天使轮投资比重较大,位列前三。

尽管VR/AR设备总融资项目数量居首,但在天使轮阶段,VR/AR内容制作融资数量位列第一。

A轮融资:

VR/AR设备居首,VR/AR行业应用居其次,VR/AR内容互动平台居第三,VR/AR内容制作仅排第四。

B轮融资:

VR/AR设备居首,VR/AR开发工具居第二,VR/AR行业应用居第三。VR/AR内容制作及VR/AR软件持平,位列第四。

分析:

VR/AR内容制作较容易获得天使投资的青睐,但后续融资相对乏力;

A轮融资不及VR/AR内容互动平台,B轮融资不及VR/AR开发工具,说明 内容制作风险较大 ,且 竞争相对也较大 ;

中途死掉的团队大有所在,导致 B轮能胜出的且融资成功的团队寥寥无几 。

另一方面,也说明 内容发展的滞后性 ,其对于 VR/AR对设备、互动平台、开发工具等依赖性较强 。

只有在这三者进一步成熟后,内容才有可能迅猛发力。

此外,VR/AR内容互动平台及VR/AR开发工具,其虽总体数量不多,但其 较高的技术和资源门槛,导致其融资能力较强。

尤其是VR/AR开发工具,虽然总体数量较少,但在却 在B轮融资表现强劲 。

相比之下, VR/AR支撑服务在项目总数,融资总数,和融资轮次上都差强人意。

成熟度曲线

投资曲线(图片来源于天天投)

从上图可以看出,VR领域目前从投资角度来看,可分为项目萌芽期和项目发展期两个阶段。

其中,发展期的项目为资本重点关注对象,而对于萌芽期项目,资本大多处于观望态度。

头戴VR设备跑得最快,将最先进入过热期,在吸引投资上,呈下降态势。

同样呈下降态势的还有VR通用开发平台、AR软件。

教育、房产、UGC平台、旅游应用、游戏平台、体育、直播等目前正处于发展期的黄金阶段,容易受到资本青睐。

而VR全景、孵化器、媒体、社交、AR互动体验平台等,目前吸引资本的能力较弱。

VR/AR获投项目

VR项目统计(图片来源于天天投)

在VR硬件中,VR头戴设备所获投融资较多,而获得A轮投资的公司大约占41.67%。

在VR内容方面,所获投的融资VR影视/视频和VR游戏所占的比例较大。

AR项目统计(图片来源于天天投)

AR获投项目:

AR获投项目较之VR获投项目,所获融资较少。

具体而言,VR行业获投59家,AR行业获投仅14家。

VR/AR领域投资机构

领投机构

和君资本投资的数量是最多的,其次IDG资本、洪泰基金、奥飞动漫分别投了5家,随后是清科创投、光线传媒分别投了4家。

这14个公司的投资总数达到54。

其中,上市公司为奥飞动漫、光线传媒、恺英网络、迅雷共有四家,财务投资机构包括和君资本、IDG资本、清科创投、启明创投、松禾资本、丰厚资本、九合创PreAngle镭历资本、初心资本,共9家。