编者注:本文来自TOMASZ TUNGUZ,中文版由天地会珠海分舵进行编译。

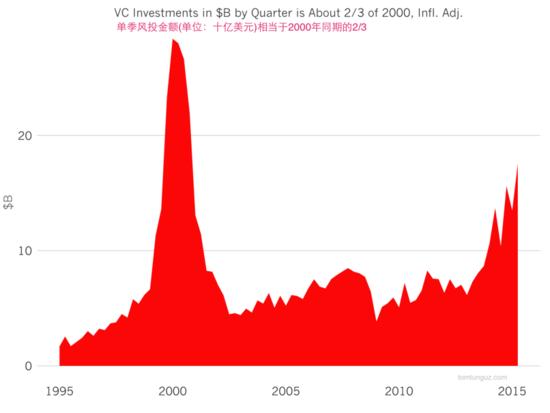

根据NVCA披露的***数据,在2015年第二季度,VC总共进行了167亿美元的投资,大约是2000年互联网泡沫时候同期的66%,且这个势头看上去还会继续。而这些投资的很大一部分是由共同基金和对冲基金这些非传统的投资机构所贡献的,占了所有投资金额的40个百分比。尽管当前某些方面跟互联网泡沫时期很相似,但还是有不少地方是大相径庭的。

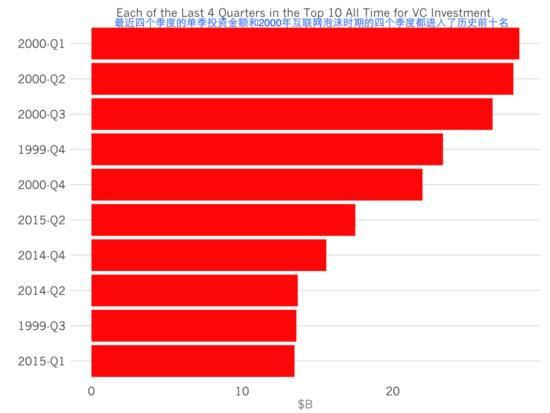

令人惊讶的是,在历来单季风投资金投入***的前十名榜单中,从2014年第二、第四季度到2015年***、第二季度这四个季度,以及互联网泡沫时期的1999年第四季度到2000年第四季度这连续四个季度,竟然同时榜上有名。

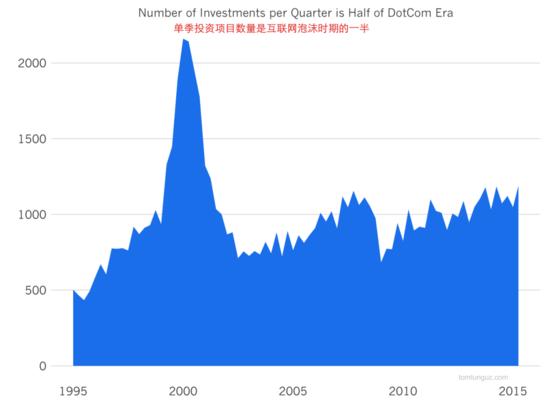

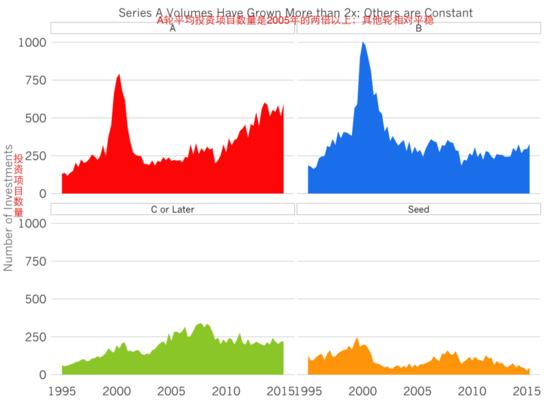

但是,单季投资项目数量却只有2000年的一半。参照上图,这就意味着现今获得大轮投资的初创企业相对变少了。同时也意味着在很多不同行业存在着“赢家吃掉大部分(winner-take-most)“或类似的情况。行业细分领域执牛耳者都在学习并应用着朱元璋的“广积粮,高筑墙”策略,都在大量的囤积着战争储备资金,大肆深挖着它们的护城河,防止后来者进入到它们的领域当中去。

#p#

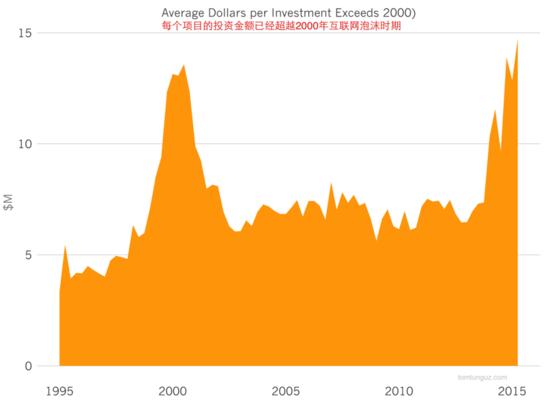

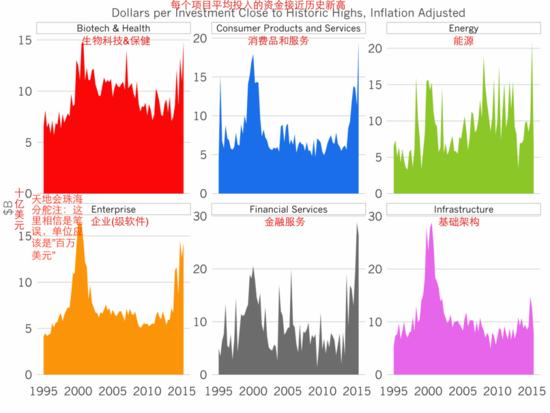

可以确定的是,上图展示的2015年第二季度每个项目平均投资额为1470万美元,超过了2000年同期的1310万美元。换个说法就是,平均每个初创企业获得的投资金额达到了***的高度。

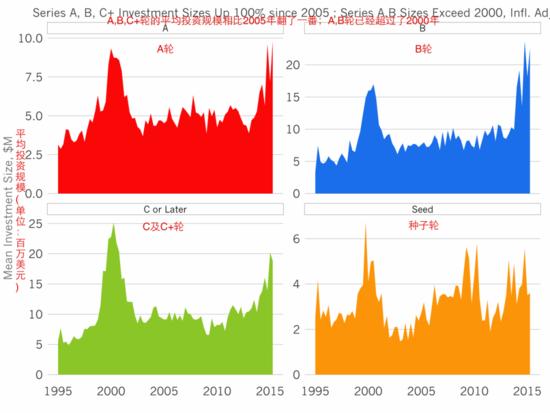

通过分析上面不同时期的数据,在考虑了通胀因数的情况下,当前A轮和B轮的平均投资规模分别是1000万美元2000万美元,两者皆创了历史新高。晚轮的规模也是高居不下,但还没有超过2000年时期,尽管最近12到18个月期间共有大概10家左右的初创企业融了十亿美元以上的资金。

随着平均投资额的增加,估值也是水涨船高,投资者也越来越早采取行动。不象互联网泡沫时期,现在的B轮和C轮就投资项目数量上看来还算平稳,但A轮的投资项目数量却比2005年翻了一倍。种子轮的数量虽然没有看到有实质性的太大波动,但不排除跟NVCA收集数据的方式有关系。

当从不同的投资领域的角度来审视这些数据的时候,我们可以看到消费品和服务领域以及金融服务领域的初创企业获得的融资金额是***的。金融服务领域企业在第二季度平均融资金额应到达三千万美元,上图只是因为手绘的关系没有看到***那细细的延长线而已。消费品和服务领域的初创企业也达到了两千万美元的额度。

当前投资者投资初创企业的的资金的规模越来越接近互联网泡沫时期的水平,根据上面的这些数据显示,尽管这两个时期有不少相似之处,但同时也存在很多重要的差别之处。现在的投资者们相对以往,对A轮的追逐变得越加狂热,这可能是因为大家都想在估值不断上升之前出手进行投资的原因吧。同时大家投资的目标也更集中,投资者们都在对每个领域有限的那几个可能的胜出者进行追逐。