据Gartner称,2013年全球安全软件收入总额达到199亿美元,比2012年的190亿美元增加4.9%。增长低于预期是由于关键细分市场的商品化,以及前五大厂商中有两家厂商出现增幅下滑。

“2013年该市场经历了缓慢但仍然健康的增长。小幅度的增长部分原因是由于端点安全(尤其是消费级端点软件)和安全电子邮件网关(SEG)这两个细分市场的商品化程度提高,在2013年这两个细分市场在整个安全软件市场中所占份额大约是25%。”Gartner研究总监Ruggero Contu表示。

Contu表示:“总体而言,2013年出现了一个更大的趋势,就是安全威胁的民主化,这是受到了易于获得的恶意软件以及基础设施(通过地下经济)的推动,这些可被用于发起先进的有针对性的攻击。安全威胁的无处不在让企业机构意识到,传统安全方法是有差距的,从而使得他们重新思考安全技术,并有更多投入。业务在安全采购中随之而来的参与对于软件厂商的收入既有正面也有负面影响。每一家公司都成为技术型公司,越来越多的机构组织现在都希望利用大量数据点变得更有竞争力。想要更加数字化的愿望同时带来了挑战,要确保数据安全防止数据泄漏,以及防止先进的针对性攻击。”

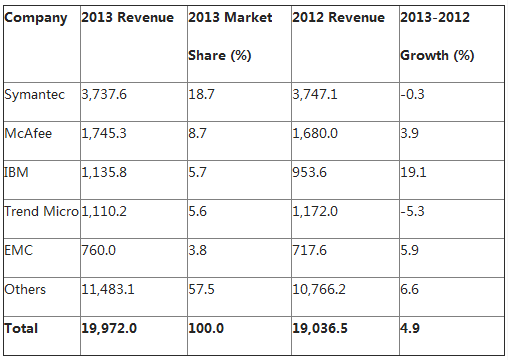

前两大厂商和去年一样,赛门铁克第一,McAffe第二,但今年IBM取代Trend Micro排名第三,后者位列第四,但差距并不明显(见表1)。前四大厂商在整个安全软件市场中共占39%的份额。这是多年来第一次像IBM这样拥有广泛产品组合的厂商(也就是非纯安全厂商)能够攻入前三名。

表1:2012年到2013年全球顶级安全软件厂商(百万美元)

来源:Gartner(2014年5月)

从地区角度看,同比增幅排名前三的地区分别是新兴的亚太地区(12.8%)、大中华区(11%)和欧亚地区(9.3%)。这些地区的高增长是有很多因素的——与更为成熟的市场相比,这些高速增长的地区基数更小一些;其中一些地区的本地厂商或者区域性厂商表现抢眼,使得那些老牌厂商在针对这些地区规划走向市场的战略时面临特有的挑战,尤其是在大中华区;中国消费级安全市场的良好增长,主要是由于将通过免费端点安全软件获得的广告收入计算其中,这块对于中国市场中的厂商来说是一个很流行的创收方式。

包括北美、西欧和成熟的亚太市场在内的三个最大地区,在2013年占到了整个安全软件市场83%的份额,但是累计增幅只有4.1%,略低于市场平均的4.9%。

“成熟的安全软件市场低于平均增幅,是由于技术市场关键细分领域的饱和,以及安全业务具有高度竞争性的特点,同时受到了厂商向临近领域的扩张以及并购持续的推动。此外,一些整合的成熟技术领域普及度高,例如消费级安全软件、端点保护以及安全电子邮件网关,导致定价压力增加,还有在身份和访问管理(IAM)、用户配置(UP)以及网络访问管理(WAM)领域的套件产品中捆绑各种能力,导致单独新许可的收入放缓。”