大家买银行理财,这些理财是不是真的符合投资者现有资金数量、符合投资者希望的起息日呢?估计所有银行都不能满足投资者。就是由于银行不了解投资者的想法,银行怎么定制?但现在这个想法成为可能。

金融在中国还只是开始,即使有互联网的到来,金融的本质都没有什么改变。但是,互联网和大数据技术确实给金融服务和运营带来了很大的改变和冲击。所以将题目调整为“大数据对金融运营模式的影响”。

光大银行信息科技部总经理 杨兵兵

我今天要给大家介绍四个方面

首先还是简要回顾一下我们对大数据的简单认识;第二,光大银行在实践过程中对经营模式改变的思考;第三,它到底给我们的经营模式带来什么样的变化;第四,银行如何做好迎接大数据的准备。

首先是对大数据最简单的认识。从大数据出现到今天,在中国经历了一年半的时间。这个词出现的频率,无论用什么搜索,它的出现频率都非常高,使得一个很新的名词马上要变成一个传统名词。

到底大数据是什么,把这个很神奇的东西拨开以后,它还是很原始的。大家有没有想过,实际上我们一个人就是很精细的大数据分析仪器。我今天认识一个朋友,我的内部会做一个简单判断,我会用眼睛来看,这是图片信息。我会听他的声音,感受声音的声频信息。如果有机会握手,这是一个触摸的信息。通过交流,我能感受到他语言的信息。这些就是大数据中最常见的非结构化信息。我已经在脑子中判断这是一个什么样的人,人脑已经在做非常精密的大数据分析。今天的大数据只是在还原人脑的50%的水平而已,它***的是大数据量,有它的宽度和深度。这个就是很传统的关于大数据的认识,我们自己就是大数据的分析仪器,而且非常精密。随着我们的成长和经历,对事物的判断也会越来越精密。

来自于传统的大数据给我们带来的改变使得这个社会更加有效率、更加开放,而且也更加透明。尤其是对于我们这样一个社会,它对整个社会的进步带来很大的影响,更加有效率、更加开放、更加透明。因为你已经不可能再阻挡什么。

进一步简单的总结,大家想到大数据,一些很基本的理解是大数据不再是抽样的。我们在做数据分析的时候,大家会说我“被平均”了,为什么我“被平均”了呢?因为是一种抽样的结果,而大数据不会“被平均”,它是全部。不需要计较它的精确,它分析的是一种方向,可以把复杂的事情通过精确的分析达到你想要的方向。我们想到大数据就是一切皆可数据化、一切皆可量化、一切皆可预测。当一切皆可预测的时候,我们这个社会会发生什么样的改变、银行服务又会发生什么样的改变。互联网思维再往下走一步就是大数据的思维。

以前有些演讲会的时候经常会发一些材料评价演讲嘉宾的情况,大家都会进行评价。实际上大数据到来以后不用再进行评价了。我们在门口放一个摄像头,看看大家的进出情况。我讲的20分钟,大家频繁进出。另外一个讲得好的嘉宾,20分钟时间内没有人进出。这足以说明我讲的怎么样,另外一个嘉宾讲得怎么样。这就是大数据给我们带来的客观变化,一切皆可数据化、一切皆可量化、一切皆可预测。这就是我们对大数据的基础认识,也是由于这个基础认识才开始进行实践。

光大银行的三个大数据实践

我们光大银行是***个开设微博公众帐号的银行。不幸的是后来出现了微信,但我们没有放弃,我们发现在微博的上百万的粉丝中有很多有意思的事情。微博是大家愿意交换意见的地方。我们用了一年的时间,发了将近上万条微博。今天过节了,我们发一个问候的。明天有一个重大活动,我们再发一个信息。当这些信息汇总起来,我们是一直在突出我们行的一个拳头产品,就是理财。无论我们在怎么交谈,我们也没有忘记要通过这个渠道让客户更加理解我们。这是我们想表达的***个信息,我们想表达什么,我们想用140个字的段落表达什么;

第二,我们也通过这些信息看到了粉丝情绪的变化。这是一年来100多万粉丝的情绪波动。在波动的高点,到底是什么引发了变化。实际上是关于母亲节的一个讨论。这个讨论让我们更深刻地理解到互联网的魅力。我们跟另外一个同业比较,他们的粉丝是我们的5到6倍,也在同一天发起了活动,但我们参加的粉丝是他们的十几倍。可以说明互联网里没有大和小,只有你跟粉丝如何交流,这就是互联网的魅力。怎么发现魅力呢?来自于大数据技术。我们看到了、印证了互联网的魅力所在;

第三,我们可以看到这些粉丝都是什么样的人,他们都愿意做什么。对这些粉丝划分了不同的地理区域,主要观察他们的投资理财这一项信息。作为金融专业,就要为大家服务好,这是我们的本质之一。我们发现不区域的理财关注是不一样的。在京津冀、江浙沪,大家最关心的就是理财。在其他省份,理财并不是最重要的,而旅游却是最重要的。不的客户群体、按地理位置的不同表达,有了互联网、社交媒体和大数据以后,我们就知道了。我们要感谢这个技术让银行和客户有一种互动,一种下意识的互动,一种潜意识的互动,而且是深刻真实的互动,让我们更加了解客户。

在此基础上,我们进一步试行微博营销。当你在互联网上发表一个感叹、发表一个心里想法的时候,我们随时就在您的身边来表达我们可以怎么帮到他。我们已经建立了一个测试环境,只是由于现在微博的效果有所变化。如果微博更好地发挥它的魅力,我们的营销效果也会更好。

还有一个实践是非常热门的社区金融。这是银行打通***一公里,为客户做的贴身服务。即使现在有这么发达的互联网,但人与人还需要见面,人与人还需要面对面的沟通,我们把这个点定义为社区金融。这个点怎么设才能真正达到和客户的有效沟通呢?这个社区金融点又和一般的支行不一样,它不是全功能,而是支行服务的延伸,是便于跟客户打交道的地方。这个地方的设置和简单的支行选址是不一样的。

这是一个北京的区域热点,我们会分析人口聚集、交易状况和资产分布情况,我们发现在很多高热度的地区都没有网点,客户想获得面对面的服务是不方便的。这个时候会落下一个棋子,这就是社区金融的一个点。虽然这个棋子不是全功能的,但我们觉得它跟客户更加接近了,小卒子过河可以顶大车。我们利用大数据的方法进行了选址,也希望我们离客户更近、更方便客户。同时,我们的设置也更加有效果。

第三个实践是这张图。如果现场灯光暗下来,这张图会非常美丽。它不是宇宙星际图,而是我们行对公客户的交易往来图。这张图中,红颜色的点是我们行的客户,一些蓝色的点不是我们的客户,但曾经在我们这儿发生过交易。因为我们行一直在推供应链金融,我们说供应链金融是三个流,现金流、物流和信息流,但信息流到底在哪儿?也就是潜在的客户到底在哪儿?客户的服务重点又在哪儿?我们谈了很多,有人谁能拿出这样一张星际图来?在没有大数据技术的时候,这个很有难度。现在我们拿出来一个局部图,这只是我们行五十分之一的对公客户的交易圈。

把它进一步放大到一个网络。供应链是以核心企业为中心,拓展上下游。这个上下游在哪里?以前我们需要跟核心企业沟通,了解它的上下游。但实际上它的上下游就在我们的数据当中。我们看到的是什么?我们看到的不是我们有多少客户,而是看到还有多少没有成为我们的客户。我们可以进一步地沿着这个图分析下去,可以找到无限的客户空间。我们既看到了巨大的同业竞争压力,同时又看到了无限的竞争空间和服务空间,可以跟若干的同业一起为客户提供服务。仅仅从我们行的系统就已经可以看到这个无限的空间,这都是大数据给我们带来思考进而带来运营模式变化的灵感。

在大数据实践的过程中,我们也在思考它改变了什么?

可以从两端来看。首先是从我们自己银行来看,我们的前瞻性、分析和判断能力可以提高,管理的精准性、复杂性的把握可以提高,产品创新的能力可以提高。

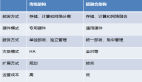

被我们服务的客户,他们也在发生改变。原来客户通过银行这个信用中介、资金中介,一方面是要求安全,另外一方面是需要通过信息不对称的中介改变很多事情。现在是更加透明了。银行端、客户端都在发生改变。难道银行不要对运营模式进行思考吗?下面有一小行字,我觉得这段话很有刺激性。我们未来会看到更大的空间,特别是小企业,会发现无限的市场。原来的市场看不见,但对于中型企业,就像我们这种中型银行行一样,压力会很大。如果你***掌握并使用了大数据,这将改变你的竞争态势。作为银行的运营,需要从固网的传统的运营模式走向数据化的经营。我们希望大数据从生产工具向生产力转化。这是一个很重要的思考。

到底运营模式有什么样的变化?一个是在服务方面。以前所谓的定制服务,经常是为了高端客户。但是,现在由于数据的掌握和分析,我们也可以为更多的客户进行定制。现在大家买银行理财,这些理财是不是真的符合你的现有资金数量、符合你希望的期望、希望的起息日呢?估计所有银行都不能满足你,就是由于我们不了解你的想法,我们怎么定制?但现在这个想法成为可能。

原来的直销银行是不见客户,但需要了解客户,这样才能对客户服务得更好。现在通过大数据,即使没见过客户,也可以很全面地了解到他。

在经营方面,业务的模型也会产生。现在很多业务流程是来自于经验的不断优化,但它没有来自于数据分析。我想现在各个银行都缺人,人力资源一直紧缺,但到底什么部门缺人?大数据会告诉你,模型化可以使业务经营更加精准。

***一个就是传统的信用风险模型遭遇挑战。传统的信用风险模型基本都是来自结构化数据的预测分析。当非结构化数据来临的时候,如何融入其中,实际上它可以让银行更多地了解客户。我记得以前有一种经营模式,让小微企业主的朋友知道这个客户向我们借钱,以期形成社会压力。但是,怎么知道?以前很难。现在呢?如果他愿意分享自己的微信朋友圈,大家很快就都知道了。这种告知改变信用风险的分析、判断、监控的模型。

光大银行如何开准备大数据

***是治理机制,也就是最基本的数据管理机制;

第二是数据的支撑;

第三,大数据人才的培养。这种培养应该是复合型人才,这是一定的。就像科技部的数据服务中心,有很多业务人员或者是从事过技术的业务人员,这样才能更贴切地做出业务实践;

第四,是业务价值的转化机制。现在很多银行的数据是被动的由业务部门提出,然后我们再进行分析。分析的结果是怎样运用的、有没有反馈,我们完全不知道。现在需要从被动服务转向主动服务,主动地探索,形成营销和分析模型,直接投入到运营当中,使它真正产生业务价值,这需要机制的改变。

我简单描述了它的发展路径,大概是九步。现在我们走到了第八步,实际上最难的是第九步,只有到了第九步才能实现价值,前面八步都是准备。

接下来是我们对数据服务的思考。数据集中,我们下来正在收集大量结构化的数据,还有非结构化的数据,我们乐于从各个方面收集非结构化的数据,把它放进我们的系统里配合结构化数据的进一步分析。

服务下沉。我们现在可以直接为支行提供服务。如果支行有一个营销思路,我们可以以总行的力量帮助他们进行分析,形成竞争的不对称优势。

见微知著,洞察商机。我们不仅是做技术,希望技术能够直接产生生产力,也希望数据的分析能够发现业务的商机。

***做一个小的广告,在政协礼堂南侧光大中心的一层建成了大数据展厅,欢迎大家来参观了解真正的大数据是什么样子。

原文链接:http://bank.hexun.com/2014-01-11/161352626.html