西班牙BBVA银行总裁兼CEO撰文称,银行业正面临生死存亡的挑战。“电子化”是银行业的大势所趋,基于大数据和云计算的信息平台是未来竞争的核心。面对Google、亚马逊等网络巨头的抢食,如果银行不做好准备,那么就“死定了”。以下是原文译稿:

(原文载于FT,作者为西班牙毕尔巴鄂比斯开银行(BBVA)总裁兼CEO Francisco González)

一些银行家和分析师认为,Google、Facebook、亚马逊这些公司不会完全进入受到高度监管的、低利润的银行业。但我不这么看。相反,我认为银行如果对这些新竞争者不做好准备,那么就死定了。

科技已经改变了许多行业,下一个就轮到银行业了。在未来两三年中,客户仅有5%的交互行为会发生在柜台。规则已经改变,一大批新的竞争者将会出现。

新进入者没有传统银行的遗留问题:陈旧的系统和昂贵的分销网络。目前,PayPal, Square, iZettle, SumUp, Dwolla等大多数企业仍被认为是从事利基业务。然而,他们可能会扩张或寻求结盟。而且,一些全球性的、拥有数十亿用户的网络巨头也将加入战局。

尽管这令银行业很不安,但银行也有一个显著优势,即多年间积累起来的财务和非财务数据。这些数据显示了人们的习惯、品味、需求和愿望。银行需要将其转化为知识,以便更好地为客户提供他们想要的产品。人们需要的是简单、透明、省时的服务。移动服务不仅在时间上更加灵活方便,而且将在未来十年中为全球提供现有规模两到三倍的潜在银行客户。

客户希望能够通过各种渠道享受同样的服务,比如手机、电脑、终端。而且希望能够自由地在渠道之间转换。他们还需要产品和服务创新,来满足他们不断变化的需求。

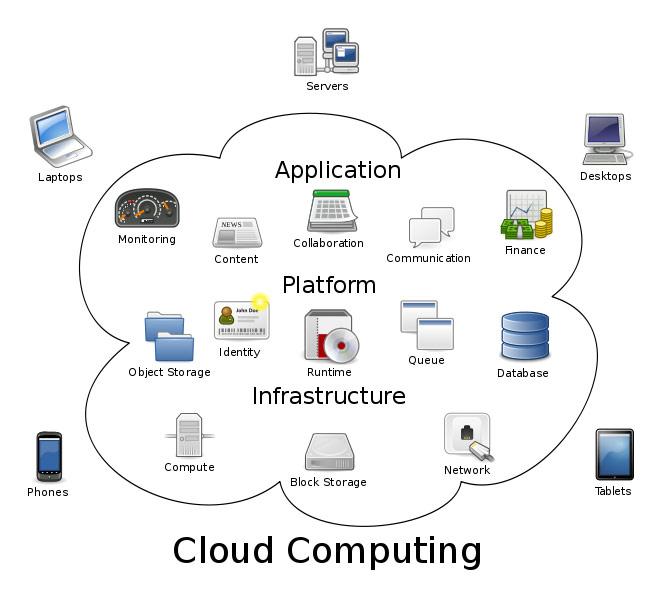

所以,大数据和云计算就将成为提高客户体验的重要工具。“开放的创新平台”就显得尤为重要,比如银行可以开发技术平台,允许外部开发者在上面提供服务。员工、客户、合作伙伴、股东都必须围绕平台紧密的联系起来。

金融服务行业正在变成全新的产业,我称之为“BIT”产业(banking,information和technology)。在这个新的产业中,信息(information)将通过技术转化为知识(knowledge),银行则转型成为“数字”银行,或者变身为新型的信息服务公司。一个整合了海量数据的平台将成为他们的引擎。对现有的银行来说,这将是一个艰巨的任务。现在大多数银行的系统都是1960或1970年代设计的,并经过多年的修补。MIT的Peter Weil教授将其戏称为“意大利面条平台”。这主要是指平台上不同的应用程序之间复杂、繁琐的连接导致了系统的整体低效。

鉴于更换核心系统存在困难,一些银行选择了中间路线。他们采用一些与核心系统进行交互的中间应用程序来支持前端。但是,随着时间推移,这种临时方案会需要越来越大的运算能力。

一个全新的金融生态系统正在形成。在未来20年中,我们将经历现有的20000家“模拟”银行向数十家“电子”银行的转变。不同的利基业务还会存在,但大多数将成为这数十家电子银行的“服务提供者”,而银行则充当“知识分销商”。银行将拥有平台,通过这些平台,终端用户可以享受到大量的产品和服务。在这里,电子银行和新进入者将产生激烈的竞争。

从模拟转向数字要求银行的所有技术和文化进行全面改革。这是生死攸关的大事。我们BBVA已经在这方面探索了六年,并取得了重大进展。现在我们已经拥有了一个先进的平台,但我们还需要在未来的岁月中继续努力。

监管者也面临重大挑战。他们要竭力在现有银行监管和大量不受监管的虚拟环境之间维持平衡。他们要保证电子世界的安全性、私密性和系统稳定性,目前这个领域大部分都超出了监管范围,而且正在飞速变得越来越大,越来越快,越来越复杂。与此同时,他们还要保护公平竞争和创新。

银行们正在失去银行业的垄断地位。每家银行都应该奋起应对挑战,提供人们所需要的信息服务。