AI+大模型在金融行业的应用场景 原创

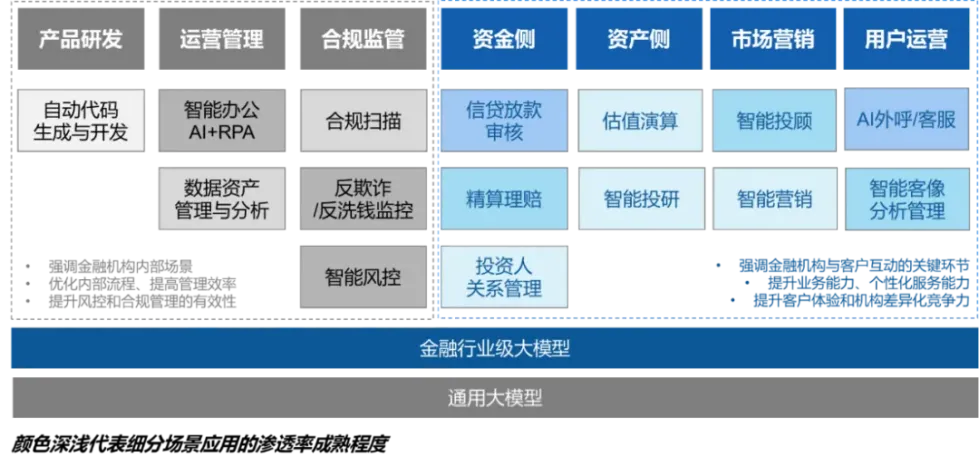

AI技术之于现有金融行业的赋能是多领域、多环节的。从现有行业形态看,AI可赋能的金融领域包括营销(如精准营销、交叉销售)、资管、风控(如反洗钱)等,面对客户可包含金融消费者、金融机构和金融监管机构,改善金融市场信息对称性并提升交易的效率和安全性。从潜在赋能的细分环节看,包含智能核身、智能催收、智能客服等在内的应用持续推出且逐步成熟,而智能投研、智能投顾、智能营销等高市场价值的环节仍然存在较大提升空间。

整体而言,AI+金融并不是简单的技术叠加,而是根据不同业务场景的需求,使用最新技术成果研发出的创新金融产品、业务流程、经营模式和配套解决方案等。

图表1:金融行业AI应用核心场景

(资料来源:公开资料)

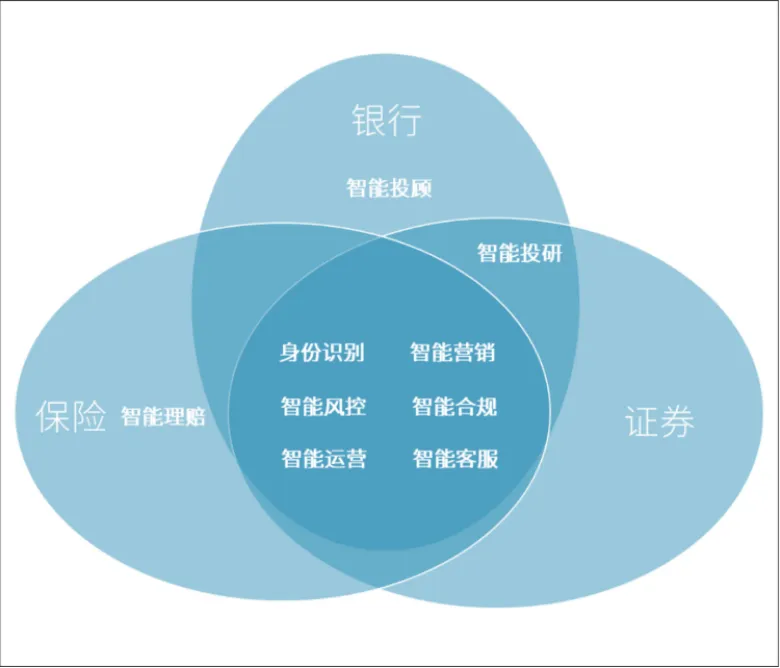

当前,AI+的智慧化应用在银行、保险和证券这三个金融子行业中的多个场景中得到体现:(1)银行业在AI技术的应用上最为广泛,涵盖了金融服务的整个流程,包括但不限于身份验证、智能风险控制、精准营销、投资研究、投资咨询、运营管理、合规监管以及客户服务等环节,其中被大量应用的主要在于信贷风险管理。(2)相比之下,保险和证券行业在AI技术的应用上成熟度相对较低,部分场景仍处于单一业务场景的采纳阶段。在证券行业中,知识图谱技术助力于提供高效的智能投顾服务。

图表2:智能金融细分行业应用场景

(1)AI在银行业中的典型应用场景

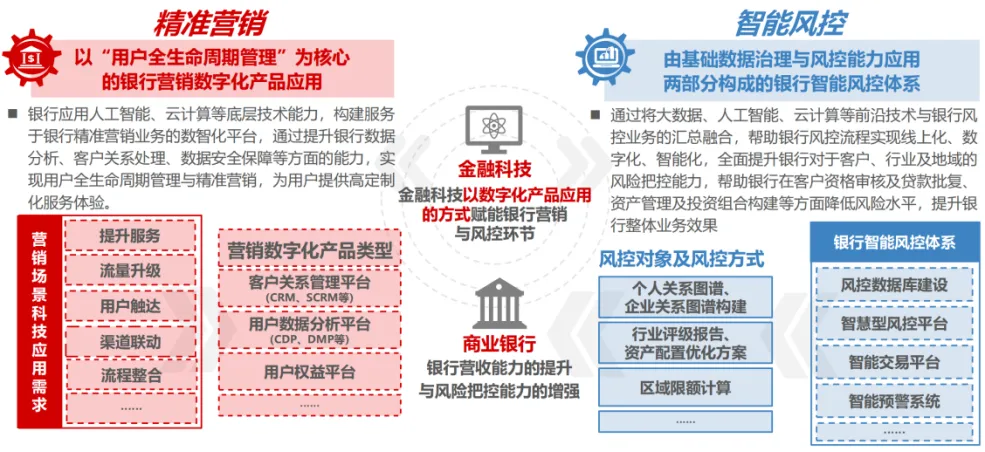

信用风险评估:机器学习算法可以利用历史数据进行训练,来预测个人客户的信用价值并评估该客户与借贷相关的风险。通过分析信用历史、收入、就业状况和人口统计信息等各种因素,这些模型可以提供准确的风险评估,使银行能够就贷款批准、利率和信用额度做出决策。

客户细分:机器学习技术可以根据诸如消费习惯、交易历史和人口统计学等各种属性对零售银行客户进行细分。通过将客户分组成不同的细分群体,银行可以针对每个细分群体的特定需求来定制其营销和沟通策略。这样可以实现个性化产品推荐、有针对性的促销活动以及提高客户满意度。

反欺诈:机器学习模型能够实时分析大量的交易数据,以识别与欺诈活动相关的模式和异常。通过将当前交易与历史模式进行比较,这些模型可以标记可疑交易以供进一步调查,帮助银行主动预防和减轻欺诈风险。

客户流失预警:通过分析客户行为、交易数据和互动历史,机器学习算法可以预测客户流失或转向竞争对手的可能性。这使得银行能够采取积极的措施,如有针对性的保留活动或个性化优惠,以防止客户流失并增强客户忠诚度。

图表3:金融科技在银行业务中的场景应用

(资料来源:艾瑞咨询)

(2)AI在证券业中典型应用场景

智能交易:自动化交易通过算法来执行交易,无需人工干预,从而提高交易效率和精确度。高频交易是自动化交易的一个典型例子,它利用复杂的算法在极短的时间框架内进行大量交易,速度之快远超人类交易员。此外,算法交易策略可以根据预设的规则自动执行,这些规则可以基于价格变动、交易量、市场趋势等多种因素。自动化交易还在市场做市中发挥作用,通过自动设置买卖订单来提供流动性,减少交易滑点,并为市场参与者提供紧密的价格。自动化交易系统内置的风险管理规则能够实时监控投资组合的风险水平,并在必要时自动调整策略或执行平仓操作,以保护投资者免受市场波动的影响。这些系统还能够精细分析交易成本,包括交易滑点和佣金费用,以优化交易执行的效率。随着全球化的证券市场,自动化交易系统可以全天候运行,利用不同市场的交易时间,捕捉更多的交易机会。一些系统采用机器学习技术,能够从历史数据中学习,不断优化交易策略。投资者也可以根据自己的交易风格和风险偏好定制自动化交易策略,使系统更加个性化。

AI反洗钱管理:AI大模型在反洗钱领域的应用可以利用机器学习、知识图谱、大数据分析技术对客户身份识别和可疑交易监测进行智能化分析和定性,降低证券公司在反洗钱报送过程中的人工投入成本和失误,并减少因反洗钱工作不到位问题受到的处罚概率。AI智能化的应用,使得证券公司有能力分析出各种潜在洗钱路径、资金变动和交易模式背后的复杂数据,从而协助提高反洗钱人员应对潜在洗钱风险的能力。

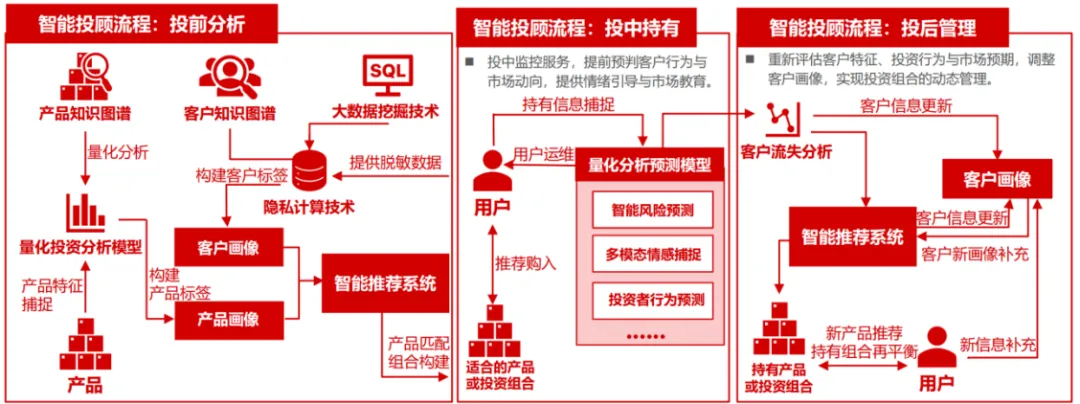

智能投顾服务:利用先进的AI大模型技术,通过深度分析和处理海量公开数据,为客户提供专业的投资决策支持。在具体实施层面,AI大模型综合运用多维度数据,为客户提供关于上市公司经营状况、盈利能力和市场竞争力的系统化分析,帮助客户全面理解潜在投资对象。

图表4:智能投顾流程

(资料来源:艾瑞咨询)

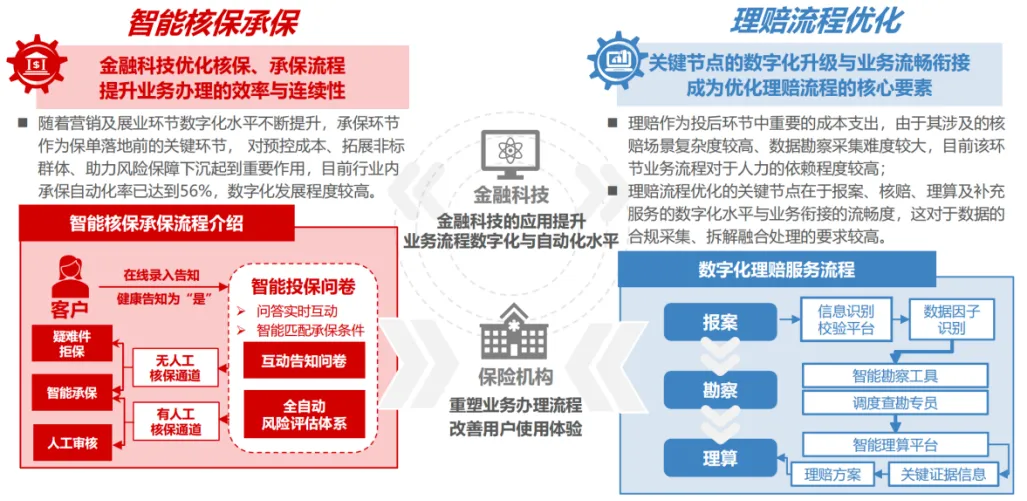

(3)AI在保险业中的典型应用场景

个性化保险产品:在保险行业,个性化保险产品正成为满足消费者需求的重要途径。人工智能通过对客户数据的深入分析,包括个人健康记录、生活习惯、职业风险等,能够揭示个人独特的风险状况。基于这些信息,保险公司可以设计出更加贴合客户需求的保险产品,如为经常旅行的人提供定制化的旅行保险,或者为有特定健康问题的人提供相应的健康保险计划。此外,AI还能够根据客户的长期行为模式进行动态定价,使保险费用更加公平合理。

自动化理赔:自动化理赔处理是保险行业提升效率和客户满意度的关键。利用人工智能技术,保险公司可以加快理赔流程,减少人为错误。例如,通过图像识别技术,AI可以快速分析事故现场的照片,自动检测车辆损伤并评估损失程度。自然语言处理技术则能够理解理赔申请中的文本信息,自动提取关键数据并填入理赔系统中。此外,智能工作流可以指导客户通过理赔所需的各个步骤,从而减少等待时间并提高整体的理赔体验。

车险与远程信息技术:车险业务通过远程信息技术特别是UBI(Usage Based Insurance)模式,实现了保险定价和服务的革新。保险公司现在能够利用车载远程信息处理设备收集驾驶行为数据,包括行驶速度、加速度、行驶时间和路线等。这些数据被用来评估驾驶者的风险水平,从而提供个性化的保费报价。实时反馈系统还能鼓励驾驶者采取更安全的驾驶行为,降低保险索赔的概率。

图表5:金融科技在保险业务中的场景应用

(资料来源:艾瑞咨询)

(3)AI在金融行业的风险和挑战

在金融服务中使用人工智能,风险可能出现在产品或服务生命周期的各个阶段且相互关联。比如,在贷款申请的过程中,人工智能系统可能被用于推销贷款产品、处理申请、决策贷款审批、自动化信贷管理过程,以及建立资产负债管理和资本监管所需模型等。但在所有这些环节中,数据都可能存在偏差,例如误判某些人群或特殊群体数据、缺乏透明度和可解释性、人工智能模型“输入输出”逻辑黑匣子难以理解,以及根据人工智能模型结果做出的决策责任不明确等。

金融行业天然具有数据密集型的特点,个人和企业客户的敏感信息在金融服务中频繁流动。AI技术在提升金融服务效率的同时,也带来了数据隐私保护的严峻挑战。金融机构必须确保客户数据的安全性,防止数据泄露和滥用。此外,随着AI系统越来越多地参与决策过程,如何确保算法的透明度和可解释性,以及个人数据不被算法决策所偏见,成为亟待解决的问题。同时,金融机构需要遵守越来越严格的数据保护法规,如欧盟的通用数据保护条例,这对AI技术的应用提出了更高的合规要求。

本文转载自公众号数字化助推器 作者:天涯咫尺TGH